예상대로 대거 몰린 빅히트엔터테인먼트 투자자들은 이제 상장 이후 주가에 주목하고 있습니다. 카카오, 네이버와 같은 콘텐츠 플랫폼으로의 성장 가능성에 대박을 기대하고 있는데요. 하지만 천차만별 예상 주가에, 고 평가 논란이 이어지고 있다는 점은 부담입니다.

이민재 기자의 보도입니다.

<기자>

빅히트엔터테인먼트 상장 이후 예상 주가는 공모가에서 19% 정도 오른 16만원부터 2배를 훌쩍 뛰어넘는 38만원까지 천차만별입니다.

시가총액으로 따지면 5조원에서 14조원으로 10조원 가까이 편차가 있습니다.

15일 시초가는 공모가 13만5천원을 기준으로 90%와 200%인 12만1,500원과 27만원, 당일 종가는 8만 5,050원과 35만 1,000원 사이에서 결정되는데,

빅히트 공모 청약을 한 투자자 입장에서 예상 주가에 따라 기대 수익률이 달라지기 때문에 신경을 곤두세울 수 밖에 없습니다.

가격 차이에 가장 큰 영향을 주는 변수는 콘텐츠 플랫폼인 `위버스(Weverse)`에 대한 가치 평가입니다.

빅히트를 높게 평가하는 측은 위버스가 카카오, 네이버와 같은 대형 IT 플랫폼으로 성장할 것이라는 기대가 큽니다.

하지만 한편에서는 현재까지는 플랫폼 가치 평가의 주요 잣대인 월간활성이용자(MAU;Monthly Active User) 위버스의 경우 지난 8월 말 기준 470만명, 내년 예상 1,700만명으로 카카오의 5,210만명에 비해 저조해 카카오급으로 보기에는 다소 무리가 있다는 분석이 제기됩니다.

이런 점에서 카카오의 주가수익비율(PER)과 동일하게 60배를 적용한 빅히트 시총 10조원이 고 평가라는 지적이 나옵니다.

<인터뷰> 증권사 관계자

"위버스가 좋은 플랫폼인 것은 인정하지만 빅히트의 플랫폼이지 모두의 플랫폼은 아닙니다. 투자자들이 가진 생각은 카카오보다 더 많은 가치를 주는 것은 현 시점에서는 부담스럽다는 것입니다."

또 빅히트를 아직은 IT 기업이 아닌 JYP, YG 등과 같은 엔터 기업으로 봐야 한다며 PER 30배 수준이 적절하다는 평가도 나옵니다.

이를 기준으로 하면 빅히트 예상 시총은 5~6조원에 불과해 공모가 기준 시총과 큰 차이가 없습니다.

<인터뷰> 금융투자업계 관계자

"위버스는 사실 만들어 진지 1년 밖에 안되고 이렇게 빨리 성장할 수 있었던 것도 엔터 산업의 기반인 팬덤으로 나온 것이기 때문에 가치를 판단하기에 이른 시점입니다."

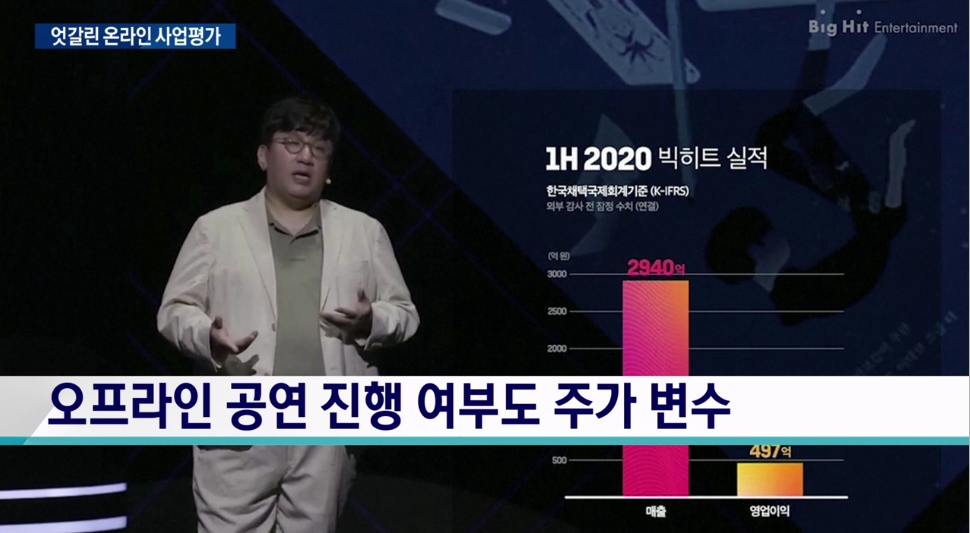

방탄소년단(BTS)의 오프라인 공연이 올해에 이어 내년에도 코로나19 사태로 진행이 힘들 수 있다는 점 역시 주가 변수로 살펴야 합니다.

빅히트의 적정 주가에 대해 여러 의견이 엇갈리는 상황.

빅히트 공모 청약에 대거 몰린 개인 투자자들은 대박일지, 아니면 미풍에 그칠지 촉각을 세우고 있습니다.

한국경제TV 이민재 입니다.

관련뉴스