순환출자 해소·지배력 강화·사업구조 개편…'고차 방정식'

2년전 개편안 보완 등 다양한 시나리오 난무…정의선 "고민 중"

(서울=연합뉴스) 장하나 기자 = 2018년 이후 시장의 관심에서 멀어졌던 현대차그룹의 지배구조 개편이 정의선 회장의 취임을 계기로 다시 주목받고 있다.

정 회장이 보유한 현대차와 현대모비스 등 주요 계열사의 지분율이 낮은 데다 국내 5대 그룹 중 유일하게 순환출자 구조를 가지고 있는 만큼 정 회장이 더는 숙제를 미루지 않을 것이라는 게 업계 안팎의 전망이다.

◇ 지배구조 개편 시기·방법 관건…정의선 "고민 중"

18일 재계와 금융투자업계 등에 따르면 현대차그룹의 지배구조 개편은 복잡한 순환출자 고리를 끊어내고, 대주주의 지배력을 강화하는 동시에 미래차 경쟁력 강화 등을 위한 사업구조 개편까지 수반해야 하는 '고차 방정식'이다.

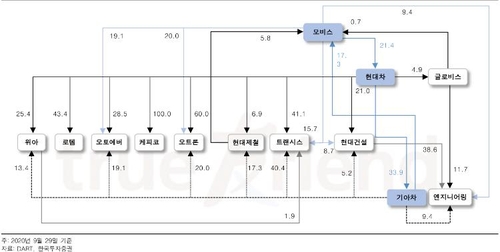

현재 현대차그룹은 ▲ 모비스(21.4%)→현대차(33.9%)→기아차(17.3%)→모비스 ▲ 기아차(17.3%)→현대제철(5.8%)→모비스(21.4%)→현대차(33.9%)→기아차 ▲ 현대차(4.9%)→글로비스(0.7%)→모비스(21.4%)→현대차 ▲ 현대차(6.9%)→현대제철(5.8%)→모비스(21.4%)→현대차 등 4개의 순환출자 구조를 가지고 있다.

이와 관련해 정 회장은 지난 15일 수소경제위원회 참석 후 기자들과 만나 지배구조 개편에 대해 "고민 중"이라고 답했다.

현대차그룹은 2018년 당시 현대모비스를 핵심부품 사업과 모듈·AS부품 사업으로 나눈 뒤 모듈·AS 부품 부문을 현대글로비스에 합치는 방안을 추진했다. 이후 오너의 현대모비스 지분 매입을 통해 복잡한 순환출자 고리를 끊고 정몽구·정의선→존속 모비스→현대차→기아차로 지배구조를 간소화한다는 계획이었다.

하지만 미국의 행동주의 헤지펀드 엘리엇의 공격과 시장의 차가운 반응에 백기를 들고 자진 철회한 만큼 종전과 같은 안을 다시 내밀지는 않을 것으로 보인다.

오히려 2년 전의 시행착오를 반복하지 않기 위해 한층 시장 친화적인 지배구조 개편에 나설 것으로 보인다.

일단 정 회장의 취임과 맞물려 지배구조 개편을 추진할 분위기는 충분히 무르익었다는 평가다.

김진우 한국투자증권 연구원은 "이익 증가, 주가 상승, 이사회·기업설명회(IR) 조직 정비, 신종 코로나바이러스 감염증(코로나19) 바닥 탈출, 정의선 회장 선임 등이 이어지면서 지배구조 개편 재추진을 미루게 만들었던 요인들이 대부분 사라졌다"며 "이제는 언제든 지배구조 개편에 다시 나서도 이상하지 않다"고 말했다.

◇ 2018년 개편안 보완하나…예상 시나리오는

현재 시장에서 가장 유력하게 보는 지배구조 개편안은 2018년 추진했던 개편안을 보완하는 방안이다.

모비스 전체 기업 가치의 60∼70%를 차지하는 AS 부문을 분할, 상장한 뒤 이를 글로비스와 합병하는 안이다.

분할 회사를 별도 상장하고 일정 기간 내에 평균 거래 가격으로 글로비스와 합병하면 시간은 다소 걸리지만, 합병 비율을 시장에 맡기기 때문에 2018년과 달리 합병 비율의 공정성 등에 대한 주주의 반발을 최소화할 수 있을 것이라는 전망에서다.

이후 존속 모비스가 합병 글로비스에 대해 공개 매수에 나서고 대주주가 이에 참여하거나 기아차가 보유한 존속 모비스 지분과 대주주가 보유한 합병 글로비스 지분을 교환하는 방식이 가능하다는 분석이다.

현대차와 모비스를 각각 존속과 사업회사로 분할한 뒤 존속회사는 존속회사끼리, 사업회사는 사업회사끼리 합병하는 시나리오도 언급된다. 이후 현대차·모비스 존속회사가 현대차·모비스 사업회사에 대해 공개 매수에 나서고 대주주가 이에 참여하는 식이다.

이 경우 모비스의 모듈 조립이나 AS 사업 등이 완성차와 시너지를 낼 수 있다는 점에서 효율적이고 대주주의 합병 투자회사 지분율도 22.5%까지 확보 가능하다는 점에서 긍정적이라는 평가다.

일각에서는 대주주 일가가 기아차(17.2%)와 현대제철[004020](5.8%)이 보유한 현대모비스 지분을 매입해 순환출자 구조를 끊는 방안을 추진할 가능성도 제기된다. 이 경우 현대모비스를 중심으로 하는 지배구조를 완성할 수 있다는 것이다.

지배구조 개편 과정에서 대주주의 지분율이 높은 현대글로비스의 역할이 부각될지도 주목된다.

정 회장의 현대차그룹 지분은 현대차 2.62%, 기아차 1.74%, 현대글로비스 23.29%, 현대위아[011210] 1.95%, 현대오토에버[307950] 9.57% 등이다.

◇ 주주 친화적 개편 가능성 커

2018년 개편안 철회 당시 현대차 부회장이었던 정 회장은 입장문에서 "어떤 구조개편 방안도 주주와 시장의 충분한 신뢰와 지지를 확보하지 않고서는 효과적으로 추진되기 어렵다"며 "사업경쟁력과 지배구조를 개선하고 기업가치를 높일 수 있도록 지배구조 개편방안을 보완해 개선하도록 하겠다"고 말했다.

따라서 이번 개편은 대주주의 지분율을 높이는 방법보다는 주주 친화적인 방향으로 개편을 추진할 가능성이 커 보인다.

시장에서는 주주와의 소통 강화, 미래차 경쟁력 강화, 주가 상승 등으로 지배구조 개편을 둘러싼 환경이 이전보다 우호적인 만큼 경영진과 일반 주주의 신뢰 관계 강화가 향후 현대차그룹이 추구하는 지배구조 안정의 핵심이 될 가능성이 높다고 보고 있다.

강성진 KB증권 연구원은 "지난 2년간 정 회장은 신차 상품성을 개선하는 성과를 냈고, 앱티브와의 협업 등 미래차 비전 제시, 핵심 기업의 주주환원 정책 등을 통해 일반 주주의 지지를 얻고자 하는 노력을 보여줬다"며 "그 결과 제2의 엘리엇이 등장해서 경영권을 위협한다고 하더라도 일반 주주들이 현재의 경영진 교체를 승인할 가능성은 현저히 낮아졌다"고 말했다.

재계 관계자도 "이제 대주주가 지분율로 기업을 지배하는 시대는 끝났다"며 "정 회장이 미래차 사업에 드라이브를 걸며 경영 성과를 내는 만큼 적은 지분율로도 주주들을 포섭해 경영권을 충분히 장악할 수 있을 것"이라고 말했다.

배당정책 등 주주환원 강화도 관전 포인트다.

코로나19 여파로 현대차와 현대모비스가 올해 중간배당을 하지 않은 만큼 기말배당 규모, 이익증가에 따른 목표 배당 성향 준수 등에도 관심이 쏠린다.

지배구조 개편 성공을 위한 자금 확보도 관건이다. 2018년 개편안은 지분 매입 4조5천억원과 양도소득세 1조원 등 총 5조5천억원이 필요했다.

이에 따라 정 회장이 지분 11.72%를 보유 중인 비상장사 현대엔지니어링의 역할도 주목받고 있다. 시장 안팎에서는 현대엔지니어링의 기업공개(IPO) 후 보유 지분 매각 등의 가능성도 제기되고 있다.

hanajjang@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포 금지>

관련뉴스