<앵커>

최근 은행에서 받는 주택담보대출의 절반은 고정금리 대출인 것으로 나타났습니다. 갑작스런 금리상승에 따른 우리 가계의 부실 위험을 막겠다며 정부가 고정금리 대출 비중을 늘리고 있기 때문인데, 이들 대출을 자세히 살펴보면 오히려 대출부담을 키우고 있다는 분석이 늘어나고 있습니다.

이근형 기자입니다.

<기자>

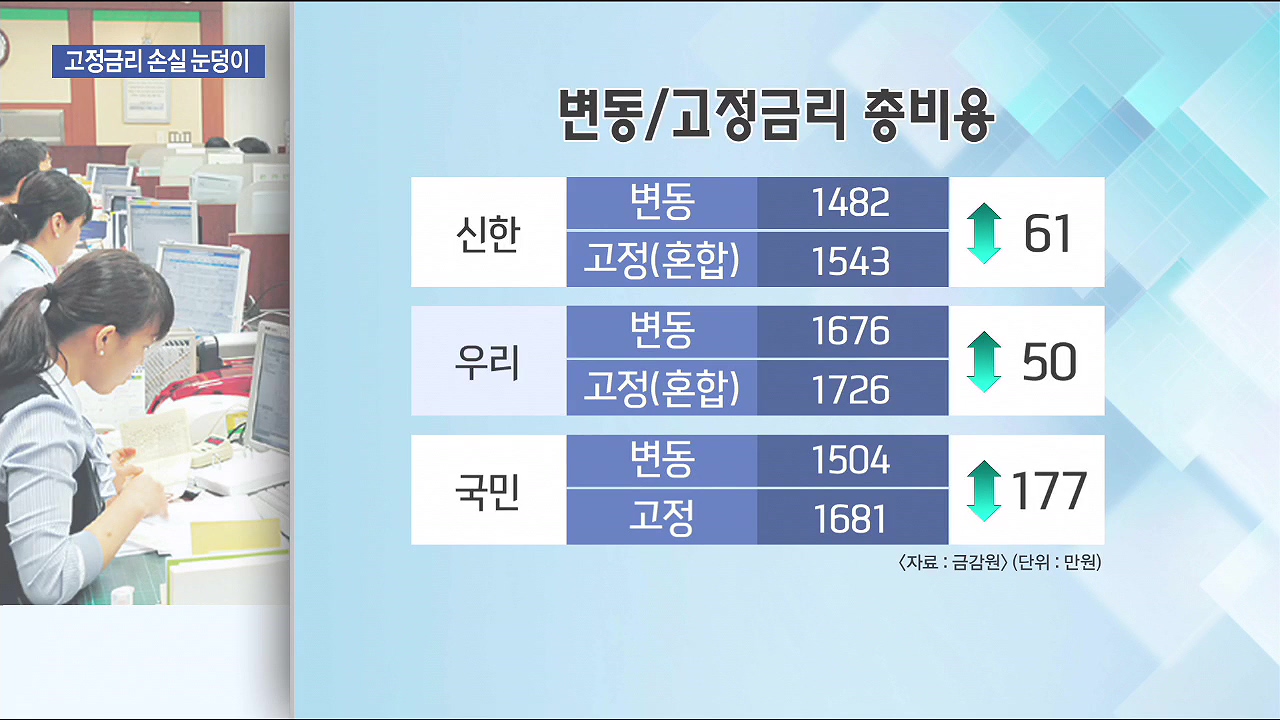

국내 주요시중은행에서 공시한 금리수준에 따라 가상으로 대출상품을 구매해봤습니다.

고정금리로 가입했을 때와 변동금리로 가입했을 때 총 비용을 따져보니 적게는 수십만원에서 많게는 거의 200만원 가까이 변동금리가 저렴합니다.

그런데 이렇게 비용이 더 적게 드는 변동금리보다 오히려 고정금리를 선택하는 소비자가 빠르게 늘고 있습니다.

한국은행에 따르면 최근(8월) 한달간 은행 가계 대출액 절반(48.4%)이 고정금리 방식을 선택했습니다. 10% 수준이던 5년전에 비해 현저히 많습니다.

급격한 금리상승이 올 수 있다며 정부가 은행에 고정금리 대출 비중을 늘리라고 주문한 데 따른 결괍니다.

당국이 고정금리를 장려하기 시작한 5년 전에 10년만기 고정금리 대출에 가입했다면 이미 변동금리를 선택했을 때보다 상당한 손실을 본 셈입니다.

현재 은행 주택담보대출 잔액(420조원) 가운데 고정금리 방식을 선택해 손해를 보고 있는 대출액은 140조원(32.7%) 수준으로 추정됩니다.(주택금융공사의 모기지론 등 113조원 제외)

여기에 최근 은행들이 판매에 주력하고 있는 혼합형 고정금리 방식도 문제로 꼽힙니다.

3~5년간 고정금리가 적용되고 이후 변동금리로 전환되는 상품인데, 향후 미국의 금리인상이 매우 점진적일 것이라는 점을 감안하면 고정금리 기간동안 볼 수 있는 혜택은 제한적일 전망입니다.

뿐만아니라 주택담보대출이 보통 10년 이상 장기로 운영되기 때문에, 고정금리 기간(5년)이 끝난 후에는 급격한 금리 변동에 노출될 수 있어 오히려 부실위험을 더 키울 가능성도 제기됩니다.

전문가들은 고정금리 비중이 늘면서 우리 가계가 저금리 혜택을 충분히 보지 못하고 있다며 고정금리와 변동금리 대출 사이의 진입장벽을 낮춰야 한다고 조언하고 있습니다.

한국경제TV 이근형입니다.

관련뉴스