나스닥 지수가 연일 사상 최고치를 경신하고있습니다. 나스닥 지수에 투자하는 가장 쉬운방법. 나스닥 상장지수펀드(ETF)에는 어떤 상품이 있고, 나는 어떤 상품에 투자하면 좋을지에 대해 말씀드립니다.

나스닥VS나스닥100

상품에 대해 이야기 하기 전에. 우리가 알고있는 나스닥 ETF는 대부분 나스닥 지수가 아니라 나스닥100지수를 추종하는 ETF라는 사실. 알고 계셨나요. 보통 얘기하는 코스피 ETF가 대부분 코스피 884개 종목 전체에 투자하는 게 아니라 코스피 대형주 200종목을 묶은 코스피200을 추종하는 것 처럼 나스닥 ETF도 나스닥 전체 종목을 추종하는 게 아니라 나스닥 지수에 포함된 종목중에 비금융기업, 이 가운데서도 대형주 100종목을 추린 나스닥 100 지수를 추종합니다.

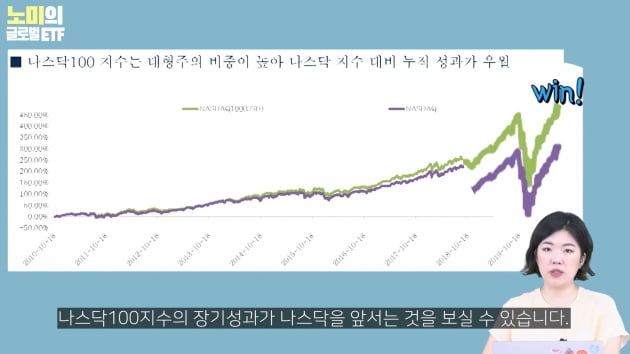

아무래도 좋은 기업은 대형주 중심으로 포진돼 있을 가능성이 높은데 시장 상위 종목을 담다보니 전체 종목을 다 담을 때 보다 성과가 더 좋습니다. 이 그래프는 나스닥 100지수와 나스닥 지수를 비교한 그래프인데요. 나스닥100지수의 장기성과가 나스닥을 앞서는 것을 보실 수 있습니다. 2010년 10월 18일 기준으로 그래프를 그렸는데 5년 성과가 30%포인트정도 차이가 나는 걸 보실 수 있습니다.

미국증시에서 살 수 있는 대표 나스닥 ETF-QQQ

그러면 이렇게 나스닥100을 추종하는 ETF에는 어떤게 있느냐. 먼저 미국부터 살펴볼게요. 아무래도 가장 대표적인게 인베스코라는 운용사의 QQQ입니다. 이 상품이 추종하는 나스닥 100지수의 구성을 보시면 테크 비중이 높습니다. 60%이상인걸 보실 수 있구요. 다음이 소비재, 헬스케어 순입니다. 종목비중으로 보면 애플 비중이 가장 높고 마이크로소프트, 아마존, 페이스북, 알파벳 등 요즘 핫하다는 주식이 다 모여있는데요. 이것만 봐도 최근 나스닥 지수의 상승세를 설명하기에 부족함이 없겠죠. 99년에 상장한 이 ETF는 규모부터 엄청납니다. ETF의 전체 규모는 1250억달러. 한국돈으로 150조가 넘고요. 하루 평균 거래량은 90억달러로 한국돈으로 10조8000억정도입니다. 이 정도 거래량이면 호가가 부족해서 원하는 가격에 사고팔지 못할 걱정은 하지 않으셔도 되겠네요. 운용보수는 연 0.20%. 물론 더 저렴한 ETF들도 있지만 이 정도면 저렴한 수준이라고 판단합니다.

대형주가 고평가됐다고 생각한다면-동일가중 ETF (QQQE,QQEW)

이 QQQ와 비교해볼 수 있는 게 QQQE와 QQEW입니다. 이 두 ETF가 담고있는 종목은 QQQ와 동일합니다. 나스닥 100종목을 똑같이 담고 있죠. 하지만 담는 방법이 다릅니다. QQQ는 시가총액 비중대로 담기 때문에 상위 10개 종목의 비중이 55%에 달합니다. 하지만 QQQE와 QQEW는 큰 종목이든 작은 종목이든 100개 종목을 똑같이 담습니다. 이런걸 동일가중방식이라고 합니다. 그러다보니 업종별 비중도 앞선 QQQ와 상당히 다른걸 보실 수 있습니다. 아까 QQQ가 추종하는 나스닥 100지수에선 테크 비중이 60%이상이었는데 여기선 50%정도로 줄었고 소비재나 헬스케어 비중이 높아진걸 보실 수 있습니다. 나스닥 대형주들이 주로 테크에 몰려있기때문에 벌어진 현상입니다.

그냥 나스닥 100에 투자했을 때와 동일비중에 투자했을 때. 어떻게 다른가. 일단 지금까지 과거 성과는 나스닥 100 지수를 추종하는 ETF가 더 좋습니다. 하지만 그렇다고 동일비중 ETF가 장점이 없는 건 아닙니다. 먼저 종목 리스크가 줄어듭니다. 예를들어 QQQ는 페이스북 비중이 4%정도 됩니다. 하지만 동일 비중으로 담은 QQQE에는 페이스북이 1%정도 담겨있습니다. 100종목을 고루담으니 이정도 되겠죠. 그렇다면 페이스북이라는 개별종목, 특히 대형주 악재에는 동일비중 ETF가 더 잘 방어할 수 있습니다.

또 동일비중 ETF는 중소형주 비중이 높습니다. 대형주 비중을 줄이다보니 자연스럽게 나타나는 현상인데요. 요즘처럼 오르는 주식이 더 오르고, FAANG, MAGA 같은 대형 주도주가 뚜렷한 장에서는 불리할 수 있습니다. 하지만 반대로 대형주들이 너무 고평가됐다고 생각하신다면 동일비중 ETF를 살펴보실 수 있을 것 같습니다.

한가지 더. 동일비중 ETF는 특성상 가치투자와 비슷하게 주식을 매매하게 됩니다. 무슨 애기냐 하면 많이 오른 주식은 비중이 자연스럽게 줄어들고, 적게 오르거나 떨어진 주식을 더 많이 사게 된다는거죠. 주가에 따라 기계적으로 사고 파는 것이기 때문에 완벽하게 가치투자와 비슷하다고 볼 수는 없지만, 그래도 싼주식을 더 많이 담고 비싼주식은 파는 과정을 계속 반복하게된다는 의미는 있습니다. 이런 이유 때문에 S&P500 동일가중 지수는 S&P500보다 더 좋은 성과를 보여주고 있습니다.

나스닥 ETF와 나스닥 동일비중 ETF 어떤분이 투자하셔야 하는지 정리하자면, 나는 심플하게 나스닥 지수를 추종하고 싶다. 시총상위 대형주들이 당분간 장을 주도할 것 같다. 라고 생각하시면 QQQ를 매수하시면 됩니다. 반면 나는 나스닥 지수에 투자는 하고 싶은데 나스닥 시총상위 대형주들이 너무 많이 오른 것 같아서 불안하다. 좀 더 개별종목 리스크 없이 투자하고 싶다. 하시면 QQQE나 QQEW를 매수하시면 될 것 같습니다. 동일가중 나스닥 ETF 둘을 간단히 비교하자면 운용보수는 QQQE가 더 낮고, 펀드 규모는 QQEW가 더 크다는 점을 체크하시고 넘어가면 될 것 같네요.

이 밖에도 나스닥 100지수의 2배를 추종하는 레버리지 ETF인 QLD, 3배를 추종하는 TQQQ, 하락에 베팅하는 PSQ, 2배짜리 나스닥 인버스 상품인 QID, 3배짜리 인버스 상품인 SQQQ등도 나스닥 지수 방향성에 확신을 가지고 계신다면 살펴볼 수는 있겠습니다. 다만 레버리지와 인버스 상품은 단기 트레이딩에 적합한 상품이라는 점은 유의하셔야겠습니다. 이 부분은 나중에 다른 영상에서 또 다뤄볼게요.

한국증시에 상장한 미국나스닥ETF

자 그러면 미국을 봤으니까. 한국에 있는 ETF도 한 번 볼게요. 한국 나스닥 ETF의 장점은 미국과 비교했을 때 아무래도 거래가 편리하고 환전없이 한화로 투자할 수 있다는 점입니다. 한국과 미국 ETF에 투자할 때 장단점. 자세한 내용은 1편에서 다뤘으니 참고해주세요.

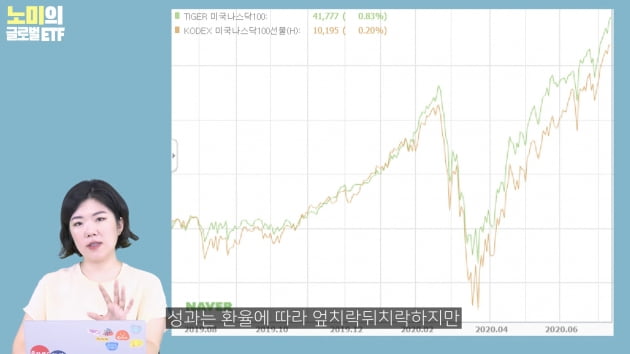

한국 나스닥 ETF는 크게 두 개 입니다. TIGER의 미국나스닥100과 KODEX의 미국나스닥100선물(H)입니다. 둘은 같은 지수를 추종하지만 특징이 뚜렷합니다. 가장 큰 차이점은 환헤지 여부입니다. KODEX 상품은 마지막에 H가 붙어있죠. 환헤지를 했다는 뜻입니다. 한국 투자자 입장에선 달러의 영향을 받지 않고 투자할 수 있다는 얘기입니다. 반면 TIGER 상품은 환헤지 없이 달러자산에도 함께 노출되어있습니다. 성과는 환율에 따라 오락가락하지만 최근에는 환헤지하지않은 TIGER 상품 성과가 더 좋다는 점을 보실 수 있습니다. 또 운용측면에서 보면 KODEX는 선물로, TIGER는 현물로 운용하는데요. 이 때문에 KODEX 상품은 분배금, 즉 배당이 지급된 적이 없고, TIGER는 매년 적지만 분배금이 나왔다는 점도 체크할만한 부분입니다. 운용보수는 KODEX가 연 0.45% TIGER는 연 0.49%로 KODEX가 더 저렴합니다. 펀드 규모는 TIGER가 470억원, KODEX가 210억원정도로 TIGER가 더 크다는 점도 알 수 있습니다.

정리하면 두 상품의 차이점 가운데 가장 수익률에 영향을 미칠 부분은 아무래도 환율이라는 생각이 듭니다. 환헤지 비용 없이 달러에 자산을 노출시키고 싶은 분이라면 TIGER상품을, 달러의 영향을 받지 않고 투자하고싶으신 분이라면 KODEX를 선택하시면 될 것 같습니다.

※전체 내용은 영상에서 확인하실 수 있습니다.

기획 주코노미TV

총괄 조성근 디지털라이브부장

진행·구성 나수지 기자

촬영 지서영 PD 편집 지서영 PD

제작 한국경제신문

관련뉴스