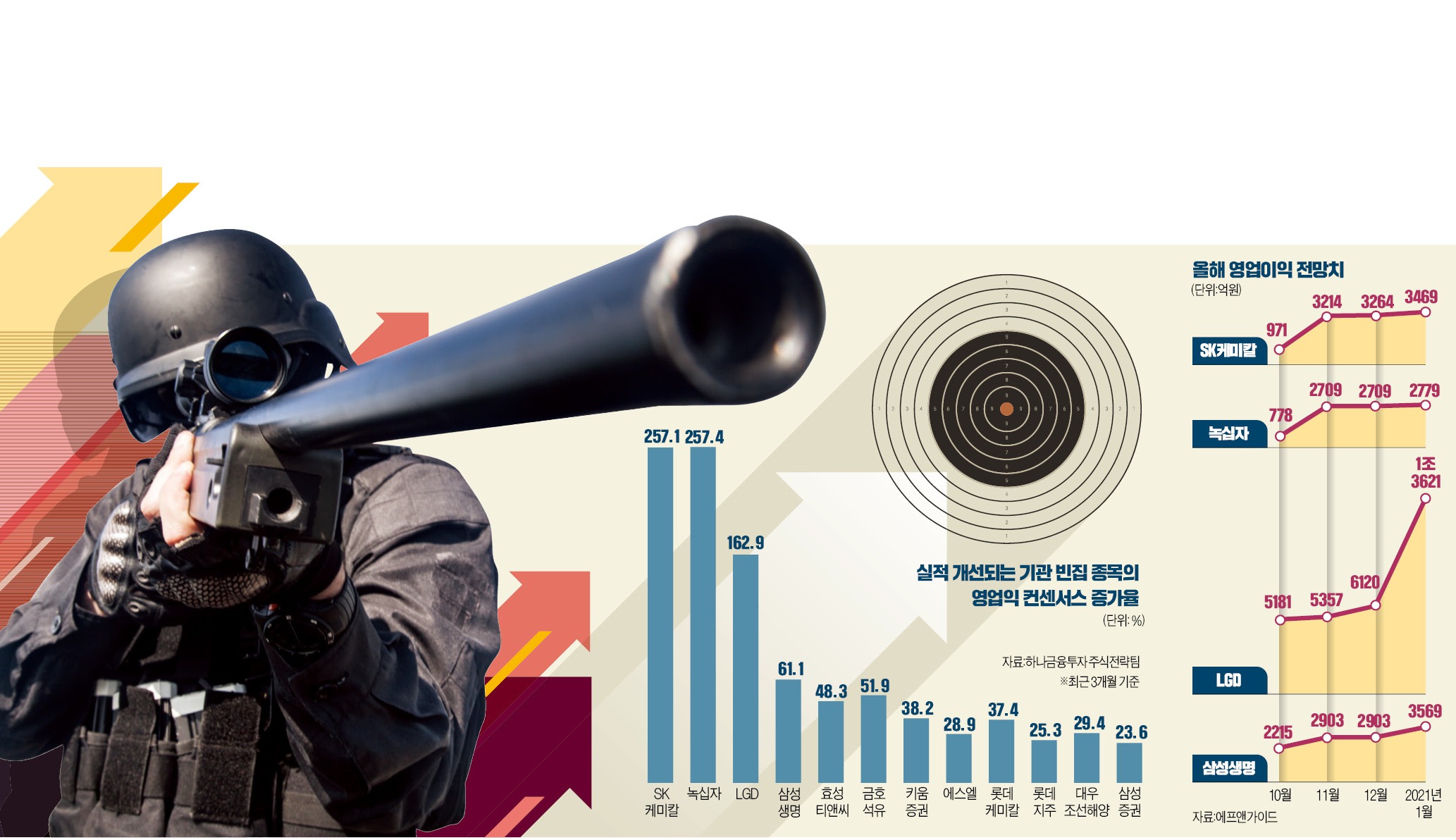

이경수 하나금융투자 연구원은 “실적 개선과 ‘기관 빈집’을 합치면 100점짜리 투자법”이라며 “이런 종목은 지수가 하락하는 시기에 수익률이 상대적으로 높은 경향이 있다”고 설명했다. SK케미칼과 녹십자가 대표적이다. 두 종목은 코로나19 백신 위탁생산(CMO)으로 실적이 대폭 개선될 것으로 전망된다. 특히 최근 3개월 실적 전망치가 빠르게 올라가고 있다. 에프앤가이드에 따르면 작년 10월 말 SK케미칼의 올해 영업이익 전망치는 971억원이었다. 지금은 3469억원으로 257% 올랐다. 같은 기간 녹십자도 전망치가 778억원에서 2779억원으로 상향됐다. 두 업체 모두 올해 영업이익이 작년 대비 각각 196%, 232% 증가할 것으로 전망된다.

하지만 기관투자가들에 외면받아 왔다. SK케미칼은 시가총액 대비 순매수액이 -3.6%다. 최근 1년간 기관은 1633억원어치를 순매도했다. 녹십자는 순매수 강도가 1.1%로 플러스지만 실적 개선에 비해 매수세가 약했다는 평가다. 지난 1년간 683억원어치를 사들이는 데 그쳤다.

LG디스플레이, 삼성생명, 효성티앤씨, 금호석유 등도 ‘실적 개선 빈집주’다. LG디스플레이는 최근 3개월간 올해 영업이익 전망치가 5181억원에서 1조3621억원으로 높아졌다. 액정표시장치(LCD) 가격 상승으로 3년 만에 흑자전환이 예상된다. 삼성생명은 삼성전자의 특별배당으로 1분기에만 9181억원의 배당을 받을 것으로 예상된다. 기존 예상치 대비 8019억원 늘어난 규모다. 이에 따라 올해 영업이익 예상치도 3개월 전 2215억원에서 3569억원으로 조정됐다.

MSCI 분기 리뷰일은 한국시간으로 2월 10일 새벽, 리밸런싱일은 2월 26일이다. 증권업계는 녹십자, 한미사이언스가 편입될 가능성이 높다고 보고 있다. 빅히트, HMM, SKC도 편입 가능성이 있는 종목으로 거론된다. 녹십자가 MSCI 신흥국지수에 편입될 경우 961억~1639억원의 패시브 자금이 유입될 것으로 예상된다. 시가총액의 3%가 넘는 규모다. 한미사이언스가 편입되면 1128억원의 자금이 유입될 전망이다.

유가증권시장 대형주 지수(시가총액 1~100위)에서 탈락하는 종목에 투자하라는 아이디어도 있다. 중형주 지수(시총 101~300위)로 옮긴 종목들의 수익률이 높았던 경향 때문이다. NH투자증권에 따르면 지수 변경 30거래일 전 편출 예상 종목은 코스피지수 대비 수익률이 평균 5.3%포인트 높았다. 27일 기준 편출 예상 종목은 일진머티리얼즈, BGF리테일, 팬오션, 신세계, 메리츠증권, 하이트진로, 제일기획, 오뚜기, 포스코인터내셔널 등이다.

신한금융투자에 따르면 대한유화는 대주주 지분율이 최근 3개월 0.97%포인트 늘어났다. 동시에 올해 영업이익 전망치가 3개월 전 2518억원에서 28일 기준 3069억원으로 상향 조정됐다. 같은 기간 PI첨단소재는 대주주 지분율이 0.2%포인트 증가했는데, 올해 영업이익 전망치도 578억원에서 601억원으로 조정됐다. 이익 전망치가 확대되지는 않았지만 지분율이 늘어난 종목으로는 SK머티리얼즈, BGF리테일, 두산인프라코어, 아이티엠반도체 등이 꼽혔다.

박의명 기자 uimyung@hankyung.com

관련뉴스