은행(銀行·bank)의 모습이 달라지고 있습니다. 모든 것이 급속도로 변하는 시대입니다만, 은행처럼 변화의 속도가 빠른 곳도 없는 것 같습니다.

금융업의 역사는 고대 바빌로니아 시대까지 거슬러 올라갑니다만, 은행의 역사는 대체로 13~14세기 시작된 것으로 봅니다. 은행의 초기 모습은 상업과 무역이 빈번했던 곳에서 출현했습니다. 지중해 무역의 중심국가 이탈리아는 대표적인 곳이었죠. 상거래가 빈번한 곳에는 나라마다 다른 화폐가 오고 가죠. 환전상이 화폐 교환과 거래의 불편을 덜어줬습니다. 환전상이 사용하던 환전대가 뱅크(bank)라고 불렸다고 합니다. 은행의 어원이랍니다.

환전상은 초보적 은행 업무로 돈을 많이 벌었습니다. 튼튼한 금고를 가지고 있던 이들은 귀족과 왕족의 금을 보관하게 됐습니다. 금을 보관했다는 증서를 금 주인에게 발행해줬지요. 보관비도 조금 받았다고 합니다. 금 주인은 무겁고 부피가 큰 금을 거래수단으로 사용하는 것보다, 가벼운 금 증서를 화폐처럼 쓸 수 있어서 편리했을 겁니다. 금 증서가 화폐 역할을 했던 것이죠. 그것을 가져가면 금을 내주니까요. 환전상이 예금은행이었던 거죠.

환전상은 초보적 은행 업무로 돈을 많이 벌었습니다. 튼튼한 금고를 가지고 있던 이들은 귀족과 왕족의 금을 보관하게 됐습니다. 금을 보관했다는 증서를 금 주인에게 발행해줬지요. 보관비도 조금 받았다고 합니다. 금 주인은 무겁고 부피가 큰 금을 거래수단으로 사용하는 것보다, 가벼운 금 증서를 화폐처럼 쓸 수 있어서 편리했을 겁니다. 금 증서가 화폐 역할을 했던 것이죠. 그것을 가져가면 금을 내주니까요. 환전상이 예금은행이었던 거죠.환전상은 환전상 나름대로 맡긴 금을 이용했습니다. 환전상들은 금을 맡긴 사람 중 10% 정도만 금을 찾으러 온다는 패턴을 발견하게 됐습니다. 이 말인즉, 환전상은 나머지 90%를 다른 사람에게 빌려줄 수 있고, 그 대가로 이자를 받아 챙길 수 있다는 거지요. 화폐를 지급, 결제, 유통한 겁니다. 오늘날 은행들이 예금액의 일정 비율 이상을 중앙은행에 예치해야 하는 지급준비율(예를 들어 10%)이 탄생하게 된 경험적, 이론적 배경입니다.

환전 업무를 통해 돈을 크게 번 금융 가문이 등장했습니다. 거대 은행의 시초입니다. 대표적인 가문이 이탈리아 페루치가(家), 바르디가, 메디치가, 로스차일드가입니다. 이 중에 로스차일드는 유대인 가문인데 향후 영국과 미국의 금융을 좌지우지하고 산업을 쥐락펴락하게 됩니다. 큰돈을 번 로스차일드 가문은 유럽 주요 도시에서 금융, 즉 은행을 설립했습니다. 로스차일드은행들이죠. 최초의 다국적 은행이었죠.

이 가문은 영국으로 건너가서 영국 금융을 일으킵니다. 영국이 금융 강국인 연유입니다. 로스차일드 가문은 영국 왕실이 전쟁 자금을 마련할 수 있도록 영국 국채를 사주기도 합니다. 대출업무죠. 영국이 질 경우, 국채가 휴지조각이 될 수 있다고 본 로스차일드 가문은 그 대가로 화폐주조권을 얻습니다. 옛날에는 민간은행이 화폐를 주조했습니다.

이 가문은 미국으로 건너갔습니다. 미국 철도산업, 철강산업 등에 천문학적 자금을 댔습니다. 이때 등장한 것이 바로 JP모간은행입니다. JP모간은행의 돈줄이 바로 로스차일드입니다. 정부가 화폐를 마구 발행한다고 본 미국인들은 정부 대신 의회가 화폐 발행을 책임지도록 했습니다. 의회는 JP모간 등 민간은행들로 하여금 공동 출자해 중앙은행을 세우도록 했습니다. 오늘날 미국 중앙은행인 Fed입니다. 민간은행이 중앙은행으로 진화한 모습입니다. 우리나라 한국은행은 민영이 아니지만요. 이후 세계에는 다양한 형태의 상업은행, 국책은행(수출입은행), 투자은행(IB), 특수은행(중소기업은행, 수협, 축협 등)이 등장했습니다.

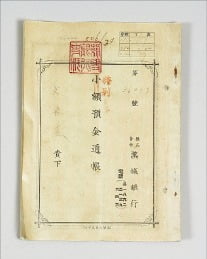

우리나라에 근대적 은행제도가 도입된 때는 일제 강점기입니다. 일본 제일은행 부산지점이 1878년 개설됐습니다. 1909년엔 중앙은행인 옛 한국은행이 설립됐어요. 강점기 때 조선은행으로 바뀌었고 다시 1945년 8·15 광복 직후 한국은행으로 복귀했어요. 최초의 민간 상업은행은 1897년 설립된 한성은행(漢城銀行)입니다. 동네 곳곳에서 보는 우리은행, 국민은행, 신한은행, 하나은행, SC은행 등은 수차례 인수합병을 거친 은행들입니다. 모두 전통적인 은행입니다.

우리나라에 근대적 은행제도가 도입된 때는 일제 강점기입니다. 일본 제일은행 부산지점이 1878년 개설됐습니다. 1909년엔 중앙은행인 옛 한국은행이 설립됐어요. 강점기 때 조선은행으로 바뀌었고 다시 1945년 8·15 광복 직후 한국은행으로 복귀했어요. 최초의 민간 상업은행은 1897년 설립된 한성은행(漢城銀行)입니다. 동네 곳곳에서 보는 우리은행, 국민은행, 신한은행, 하나은행, SC은행 등은 수차례 인수합병을 거친 은행들입니다. 모두 전통적인 은행입니다.전통 은행들은 새로 등장한 금융서비스의 공격을 받고 있습니다. 기술과 접목한 은행 서비스죠. 테크핀, 핀테크가 주인공입니다. 이들은 정보통신기술(ICT)로 무장하고 있습니다. 간편하고, 편리하고, 빠른 게 특징이죠. 지난해 은행 지점 수가 304개나 사라진 이유도 여기에 있습니다. 작년 현금자동입출금기(ATM)도 2500대가량 줄었습니다. 온라인, 모바일 간편 결제 서비스 때문입니다. 쿠팡을 이용하면서 모바일 앱으로 결제한 금액만 20조원을 넘어섰습니다. 은행을 직접 이용하지 않는다는 말입니다.

테크핀은 기술을 가진 IT기업이 금융업을 하는 경우(카카오뱅크, 네이버페이 등)를 말하고, 핀테크(K뱅크, 신한 쏠(SOL), 삼성페이 등)는 기존 금융기업이 IT를 접목한 서비스를 말하죠. 현금을 사용하지 않는 시대에 테크핀과 핀테크는 필수입니다. 오래된 서비스는 사라지고 새로운 서비스가 등장하는 진화의 생태계는 잔인하다기보다 건강하다고 하겠습니다.

고기완 한경 경제교육연구소 연구위원 dadad@hankyung.com

② 은행들이 예금자의 인출 요구에 대비해 예금액의 일정 비율 이상을 반드시 확보해둬야 하는 지급준비금의 역사를 찾아보자.

③ 유대인 금융부자인 로스차일드 가문이 어떻게 번창했는지와 미국 발전에 어떤 역할을 했는지를 알아보자.

관련뉴스