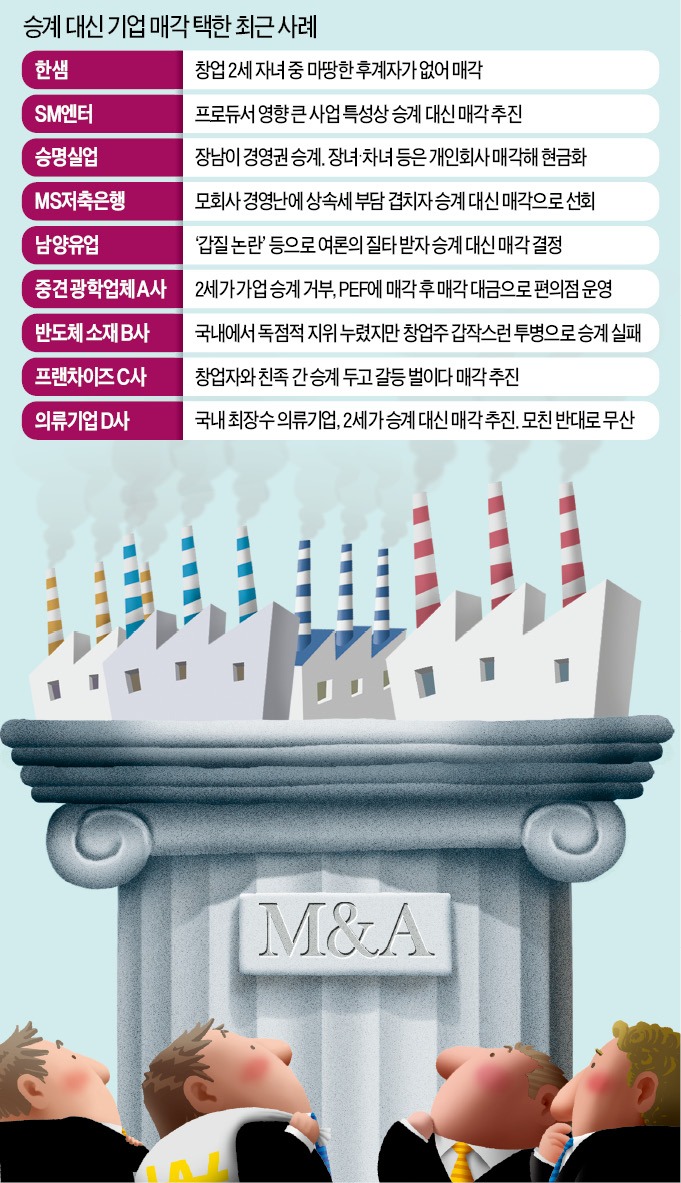

국내 가구 1위인 한샘, 1세대 연예기획사 SM엔터테인먼트 등이 올해 승계 대신 지분 매각을 택한 대표적 사례다. 업력이 40년에 달하는 대구·경북 기반 MS저축은행도 상속세 부담 등이 겹치자 2세에게 물려주는 대신 SK증권에 팔았다. 크린토피아, 태화기업, 승명실업, 태림포장, 제이제이툴스, 이지웰, 성원산업 등 최근 5년 동안 개인 대주주가 경영권을 매각하거나 추진한 사례는 총 181건에 달했다.

또 다른 회계법인 관계자는 “과거 조선, 해운, 자동차 부품 등에 치중된 국내 주력 업종이 최근 IT, 플랫폼, 서비스 등으로 바뀌었다”며 “자녀들에게 근면 성실하게 제조공장을 운영하라고 강요할 수 없는 분위기도 영향을 미쳤다”고 했다. 한 사모펀드(PEF) 대표는 “창업주의 자녀가 해외에서 유학한 뒤 외국계 기업과 스타트업 등에서 근무하는 사례가 많다 보니 제조업 경영에 대한 관심이 적다”고 말했다. 최근 매각된 한 금형업체는 공장이 있는 지방에서 자녀를 교육시킬 수 없다는 며느리의 반대로 아들의 승계가 무산되기도 했다. 매각 대금으로 편의점을 차려달라는 아들의 요청 때문에 회사를 판 사례도 있다.

과거와 달리 창업주들 사이에 ‘능력 없는 자녀’에겐 물려주지 않는다는 인식도 확산됐다. 중견 제조업체 A사의 사장은 아들의 경영능력이 기대에 못 미치자 어쩔 수 없이 회사를 팔았다. 70대 창업주가 일군 B사는 50대 자녀들의 승계 다툼이 심해지자 돌연 매각으로 방향을 돌리기도 했다.

상속세 부담도 중견기업 매각을 부채질하는 요소로 꼽힌다. 국내 상속세 최고세율은 50%지만 최대주주 지분으로 주면 60%에 육박한다. 한 중소기업 유관단체 관계자는 “가업승계 공제나 과세특례 제도가 있지만 고용 유지 등의 조건이 달려 있다 보니 2세들도 ‘현금 증여’를 선호하는 추세”라고 설명했다.

M&A업계에선 ‘대목’이 당분간 이어질 것으로 내다보고 있다. 특히 중개 수수료를 주요 수익원으로 하는 투자은행(IB)과 회계법인, 법률법인 등은 더 분주해졌다. 대형병원의 인맥을 총동원해 알짜기업 오너 일가의 건강 상태를 수시로 확인하거나 주요 임직원에게 접촉해 오너 일가의 불화를 찾아내는 등 기회 포착을 위한 물밑 경쟁도 치열하다. 대형 회계법인 중에는 지방의 작은 회계법인과 사전에 친분을 쌓은 뒤 그 지역의 알짜 중소·중견 기업 경영인들의 속사정을 수집하는 사례도 있다.

IB업계 관계자는 “제조업체의 경영 체질을 개선하고 미래 먹거리를 찾는다는 측면에선 PEF가 인수하는 것이 유리할 수 있다”며 “경영 일선에 남아 조언을 한다는 조건으로 회사를 매각하는 사례가 최근 들어 점점 늘고 있다”고 말했다.

민지혜/차준호 기자 spop@hankyung.com

관련뉴스