퇴직연금 투자를 고민 중인 분이라면 한번쯤 들어봤을 법한 이름들이 있죠. 바로 타깃데이트펀드(TDF), 타깃인컴펀드(TIF), 타깃리스크펀드(TRF)입니다. 이 'T 삼총사'의 차이점과 강점은 뭘까요.

퇴직연금 투자를 고민 중인 분이라면 한번쯤 들어봤을 법한 이름들이 있죠. 바로 타깃데이트펀드(TDF), 타깃인컴펀드(TIF), 타깃리스크펀드(TRF)입니다. 이 'T 삼총사'의 차이점과 강점은 뭘까요. TDF 순자산 10조원 넘었다

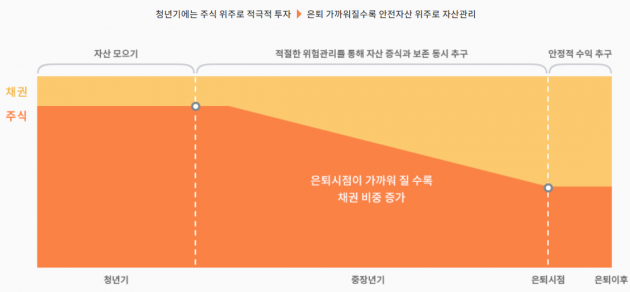

먼저, TDF는 은퇴 시기를 고려해 투자 자산 비중을 알아서 조절해주는 펀드입니다. TDF 이름에 숫자가 들어가 있는 걸 보신 적 있을 텐데요, 이 숫자를 흔히 빈티지라고 합니다. 이 빈티지가 예상 은퇴시점이에요. 예컨대 'TDF 2050'이라 하면 2050년을 은퇴 시점으로 보고 투자 비중을 조절합니다. 가입 초기에는 주식 비중을 높여 공격적인 투자를 하다가 2050년에 다가갈수록 채권 비중을 높여 리스크를 줄여나갑니다.TDF는 퇴직연금 시장에서 최근 급성장하고 있는 분야입니다. 한 번 가입해두면 일일이 신경 안 써도 알아서 포트폴리오를 조절해주고 리스크도 줄여주니까요.

한국펀드평가에 따르면 이달 26일 기준 국내 자산운용사의 TDF 총 운용 규모(순자산)은 10조3864억원으로 10조원을 돌파했습니다. 2018년 1조원을 돌파했던 걸 감안하면 폭발적 성장세죠.

TDF가 노후 준비 자산을 늘리는 데 초점을 맞췄다면 TIF는 은퇴 후 쓸 돈을 정기적으로 인출할 수 있도록 하는 게 특징입니다.

예컨대 한국투자신탁운용의 ‘TIF 알아서’ 펀드 시리즈는 매년 원금의 4% 정도를 받아 쓰더라도 30년 뒤 원금의 80%가 남아있는 걸 목표로 설계됐습니다. 60세에 4억원을 투자할 경우 매년 1600만원(월 133만원)을 인출해도 90세가 됐을 때 3억2000만원 정도는 남아있도록 하는 겁니다. '은퇴 전엔 TDF, 은퇴 후에는 TIF'라는 말이 나오는 이유죠.

현재 TIF 시장은 절반가량을 미래에셋자산운용이 차지하고 있습니다. 삼성자산운용은 앞서 2017년 이런 형식의 펀드들을 '한국형 RIF(retirement income fund)'라는 이름으로 내놓았는데, 미래에셋자산운용이 'TIF'라는 이름으로 시장을 선점하면서 삼성자산운용도 TIF로 펀드명을 바꿨을 정도입니다. 하지만 타 운용사들도 속속 TIF 상품을 내놓는 추세입니다.

마지막으로 TRF는 위험자산(주식 등)과 위험자산(채권)의 비중을 정해둔 펀드입니다. 투자 성향에 따라 위험자산의 비중이 낮은 펀드부터 높은 펀드까지 고를 수 있죠. 삼성자산운용의 경우 TRF 상장지수펀드(ETF)도 갖고 있어 거래소에서 장중 실시간 매매가 가능합니다.

TDF TIF TRF 잘 고르는 법

그렇다면 '알짜' TDF 상품을 고르는 법은 뭘까요. 먼저, 앞서 설명 드린 빈티지부터 골라야 합니다. 나의 예상 은퇴시점이 언제인지 따져봐야겠죠. 물론 반드시 은퇴시점에 맞춰 고를 필요는 없습니다. 내가 2030년 은퇴 예정이어도 손실 리스크를 감내하고라도 좀더 공격적인 투자를 원하면 TDF 2055에 투자하는 거죠. 현재 시장에는 TDF 2055까지 나와 있습니다.또 운용·판매 등 보수가 싼 상품이 유리합니다. 장기간 투자하는 상품이라 매년 떼가는 보수가 여러 해 쌓이면 큰 차이를 만들거든요. 아예 저비용 매매 플랫폼에서 TDF에 가입하는 방법도 있습니다. 최근 자산운용사들은 한화자산운용의 '파인'처럼 직판 펀드앱을 속속 출시하고 있죠.

운용 전략도 알아두면 좋습니다. 대표적인 게 환 헤지 여부죠. 환 헤지는 환율 변동성을 최소화했다는 의미인데, 이건 시장 상황과 개인 투자 성향에 따라 유불리가 달라집니다. 미국 시장이 안 좋을 때 달러가 강해지니 이럴 때는 환 헤지를 안 하는 상품이 유리하거든요. 펀드명 뒤에 '(H)'가 붙으면 환헤지형 상품, '(UH)'가 붙으면 환 헤지를 하지 않는 언헤지형(환노출형)입니다.

현재 수익률도 따져봐야겠죠. 물론 지금까지 수익률이 좋다고 향후 수익률이 좋으리라는 보장은 없습니다. 다만 빈티지별로 고루 수익률이 좋은 자산운용사를 확인해보면 투자 실마리를 찾을 수 있겠습니다.

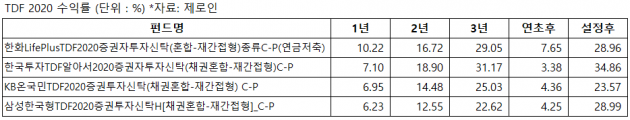

펀드평가업체 제로인에 따르면 이달 23일 기준 TDF 2020 중 1년 수익률이 가장 높은 건 '한화 라이프플러스 TDF 2020'입니다. 1년 수익률이 10.22%입니다. 목표시점(2020년)을 지났는데도 올 들어 7.65%의 수익률을 기록했습니다. 뒤이어 '한국투자 TDF 알아서 2020'(7.10%), 'KB 온국민 TDF 2020'(6.95%), '삼성 한국형 TDF 2020'(6.23%) 등이 뒤를 이었습니다.

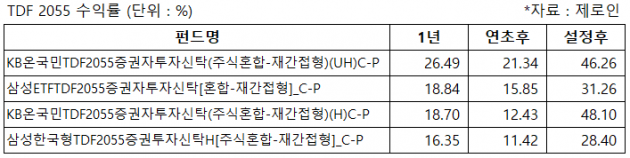

현재 시장에 출시된 TDF 중에서 빈티지가 가장 먼 TDF 2055 중에는 'KB 온국민 TDF 2055'의 1년 수익률이 26.49%로 가장 높았습니다.

적격 TDF의 경우 주식 비중과 상관 없이 퇴직연금 계좌 적립금 전부를 투자 가능한 게 강점입니다. 퇴직연금은 원래 위험자산에 전체 적립금의 70%까지만 투자 가능하거든요. TDF는 어떤 시점에는 주식 비중이 이걸 초과해도 향후 리스크를 조절해나갈 테니 예외로 인정해주는 겁니다. 젊을 때 좀더 공격적인 퇴직연금 투자를 하고 싶다면 이용할 만하죠. 이 퇴직연금 위험자산 투자 한도에 대해서는 다음 시간에 좀더 알아보겠습니다.

TIF를 고를 때에는 한 가지 더 유의할 점이 있습니다. 아직 '월지급식' 상품은 퇴직연금 계좌에서 가입 불가능하다는 겁니다. TIF 중에는 별도 신청 없이도 월별로 적립금을 일정 비율 인출해 현금으로 꽂아주는 상품이 있는데요, 퇴직연금 판매사 시스템, 세제 분류상 어려움 등으로 인해 이건 일반계좌에서만 투자 가능합니다.

구은서 기자 koo@hankyung.com

관련뉴스