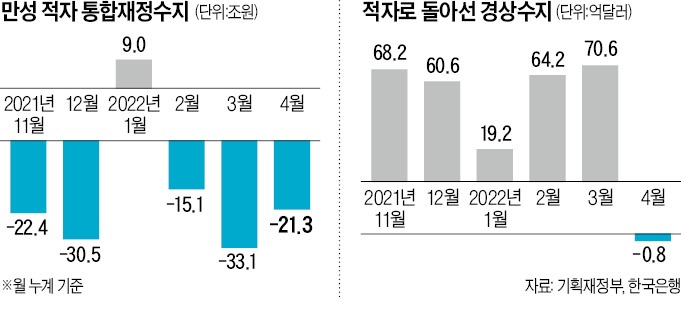

지난 4월 경상수지 8000만달러 적자. 1~4월 재정수지(통합재정수지) 21조3000억원 적자. 두 줄의 적자(赤字)가 떴다. 쌍둥이 적자다. 1997년 외환위기 이후 이런 적은 없었다. 연간 기준으로 쌍둥이 적자가 나타날지는 미지수지만, 경상수지와 재정수지 흐름은 경제 상황이 그만큼 엄중하다는 것을 방증한다.

우리나라의 재정수지는 경상수지보다 심각하다. 통합재정수지는 2019년부터 작년까지 3년 연속 적자를 낸 데 이어 올해도 70조원 적자가 예상된다. 통합재정수지에서 사회보장성기금수지를 제외한 관리재정수지의 연간 적자 폭은 100조원을 넘나든다.

‘쌍둥이 적자 가설’이 현실로 나타난 대표적인 사례가 있다. 1980년대 초반 미국의 재정수지·경상수지 적자다. 1981년 출범한 로널드 레이건 행정부는 법인세·소득세 세율을 대폭 낮추는 한편 구소련과의 군비 경쟁 과정에서 국방비 지출을 크게 늘렸다. 그 결과 미국의 국내총생산(GDP) 대비 재정적자가 1981년 2.5%에서 1983년 5.7%로 늘었다. 같은 시기 미국의 경상수지 적자도 점점 늘어나 GDP 대비 3% 이상으로 커졌다.

‘GDP 방정식’으로 재정수지와 경상수지의 관계를 설명할 수도 있다. GDP(Y)는 C(소비)+I(투자)+G(정부 지출)+NX(순수출)이다. 이 식은 Y-C-G=I+NX로 고쳐 쓸 수 있다. 여기서 좌변의 Y-C-G는 GDP에서 소비와 정부 지출을 뺀 것으로 국민 저축(S)이다. 결국 S(Y-C-G)=I+NX가 된다. 이 공식이 의미하는 바는 정부의 재정지출이 증가하면 국민 저축이 감소하고, 그러면 순수출이 감소해 경상수지도 적자가 된다는 것이다.

많은 사람은 미국의 산업 경쟁력 약화, 특히 일본 기업에 미국 시장을 내준 것을 미국 무역적자 확대의 원인으로 봤다. 그러나 당시 대통령 경제자문위원장이던 마틴 펠드스타인 전 하버드대 교수는 “미국 총저축(S)과 총투자(I)의 변화가 원인”이라며 “무역적자를 줄이는 가장 효과적인 전략은 재정적자를 통제하는 것”이라고 지적했다.

한국에서도 비슷한 진단이 나온 적이 있다. 국회 예산정책처는 3월 발표한 보고서에서 재정수지가 약 2년의 시차를 두고 경상수지에 영향을 미친다고 분석했다.

보고서는 “다른 조건이 동일하게 유지되는 상황에서 재정수지가 악화하면 경상수지도 악화할 수 있고, 재정수지와 경상수지 악화는 다양한 경로를 통해 경제 전반에 전이될 수 있다”고 했다.

국제금융협회(IIF)에 따르면 한국의 GDP 대비 가계부채 비율은 지난 1분기 기준 104.3%였다. 조사 대상 36개국(유로존은 단일 국가로 집계) 중 가장 높았다. 가계부채가 고소득층에 집중돼 있고, 주택을 담보로 한 대출이 많다는 점에서 시스템 리스크로 이어질 가능성은 작다는 분석이 있다. 하지만 가계부채 규모가 워낙 커 금리 상승이 지속되면 금융 부실과 자산가격 하락 등 후폭풍이 닥칠 위험을 배제할 수 없다.

유승호 기자 usho@hankyung.com

관련뉴스