이 기사는 국내 최대 해외 투자정보 플랫폼 한경 글로벌마켓에 게재된 기사입니다.

29일(현지시간) 미국 뉴욕증시의 주요 지수는 혼조를 보였습니다. 월가에선 경기 침체를 경고하는 목소리가 커졌지만 ‘둔화’에 그칠 것이란 전망도 만만치 않습니다. 또 침체 가능성이 높아질 경우 미 중앙은행(Fed)이 긴축 속도를 조절할 것이란 관측도 나옵니다.

대표 지수인 S&P500지수는 전날 대비 0.07% 하락한 3,818.83, 나스닥지수는 0.03% 밀린 11,177.89, 다우지수는 0.27% 오른 31,029.31로 각각 거래를 마쳤습니다.

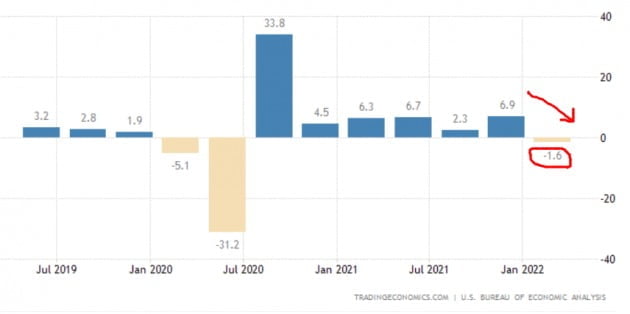

이날 발표된 미국의 1분기 국내총생산(GDP) 증가율은 -1.6%로 확정됐습니다. 잠정치(-1.5%) 대비 0.1%포인트 떨어졌습니다.

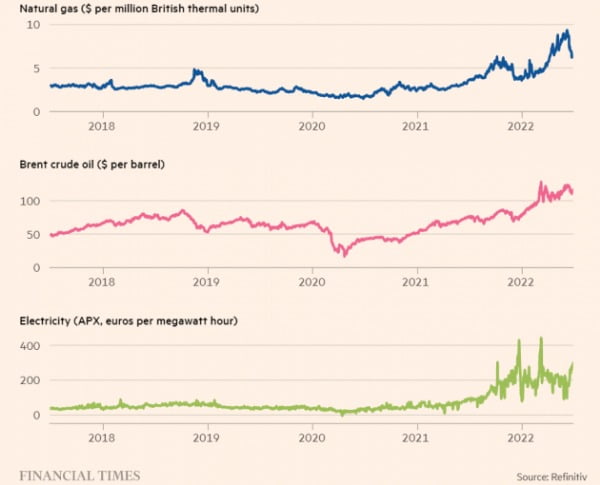

미국 월가에서는 경제 및 증시에 대해 암울한 전망을 쏟아내고 있습니다. 물가가 워낙 뛰고 있어 미 중앙은행(Fed)이 공격적인 금리 인상에 나설 수밖에 없고, 결과적으로 침체를 유발할 것이란 논리입니다.

닐 두타 르네상스매크로 이코노미스트는 새로 내놓은 투자노트에서 “Fed의 태도 변화를 보니 경기 침체로 진입할 가능성이 큰 것 같다”고 진단했습니다. 그는 최근까지 미 경제가 침체로 빠지지는 않을 것으로 봐왔습니다.

닐 두타 르네상스매크로 이코노미스트는 새로 내놓은 투자노트에서 “Fed의 태도 변화를 보니 경기 침체로 진입할 가능성이 큰 것 같다”고 진단했습니다. 그는 최근까지 미 경제가 침체로 빠지지는 않을 것으로 봐왔습니다.두타 이코노미스트는 “Fed는 고물가보다 차라리 침체가 낫다고 판단하고 있다”며 “실제로 노동 생산성이 떨어지면서 기업 감원이 더 늘어날 것”이라고 말했습니다.

그는 “Fed가 올해 성장률 전망치를 1.7%로 보고 있는데, 이걸 달성하려면 하반기에만 4.1%의 성장률을 기록해야 한다”며 “(가능하지 않은 만큼) Fed가 결국 성장률 목표치를 하향 조정할 것”이라고 전했습니다.

연방공개시장위원회(FOMC)가 7월 통화 정책 회의에서 75bp(1bp=0.01%포인트) 인상하고, 9월 회의에선 50bp 올릴 것이란 게 두타 이코노미스트의 판단입니다.

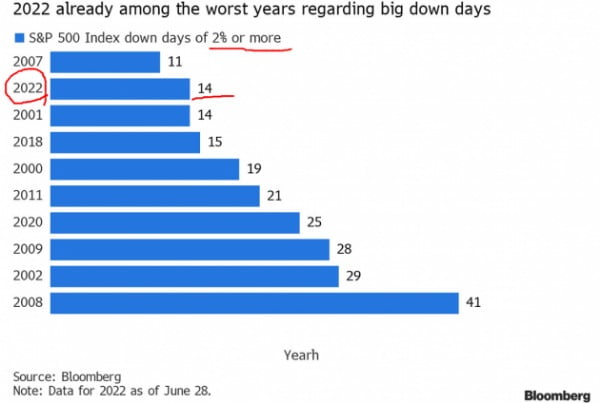

연방공개시장위원회(FOMC)가 7월 통화 정책 회의에서 75bp(1bp=0.01%포인트) 인상하고, 9월 회의에선 50bp 올릴 것이란 게 두타 이코노미스트의 판단입니다.월가에서 60여년의 경력을 갖고 있는 조지 볼 샌더스모리스해리스 회장은 “S&P500지수는 1월의 최고점(4796)에서 올 가을 3100까지 떨어질 수 있다”고 경고했습니다. 지금보다 19%가량 지수가 빠질 수 있다는 것입니다.

볼 회장은 “다만 주가가 이 정도 더 떨어지더라도 팬데믹(전염병의 세계적 대유행) 직후의 급변동과 비교하면 투자 수익이 조금 감소하는 정도일 것”이라고 전했습니다.

볼 회장은 “앞으로 주가를 끌어내릴 요인은 기업 마진 하락”이라고 내다봤습니다. 그는 “Fed는 정치적인 인기보다 인플레이션 근절에 더 확고한 모습”이라며 당분간 상당한 수준의 긴축이 지속될 것이라고 예상했습니다.

장 보뱅 블랙록 투자연구소장은 “지금은 저가 매수 타이밍도, 물가의 정점도 아니다”며 “다만 침체가 실제로 발생하더라도 심각하지는 않을 것”이라고 말했습니다.

장 보뱅 블랙록 투자연구소장은 “지금은 저가 매수 타이밍도, 물가의 정점도 아니다”며 “다만 침체가 실제로 발생하더라도 심각하지는 않을 것”이라고 말했습니다.보뱅 소장은 “각국 중앙은행들이 고물가 충격을 받은 뒤 동시에 매파(통화 긴축 선호)적으로 대응하고 있는데, 다시 비둘기(통화 완화 선호)적으로 전환할 때까지 침체 위험이 지속될 것”이라고 지적했습니다.

앞서 제롬 파월 Fed 의장은 포르투갈에서 열린 유럽중앙은행(ECB) 포럼에 참석한 자리에서 “인플레이션 목표치(2%) 복귀가 가능하지만 보장하기 어렵다”며 “연착륙도 매우 도전적인 목표”라고 시인했습니다. “경기 후퇴 위험을 감수해야 한다”고도 했습니다.

파월 의장은 “과도한 긴축 위험이 있으나 물가 안정 실패가 지금으로선 더 위험하다”고 부연했습니다.

올해 FOMC 위원인 로레타 메스터 클리블랜드연방은행 총재는 “경제 환경이 바뀌지 않는다면 7월 회의 때 75bp 인상을 지지할 것”이라고 전했습니다.

로레타 총재는 “향후 2년간 실업률이 4~4.25%보다 조금 위쪽을 향할 수 있다”며 “경기 둔화 등 위험과 고통이 있겠지만 (물가를 낮추려면) 필요한 일”이라고 말했습니다.

로레타 총재는 “향후 2년간 실업률이 4~4.25%보다 조금 위쪽을 향할 수 있다”며 “경기 둔화 등 위험과 고통이 있겠지만 (물가를 낮추려면) 필요한 일”이라고 말했습니다.미 장·단기 국채 금리는 일제히 하락했습니다.

10년 만기 국채 금리는 연 3.10%로, 전날보다 10bp(1bp=0.01%포인트) 떨어졌습니다. 2년 만기 국채 금리는 연 3.06%로, 4bp 하락했습니다. 침체 위협을 좀 더 반영한 겁니다.

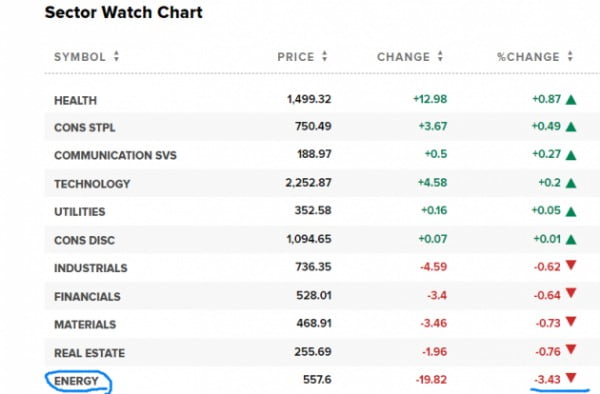

국제 유가는 하락했습니다.

뉴욕상업거래소에서 8월물 서부텍사스원유(WTI) 가격은 전날보다 1.98달러 떨어진 배럴당 109.78달러에 거래를 마쳤습니다. 영국 런던 ICE선물거래소에서 북해산 브렌트유 가격은 1.72달러 오른 배럴당 116.26달러를 기록했습니다.

미 에너지정보청(EIA)에 따르면 지난 24일로 끝난 주간 휘발유 재고는 260만 배럴 늘어난 2억2160만 배럴로 집계됐습니다. 시장에선 80만 배럴 줄어들 것으로 예상했습니다.

미 에너지정보청(EIA)에 따르면 지난 24일로 끝난 주간 휘발유 재고는 260만 배럴 늘어난 2억2160만 배럴로 집계됐습니다. 시장에선 80만 배럴 줄어들 것으로 예상했습니다.이날의 ‘글로벌마켓나우’ 이슈는 다음과 같습니다.

① 라가르드 “저물가 완전 끝” ② 고급 가구 RH, 왜 전망 낮췄나 ③ 26개 인터넷社 목표 낮춘 JP모간 ④ MS “크루즈 주가, 제로 가능” ⑤ “2~3주 내 코인 대폭락” 등입니다.

뉴욕=조재길 특파원 road@hankyung.com

관련뉴스