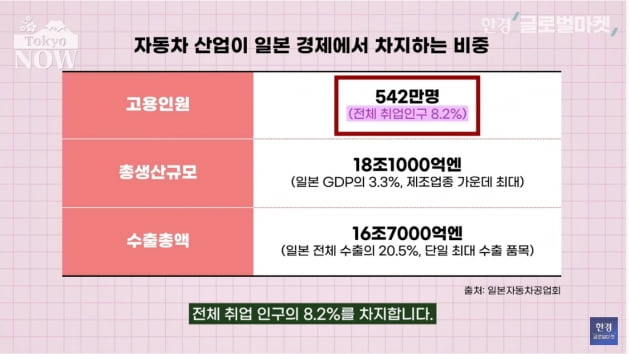

제조강국 일본에서 자동차 산업은 세계적인 경쟁력을 보유한 마지막 완제품으로 평가받는다. 일본 전체 취업 인구의 8.2%, 수출의 20.5%를 자동차 산업이 지탱하고 있다. 일본 경제의 미래는 자동차 산업에 달렸다고 일본 재계가 평가하는 이유다.

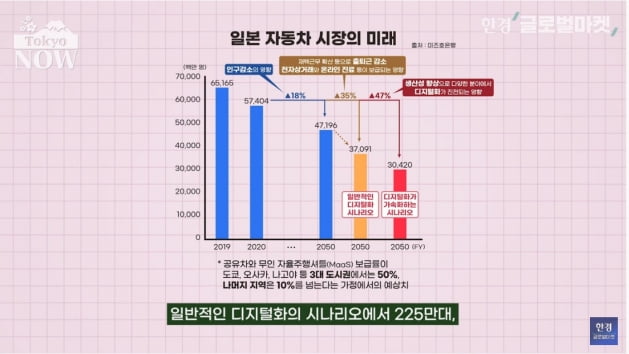

그런데 30년 뒤면 일본의 자동차 시장이 반토막날 것이라는 전망이 나와 충격을 주고 있다. 미즈호은행이 지난 4월 펴낸 '2050년의 일본 산업을 생각한다' 보고서에 따르면 2018년 430만대였던 일본의 신차 판매대수는 2050년 225만~275만대로 36~48% 줄어들 것으로 예상된다.

자가용과 택시를 포함한 일본의 승용차 보유대수는 2021년 6192만대에서 2050년 1126만~1372만대로 최대 80% 감소할 전망이다. 보고서는 일본의 디지털화 속도에 따라 자동차 시장의 규모 변화를 2가지 시나리오로 예상했다.

첫번째는 재택근무, 온라인 쇼핑, 온라인 진료 등 다양한 분야에서 온라인 서비스가 가능해지는 일반적인 디지털화의 시나리오다. 또 하나는 생산성 향상으로 출근일수가 줄어들고, 모든 교육기관이 일부 수업을 온라인으로 진행하며 배달음식의 보편화로 외식수요가 감소하는 등 디지털화가 가속화하는 시나리오다.

2050년 신차 판매대수는 일반적인 디지털화의 시나리오에서 225만대, 디지털화 가속화의 시나리오에서 275만대로 줄어들 것으로 예상됐다. 승용차 보유대수 역시 일반 시나리오에서는 1372만대, 디지털화 가속화의 시나리오에서는 1126만대로 디지털화가 진전될 수록 승용차가 가파르게 줄어드는 것으로 나타났다.

일본 자동차 산업이 반토막나는 건 인구가 감소하고, 디지털화로 이동의 수요가 줄어들면서 자동차를 보유할 필요성이 사라지기 때문이다. 2050년 연간 여객수송량은 304억(디지털화 가속화)~472억(일반적인 디지털화)명으로 줄어들 전망이다. 574억명이었던 2020년보다 적게는 18%, 많게는 47% 감소한다는 예상이다.

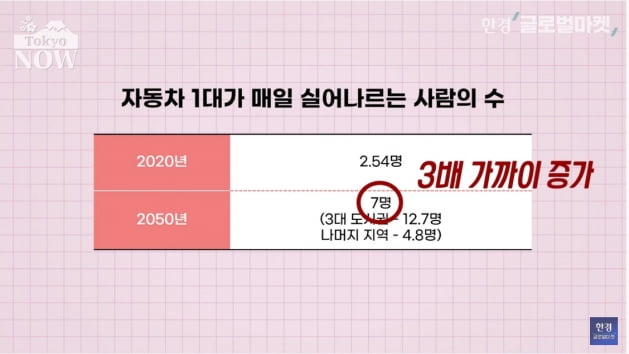

자동차 보유대수와 판매대수가 급감하는 대신 공유차와 무인 자율주행셔틀의 보급으로 자동차 1대가 매일 실어나르는 사람의 수는 크게 늘어날 전망이다. 2020년 2.54명이었던 1일 운송인원은 2050년 7명으로 3배 가까이 늘어난다는 예상이다.

보고서는 "개인 소유의 자동차는 일상의 발 역할을 하는 소형 저가차량과 이동 수단 이상의 가치를 추구하는 고급차로 양분될 것"이라고 분석했다.

일본자동차공업회에 따르면 2018년 기준 자동차 관련 시장에서 일하는 일본인은 542만명이다. 전체 취업 인구의 8.2%를 차지한다. 세계 최대 자동차회사인 도요타자동차는 일본 최대 기업이기도 하다.

도요타자동차만 7만명, 도요타그룹 전체는 37만명을 고용하고 있다. 연결 자회사는 600곳 이상이다. 직간접적으로 거래 관계가 있는 협력사가 일본에만 4만 곳에 달한다. 일본 자동차 업계의 총생산 규모는 18조1000억엔(약 180조원)으로 일본 국내총생산(GDP)의 3.3%이다. 제조 업종 가운데 최대 규모다.

수출 총액은 16조7000억 엔으로 일본 전체 수출의 20.5%를 담당한다. 역시 단일 수출 품목으로는 가장 큰 규모다.

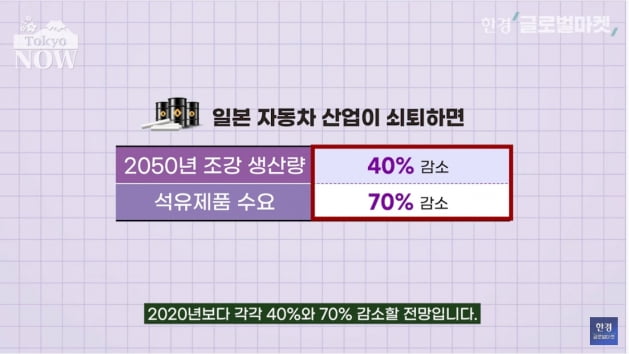

비중이 큰 만큼 자동차 산업의 쇠퇴는 다른 산업에도 충격을 줄 수 밖에 없다. 일본의 자동차 생산과 가솔린 수요가 줄어드는 영향으로 2050년 일본의 조강 생산량과 석유제품 수요는 2020년보다 각각 40%와 70% 감소할 전망이다.

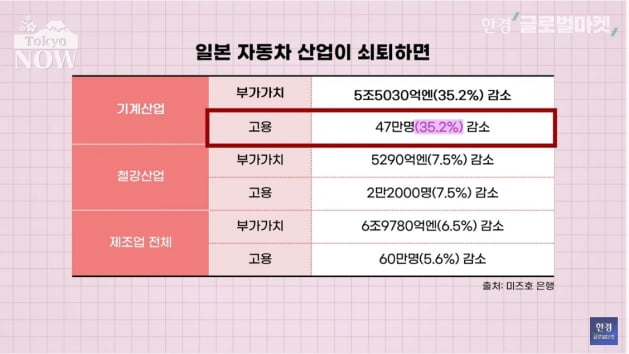

자동차산업이 생산하는 부가가치가 절반으로 준다고 가정할 경우 기계, 철강, 비철금속 산업의 부가가치와 고용에도 악영향이 불가피하다.

2018년 일본 기계산업이 생산한 부가가치는 15조6540억엔, 고용인원은 133만명이었다. 자동차 산업의 쇠퇴에 따라 부가가치는 5조5030억엔(-35.2%), 종업원수는 47만명(-35.2%) 감소할 전망이다.

7조630억엔의 부가가치를 생산하고 29만명을 고용하던 철강산업의 부가가치는 5290억엔(-7.5%), 고용인원은 2만2000명(-7.5%) 줄어들 것으로 예상된다. 제조업 전체로는 부가가치 6조9780억엔(-6.5%), 고용인원 60만명(-5.6%)의 손실이 발생할 전망이다.

자동차 수출도 타격이 불가피하다. 전기차 전환과 주요국의 자체 공급망 확보 정책 등으로 인해 중장기적으로 자동차는 현지에서 생산해 현지에서 소비되는 구조로 재편될 전망이기 때문이다. 매출의 60%를 해외에서 올리는 일본 자동차 업체들의 대응이 시급한 이유다.

2021년 도요타는 해외에서 581만대를 생산했다. 일본에서는 276만대를 생산했고 62%인 172만대를 수출했다. 스즈키는 일본에서 84만대를 생산해 20만대를 수출했다. 닛산과 혼다도 일본에서 각각 45만대와 63만대를 생산해 23만대와 8만대를 해외에 팔았다.

자동차가 현지에서 생산해 현지에서 소비되는 구조로 전환하면 많게는 자국 생산량의 절반 이상을 수출하는 현재의 생산체계를 바꿔야 할 것으로 예상된다. 전기차와 공유경제의 시대가 본격화하면 자동차는 독자적인 업종에서 하드웨어와 소프트웨어가 표준화한 가전제품의 한 분야로 바뀐다는 분석이 많다.

개인들의 차량 소유의욕이 사라지면서 자동차는 '싸고 편리한 이동수단 아니면 공간 및 체험의 가치를 누리는 오락수단'이 된다는 설명이다.

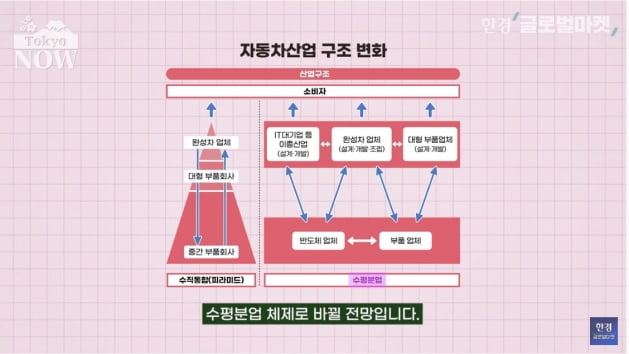

자동차의 모델수도 감소한다. 제작방식도 완성차 업체를 정점으로 부품회사가 피라미드식으로 늘어서는 수직 계열화에서 주요 기업이 핵심 부품을 나눠서 만드는 수평분업 체제로 바뀔 전망이다.

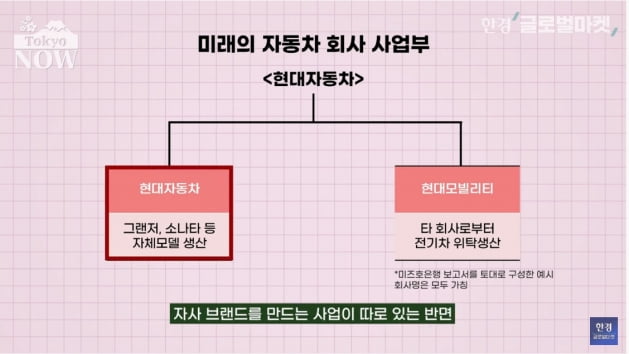

기존 완성차 업체는 자사 브랜드 차량을 생산하는 사업과 전기차를 위탁생산하는 사업으로 나뉠 것이라고 보고서는 내다봤다. 완성차 업체가 자사 브랜드 사업과 위탁생산사업을 나눠 독자적으로 운영하는 시나리오도 예상된다. 보고서는 "자동차의 생산과 판매, 사용방식이 바뀌면서 일본 자동차 업체들도 통합과 재편이 필요하다"고 분석했다.

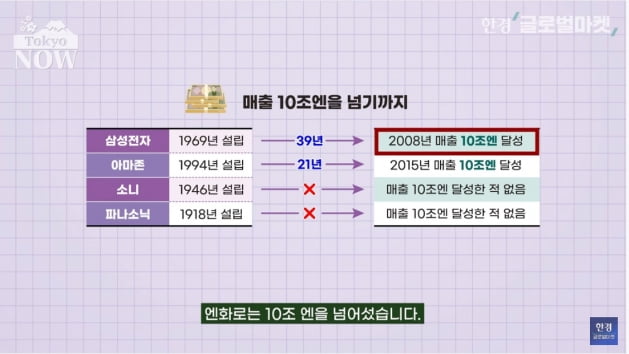

일본 제조업의 또다른 축인 전자산업도 위기다. 1969년 설립한 삼성전자는 39년 만인 2008년 매출 100조원, 엔화로는 10조엔을 넘어섰다. 4년 뒤인 2012년에는 매출 200조원도 달성했다.

1994년 창업한 아마존은 21년 만인 2015년 엔화 기준으로 매출 10조엔을 돌파했다. 그런데 세계를 주름잡았던 일본 전자업체들은 100여년 역사를 통틀어 한 번도 연간 매출 10조엔을 넘어본 적이 없다. 아마존은 21년 만에 달성한 매출 10조엔의 벽을 일본 전자기업들이 100년 넘게 못넘는 이유는 뭘까.

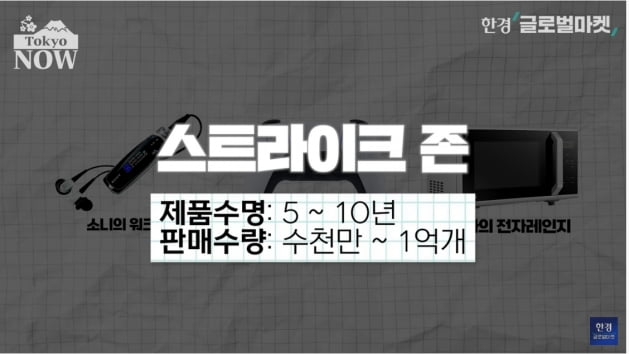

와카바야시 히데키 도쿄이과대학 교수는 "안정적으로 수익을 내는 사업에 안주했기 때문"이라고 분석한다. JP모간 등 외국계 증권사에서 오랫 동안 전자 애널리스트로 활동한 와카바야시 교수는 일본 기업의 경영전략을 '스트라이크 존 경영'으로 묘사한다.

일본 기업들이 제품 수명은 5~10년, 판매수량은 수천만에서 1억개인 분야에서 강점을 보이는 반면 스트라이크 존을 벗어나는 분야에서는 약하다는 것이다. 워크맨과 플레이스테이션, 각종 가전제품 등 한때 일본 기업들이 석권한 제품은 모두 스트라이크 존의 사업영역이라는 공통점을 갖고 있다.

스트라이크 존 경영은 안정적인 수익을 보장하는 대신 기업 환경의 변화에 둔감하다. 스크라이크존 경영의 이론대로 일본 기업들은 확실히 잘 하는 분야에서는 아주 잘 하지만 지금처럼 세계 시장의 트랜드가 빠르게 바뀌는 시대에는 고전하는 경향이 있다.

디지털과 스마트폰 시대를 외면했다가 2010년대 삼성전자에 주도권을 뺏긴 일본 전자 대기업들이 2020년대에는 플랫폼 시대로의 전환에 뒤처지고 있다고 와카바야시 교수는 우려한다. 그는 일본의 전자 대기업이 100년 넘게 매출 10조원을 달성하지 못한 이유를 제조업체에 머물렀기 때문으로 분석한다.

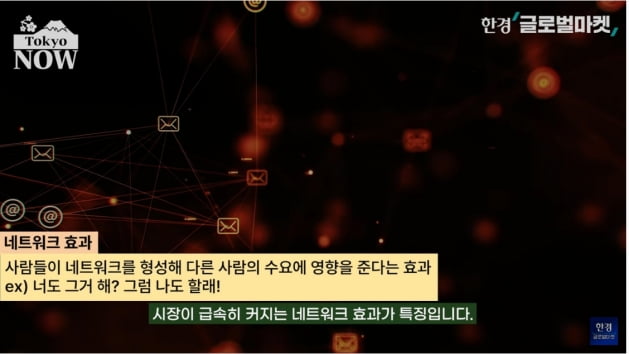

제품을 개발하고, 판매하는 제조업의 기업과 고객 관계는 1대 1로 단선적이다. 반면 기업과 고객의 관계가 1대 다수인 플랫폼 사업은 시장이 급속히 커지는 네트워크 효과가 특징이다. 아마존의 매출이 기하급수적으로 성장한 것도 네트워크 효과가 발생했기 때문이라는 설명이다.

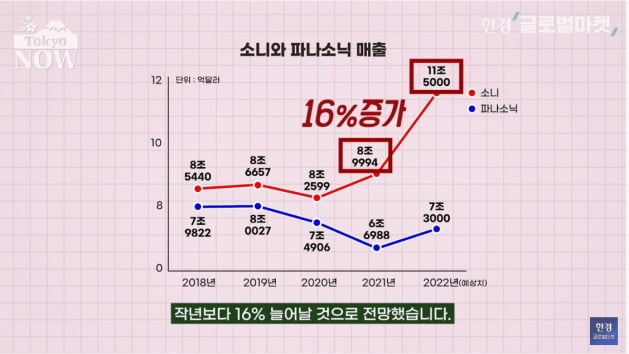

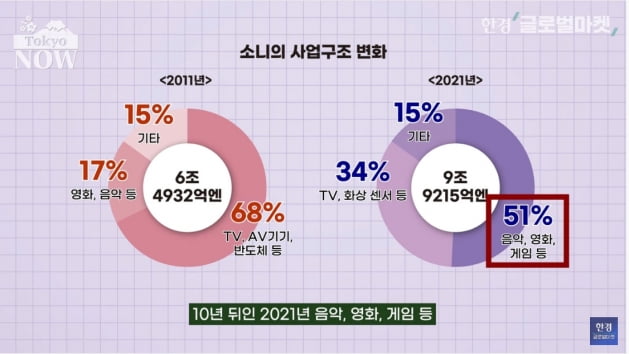

올해 소니는 일본 전자업계 최초로 매출 10조엔을 넘을 전망이다. 제조업체에서 탈피하는데 성공한 것이 원인으로 분석된다. 소니는 2011년 4550억엔의 적자를 낸 이후 전자에 편중됐던 사업 구조를 엔터테인먼트, 금융 등으로 다각화했다.

지난 20여년간 아마존과 소니의 매출은 각각 연 평균 28%와 13%씩 늘었다. 반면 스트라이크 존, 즉 전통 제조업을 벗어나지 못난 파나소닉의 성장률은 0%였다. 현 상태대로라면 30년 후 아마존 및 소니와 파나소닉의 매출 격차가 1645배와 39배까지 벌어질 것으로 니혼게이자이신문은 내다봤다.

도쿄=정영효 특파원 hugh@hankyung.com

관련뉴스