글로벌 투자은행(IB) 크레디트스위스(CS)가 UBS에 인수되면서 뱅크런(대규모 예금 인출) 확산은 막았다. 그러나 이제 ‘본드런(연쇄 채권 매도)’ 우려가 나오고 있다. 크레디트스위스의 코코본드(조건부자본증권) 170억달러어치(약 22조원)가 휴지조각이 된 여파다. 골드만삭스는 “코코본드 수요 자체가 사라질 수 있다”는 관측을 내놨다.

20일(현지시간) 주요 외신에 따르면 도이체방크와 바클레이스, UBS, HSBC 등 유럽 은행들의 AT1 채권 가격은 동반 하락했다. AT1은 코코본드의 일종으로 유사시 상각되거나 주식으로 전환된다. 상대적으로 수익률이 높지만 원금을 잃을 가능성이 있다.

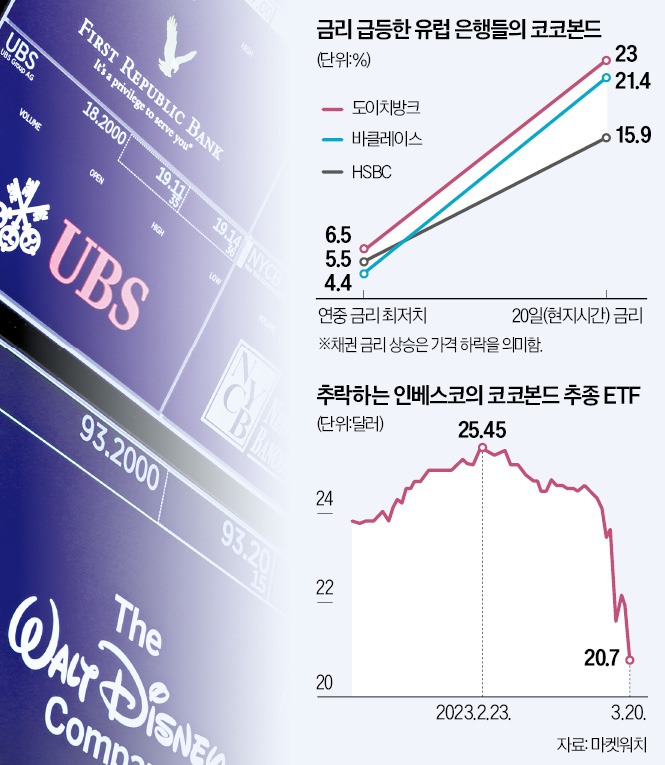

마켓워치에 따르면 바클레이스가 2019년 3월 발행한 AT1 금리는 이날 연 21.4%로 최근 1년간 최저치인 연 4.4% 대비 크게 올랐다. 채권은 금리가 뛰는 만큼 가격이 하락한다. 도이체방크와 HSBC의 AT1 금리는 각각 연 23%, 연 15.9%를 기록했다. 도이체방크의 최근 1년 최저치는 연 6.5%, HSBC는 연 5.5%였다. AT1 금리를 추종하는 인베스코 상장지수펀드(ETF)도 5.7% 떨어졌다.

UBS는 크레디트스위스를 인수하며 크레디트스위스 코코본드 전액을 0원으로 상각했다. 그러나 크레디트스위스 주주들은 22.48주당 UBS 1주를 보상할 계획이다.

채권자가 주주보다 우선이라는 믿음이 깨지면서 ‘본드런’ 경고가 나온다. 신용분석기관 사리아의 울프강 펠릭스 선임애널리스트는 “화가 난 채권자들이 코코본드를 발행하는 다른 유럽 대형은행들로 달려가고 있다”고 했다. 골드만삭스는 “코코본드 수요가 영구적으로 파괴될 가능성이 있다”고 우려했다. 코코본드의 위험성을 체감한 투자자들이 쉽사리 재투자하지 않을 것이라는 설명이다.

유럽중앙은행(ECB) 등 유럽 금융당국은 20일 공동성명을 내고 “주식이 첫 번째로 손실을 흡수하는 상품이며, AT1은 주식을 완전히 사용한 뒤 상각해야 한다”며 “이 방식은 지금까지 일관적으로 지켜졌으며 앞으로도 적용될 것”이라고 밝혔다. 다만 크레디트스위스가 본사를 둔 스위스는 유럽연합(EU) 회원국이 아니다. 외신들은 스위스 금융당국이 구조조정 시 채권이 주식보다 우선하는 자본구조를 지킬 의무가 없다고 전했다.

크레디트스위스 코코본드를 보유한 글로벌 기관투자가의 손실도 크다. 로이터는 글로벌 채권운용사 핌코가 크레디트스위스 코코본드 상각으로 3억4000만달러(약 4452억원) 손실을 봤다고 보도했다. 미 투자은행 라자드프레르, GAM인베스트먼트 등도 크레디트스위스 관련 익스포저(위험 노출 규모)가 큰 곳으로 거론된다.

노유정 기자 yjroh@hankyung.com

관련뉴스