이 기사는 프리미엄 스타트업 미디어 플랫폼 한경 긱스에 게재된 기사입니다.

<svg version="1.1" xmlns="http://www.w3.org/2000/svg" xmlns:xlink="http://www.w3.org/1999/xlink" x="0" y="0" viewBox="0 0 27.4 20" class="svg-quote" xml:space="preserve" style="fill:#666; display:block; width:28px; height:20px; margin-bottom:10px"><path class="st0" d="M0,12.9C0,0.2,12.4,0,12.4,0C6.7,3.2,7.8,6.2,7.5,8.5c2.8,0.4,5,2.9,5,5.9c0,3.6-2.9,5.7-5.9,5.7 C3.2,20,0,17.4,0,12.9z M14.8,12.9C14.8,0.2,27.2,0,27.2,0c-5.7,3.2-4.6,6.2-4.8,8.5c2.8,0.4,5,2.9,5,5.9c0,3.6-2.9,5.7-5.9,5.7 C18,20,14.8,17.4,14.8,12.9z"></path></svg>벤처 투자 방식은 시대가 지나면서 계속 발전하고 있습니다. 국내외 40조원 규모의 비상장주식을 관리하는 '쿼타북' 운영사인 쿼타랩의 최동현 대표가 한경 긱스(Geeks)에 '벤처 투자 환경이 변한 이유, 이로 인해 태어난 소프트웨어'라는 주제의 기고를 공유해왔습니다.

벤처 투자는 기본적으로 회사와 투자자 사이의 이해관계가 맞았을 때 발생하는 일이다. 회사 입장에서는 더 큰 성장을 위한 자금 조달이 목적이고, 반대로 투자자 입장에서는 리스크를 동반하되 더 큰 수익을 창출하는 것이 궁극적인 목적이다.

‘원금 넣고 원금+@ 받기’가 투자의 골자라면, 시대가 변하면서 이 ‘+@’의 영역은 계속 발전하고 변해왔다. 국내 벤처투자 역사는 1981년 한국기술개발금융회사의 설립을 시작으로 이제 40년 이상이 된 어엿한 하나의 근간 산업으로 성장해 왔다. 그 짧지 않은 시간 동안 회사 및 투자자 각자의 이익에 맞춰 투자 유치 형태 또한 여러 방향으로 진화하였다.

투자의 방식 및 조건은 두 이해관계자 사이에서 서로가 선호하는 방법, 그들이 속한 여러 환경적인 제약, 그리고 이들의 행위가 토대가 되는 나라의 법 등 수많은 요소의 종합적인 결과물이다. 어떤 경우에는 서로는 합의가 되었더라도 법이 이를 뒷받쳐 주지 못하는 케이스가 발생하기도 한다. 이 같은 경우를 예방하고자 벤처 투자와 관련한 법에 대해 지속적인 관심과 노력이 있었으며, 실제로 최근 10년 동안 많은 제도 등이 변하기도 하였다.

그러나 국내 벤처 투자 관련 법의 체계가 기본적으로 “특정한 경우들만 허용"하는 식의 제한적 열거 방식이기에, 벤처 투자의 본고장인 미국처럼 “특정한 예외를 제외하고는 허용”하는 식의 원칙적 허용이 되는 환경에 비해 아직까지는 법이 시장의 창의성을 적시에 지원하기에는 속도에 제한이 있을 수는 있다.

벤처 투자는 크게 기업이 주식을 발행하고 투자자가 이를 취득하는 방법인 “자본적 투자”, 그리고 기업이 주식연계형 사채를 발행하고 투자자가 이를 취득하는 “채권적 투자” 두 가지로 나눠서 볼 수 있다. “자본적 투자"의 대표적인 예시로는 우리가 흔히 아는 보통주식과 종류주식이 있으며, 종류주식에는 의결권, 배당권, 상환권, 전환권 등의 여러 권리가 조합될 수 있는 우선주(Preferred), 상환우선주(RPS), 전환우선주(CPS), 상환전환우선주(RCPS) 및 그 이외의 여러 형태로 파생이 된다. 주식연계형 사채의 경우, 사채의 기본적인 조건과 추후 주식의 취득이 어떠한 조건 및 방식으로 가능하냐에 따라 여러 유형으로 나뉘게 되는데, 시장에서는 대표적으로 전환사채(CB), 신주인수권부사채(BW), 교환사채(EB), 컨버터블노트(Convertible Note), 세이프(SAFE), 등을 활용하고 있다.

<i> cf. 종류 주식의 정식 명칭

우선주(Preferred Stock)

상환우선주(Redeemable Preferred Stock)

전환우선주(Convertible Preferred Stock)

상환전환우선주(Redeemable Convertible Preferred Stock)

전환사채(Convertible Bond)

신주인수권부사채(Bond with Warrant)

교환사채(Exchangeable Bond)

컨버터블노트(Convertible Note)

세이프(SAFE, Simple Agreement for Future Equity)</i>

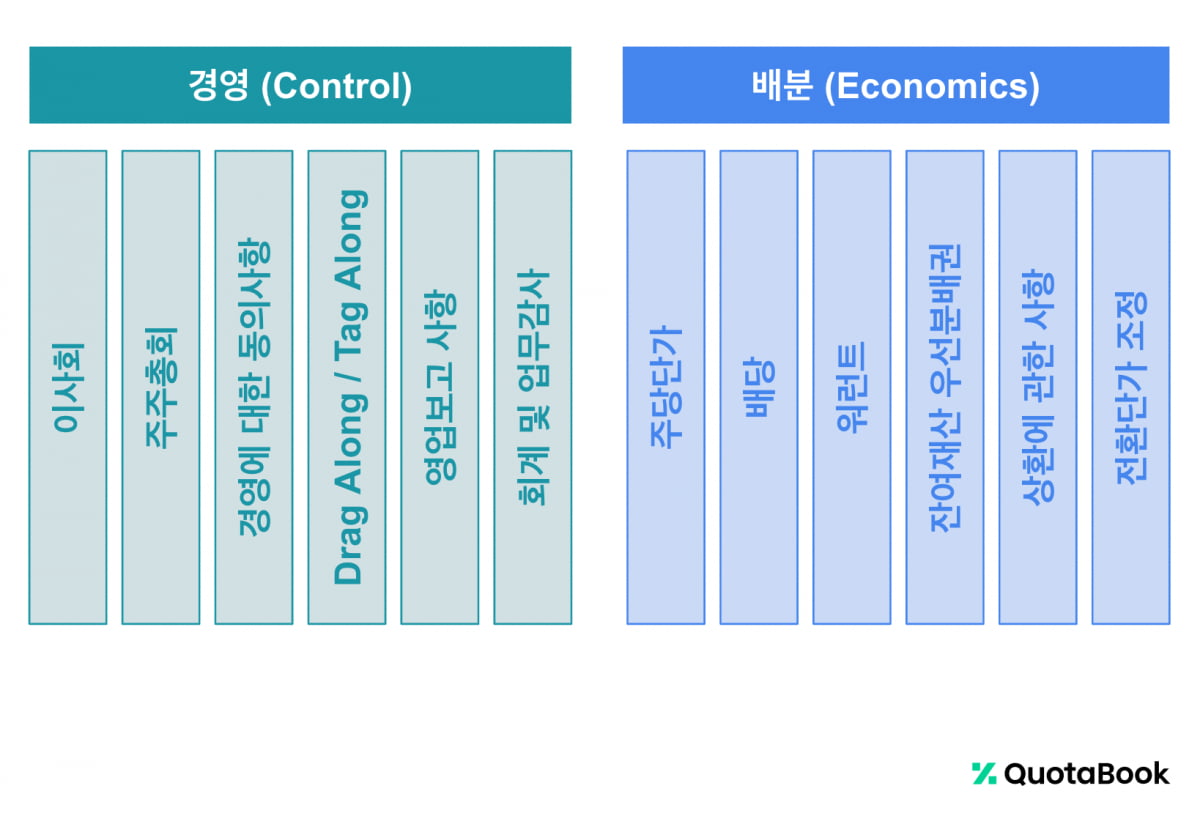

벤처 투자 = Control + Economics

어떠한 투자이든지 간에, 항상 회사의 경영에 대한 부분(Control)과 미래의 배분에 대한 부분 (Economics)이 투자 유형 및 조건을 형성하는 주 골자가 된다.

“자본적 투자” 또한 발행하게 되는 주식의 형태가 이 두 가지의 균형 사이에서 결정이 된다. 투자자 입장에서 만약 더 큰 리스크 대비 더 안전한 보호장치들을 원하게 된다면, 자신이 불리해진다고 생각하는 경우에 발동시킬 수 있는 여러 가지 권리들이 붙은 종류주식을 더욱 원할 수 있다. 반대로, 회사 입장에서 필요한 자금에 비해 경영의 간섭이 덜 되길 원한다면, 투자자에게 배분과 관련한 조건들은 양보하더라도 경영의 의사결정과 관련한 부분에서는 의결 정족수가 희석되지 않는 조건의 주식이 발행되기를 원할 수 있다.

일례로, 우리가 오늘날 상장시장에서 흔히 보는 무의결권 우선주의 경우, 뒤늦게 1986년에 와서야 동양맥주가 최초로 발행하고, 1980년대 후반에 가서 더욱 본격적으로 발행되었다고 한다. 이러한 이유로는 그 당시 증시가 좋은 시기임을 이용하여, 많은 회사들이 경영간섭이 상대적으로 제약되는 무의결권 우선주를 대량으로 발행하고, 이를 통해 자금 유치를 이루고자 했기 때문이었다. 이처럼 시장 상황이나 회사 및 투자자의 관계에 따라 선호되는 투자 유형이 매번 달라져 왔다.

변화하는 환경에 맞춰 회사와 투자자는 여러 새로운 권리 조항들을 창의적으로 연구하고, 이를 반영하는 주식의 유형 또한 새롭게 정의하고 발행하고 싶을 수 있다. 아직은 국내 투자 관련 법 체계상 각각의 권리들이 법에 명시적으로 허용이 되어야 하기에, 새로운 권리나 투자 유형에는 이를 위한 법이 매번 바뀌어야 한다. 이를 위해 2011년에 상법이 대폭 개정되어, 그 이후로는 발행 가능한 종류주식의 범위가 넓어지기도 하였다.

“자본적 투자"의 진화

국내 벤처 투자 생태계에서는 “자본적 투자"로 아직 보통주와 전환상환우선주의 유형이 대부분을 차지하고는 있다. 하지만 최근 10년 사이의 트렌드를 본다면, 초기 투자 단계로 내려가면 내려갈수록, 상환권이 붙는 빈도수가 점차 줄어들고 있기도 하다. 채권처럼 돈으로 다시 돌려받을 수 있는 권리를 명시한 상환권의 경우, 많은 경우 초기 투자의 철학에 맞지 않다고 판단한다거나, 실질적으로 상환권이 행사할 수 있기 위해 배당 가능 이익이 있어야 한다는 조건의 실현 시점 여부를 고려하여 상환권을 빼기도 한다.또한, 다시 벤처붐이 일면서, 투자자들 사이에서도 투자에 대한 경쟁이 붙는 경우가 많아짐으로 인해, 실효성이 상대적으로 덜한 상환권을 빼면서 회사에는 더 매력적인 투자자로 어필하고자 한 환경도 어느 정도 기인한 것으로 보인다. 별개로, 회사에 어떤 회계기준이 적용되느냐에 따라, 상환권이 붙어있는 우선주는 자본으로 해석될 수도 있고, 반대로 부채로 해석될 수도 있다.

이렇게 회계기준에 따라 바뀌는 부채비율은 회사가 추후 나아가고자 하는 방향에 큰 걸림돌이 될 수 있다. 이러한 이해가 높은 회사와 투자자는 이를 염두하여, 상환권의 실효성에 비해 상환권의 리스크가 높다고 판단되는 경우, 투자 당시부터 상환권을 제외하던가, 아니면 투자 당시에는 포함되어 있어도 사후적으로 빼는 경우가 발생하기도 한다.

투자의 유형은 회사와 투자자가 장기적인 관점으로 모두가 상생하는 방법을 같이 잘 찾아 나섰을 때가 가장 효과적이다. 그러나 투자자가 펀드를 통해 투자하는 경우, 투자자는 운용 중인 펀드의 출자자들의 이익 또한 동시에 대변해야 하기에, 출자자들이 보수적인 펀드 운용을 원하는 경우에는 상환권과 같은 투자자의 안전장치들이 앞으로도 계속 요청이 될 여지는 있다. 이처럼 투자 생태계의 변화는 스타트업과 투자자와 출자자 모두의 입장과 노력으로부터 기인한다고 볼 수 있다.

“채권적 투자"의 진화

“채권적 투자”의 경우, 당장의 주식은 아니기에 회사 경영 과정에 관여할 수 있는 권리가 투자자에게 상대적으로 덜 부여되나, 원금이라도 보존하고자 하는 장치가 더 많다는 점에서는 보수적인 투자에 더 많이 쓰인다. 국내 벤처 투자의 경우, 현재까지 시장 내에서는 전환사채 및 신주인수권부사채 유형의 투자가 가장 많게 쓰이고 있다.마치 “자본적 투자"도 새로운 권리 조항들을 담을 수 있도록 시장 및 법이 바뀌어 온 것처럼, “채권적 투자"도 새로운 사채의 유형이 가능해지거나 권유될 수 있도록 투자 환경이 변해오기도 하였다. 예를 들어, 타 자산으로의 교환이 가능한 교환사채의 경우에도, 2016년에 “중소기업창업 지원법” 시행규칙에 관련 내용이 신설 추가됨으로써 벤처 투자의 한 가지 유형으로 더욱 근거가 마련되기도 하였다.

미국에서는 2010년대 초반을 기점으로, 더 빠르고 효율적인 투자 방법에 대한 필요성이 점차 대두되었다. 특히나 초기 투자의 경우, 이제 막 시작한 회사의 기업가치 산정이 매우 어렵기도 하고, 이러한 회사에 대한 투자자의 지분 비율 산정 또한 회사와 투자자 각자의 입장에서 주관이 강하게 들어가게 된다. 어차피 성장할 회사는 지속적으로 투자를 받을 거라는 점을 염두하여, 현 시점에서 협의가 어려운 조건들을 다음 라운드의 조건들로 대체하는 컨버터블 노트가 점차 주목받게 된다.

특히나 이맘때쯤이 시드 투자의 황금기라 불릴 정도로, VC뿐만 아니라 엔젤투자자, 인큐베이터, 친구와 친지들(friends and family) 등이 활발히 시장에 참가하며 초기 투자의 빈도가 증가하고 있었다. 컨버터블 노트 계약서는 보통 5~10장 이내로 매우 간단하고, 복잡한 권리의 설정이나 주당 단가의 설정도 필요 없기에, 시간과 비용에 예민한 창업자 및 초기 투자자 사이에서 엄청난 인기를 얻게 된다.

하지만 컨버터블 노트는 기본적으로 원금 상환 조건 및 이자율이 있다는 점에서 사채의 일종이기도 하고, 주식으로의 전환에 대한 조건들이 때에 따라 복잡해질 수도 있어서, 이를 더 단순화하고자 하는 노력이 생겨나게 된다.이 결과, 전 세계적으로 유명한 Y Combinator(와이콤비네이터)에서는 2013년에 컨버터블 노트를 한 단계 더 단순화하여, SAFE라는 형태의 새로운 투자 유형을 개발하고 발표하게 된다.

SAFE는 컨버터블 노트에서 원금 상환과 이자율과 같은 사채 조건을 삭제하고, 다음 라운드 투자 때 투자금이 주식으로 전환될 수 있는 조건들을 정리하고 간소화하였다. 이러한 특성으로 인해, 해외에서는 SAFE를 “채권적 투자"가 아닌 “자본적 투자"의 유형으로 분류하기도 한다. 와이콤비네이터는 2010년부터 쓰던 컨버터블 노트 투자 방식을 2013년 이후 SAFE로 일괄 전환하게 되고, 이들이 만든 SAFE는 2023년 현재까지도 미국 내 초기 투자 유형의 표준으로 활용이 되고 있다.

여러 장점으로 인해, SAFE 방식의 투자는 국내에서도 2010년대 중반에 여러 시도들이 있었으나, 그 당시 이러한 투자 유형을 뒷받침할 제도가 마련이 되어 있지 않아서 어려움이 많았다. 추후 이러한 문제를 해결하고자, 한국형 SAFE라 불리는 “조건부지분인수계약”의 근간을 “벤처투자 촉진에 관한 법률” 내에 마련하고, 이를 2020년에 제정 및 시행하게 된다.

이 덕분에 국내에서도 SAFE 유형의 투자가 합법적인 방식으로 인정받게 되고, 이러한 방식의 활용이 조금씩 생겨나게 된다. 아직까지는 초기 투자 유형의 절대다수를 차지하고 있지는 않으나, 특정 초기 투자사들은 본인들의 표준 계약서를 SAFE 방식으로 바꿀 정도로 점차 활용되는 모습이 보여지고 있다.

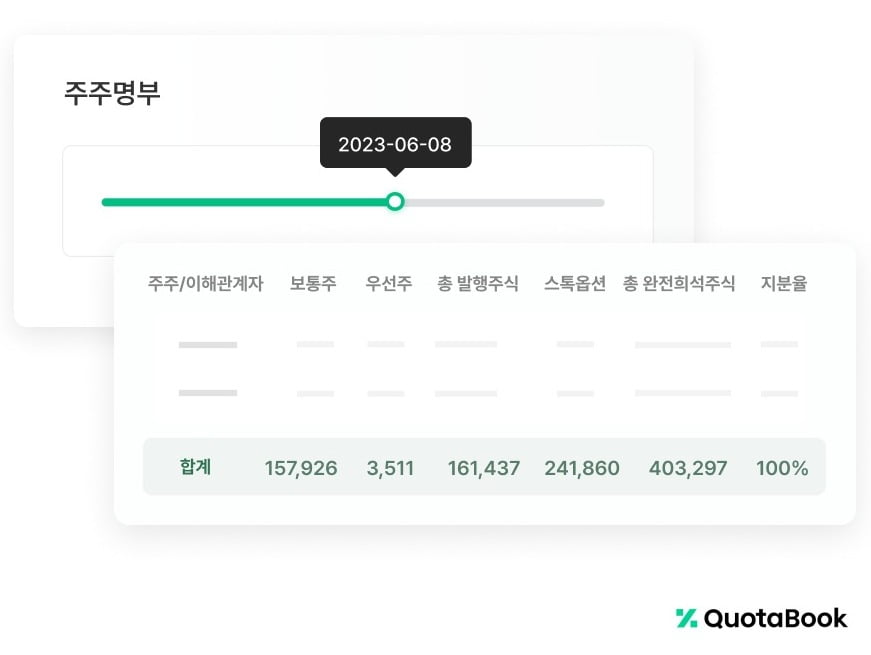

이처럼 벤처 투자 시장이 성숙해지면서, 투자의 형태 및 조건 또한 다양해지고 복잡해지고 있다. 과거에는 관련하여 관리가 필요했던 데이터가 소수의 숫자에 불과했다면, 이제는 조건들 사이의 관계, 우선순위, 행사가능 조건, 기한, 등 엑셀로 표현이 가능한 한계를 넘어섰다. 이러한 문제에서 착안하여, 2019년에 국내에서 최초로 증권 관리를 소프트웨어화 한 쿼타북이 생겨나게 된다.

쿼타북을 통해 회사 및 투자자들은 현재의 주주 구성 및 투자 조건들을 처음으로 체계적으로 관리할 수 있게 되고, 이를 기반으로 미래의 시나리오 또한 선제적으로 확인할 수 있게 된다. 미국에서는 이와 유사한 서비스들이 이미 2012년부터 시작한 바 있다. 현재 국내에서는 투자유치 받는 스타트업의 40% 이상과 투자를 본업으로 하는 투자기관의 70% 이상이 쿼타북을 통해 가장 중요한 자산 정보들을 관리하고 있다.

<hr style="display:block !important; border:1px solid #c3c3c3" />

□최동현 쿼타북(쿼타랩) 대표

△ 카네기멜론대학교 전기컴퓨터공학 학사 및 석사 졸업

△ 전 이커머스 및 결제 플랫폼 소프트웨어 엔지니어, VC 투자 심사역

△ 포브스 코리아 선정 '2030 파워리더'

관련뉴스