10일 금융감독원에 따르면 지난 6월 말 기준 금융회사가 단일 부동산에 투자한 35조9000억원 중 3.7%인 1조3300억원에서 기한이익상실(EOD) 사유가 발생했다. EOD는 이자·원금 미지급, 자산가치 하락에 따른 주택 담보인정비율(LTV) 조건 미달 등으로 채무자에게 즉시 상환 의무가 발생하는 것이다.

10일 금융감독원에 따르면 지난 6월 말 기준 금융회사가 단일 부동산에 투자한 35조9000억원 중 3.7%인 1조3300억원에서 기한이익상실(EOD) 사유가 발생했다. EOD는 이자·원금 미지급, 자산가치 하락에 따른 주택 담보인정비율(LTV) 조건 미달 등으로 채무자에게 즉시 상환 의무가 발생하는 것이다.EOD 발생 규모는 오피스가 5700억원으로 가장 많았고 호텔(2500억원), 상가(1300억원) 등이 그 뒤를 이었다. 금감원이 해외 부동산 투자의 부실 가능성을 조사한 것은 이번이 처음이어서 이전과 비교하기 어려운 한계가 있다.

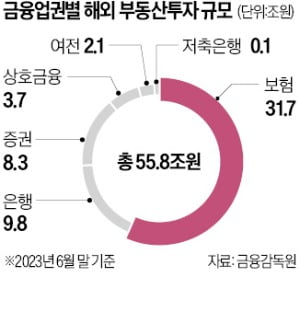

국내 금융회사의 전체 해외 부동산 대체투자 규모는 6월 말 기준 55조8000억원으로 집계됐다. 한 개 펀드가 여러 부동산에 투자한 복수투자, 투자 대상을 공개하지 않은 블라인드투자까지 더한 수치다. 보험회사가 31조7000억원으로 전체의 56.8%를 차지했다. 은행(9조8000억원·17.5%), 증권(8조3000억원·15.0%), 상호금융(3조7000억원·6.7%) 등의 순이었다.

지역별로는 북미가 35조8000억원(64.2%)으로 가장 많았고 유럽(11조원·19.6%), 아시아(4조2000억원·7.4%), 기타 및 복수지역(4조9000억원·8.7%) 순이었다. 내년까지 14조1000억원(25.4%), 2030년까지는 43조8000억원(78.6%)의 만기가 도래한다.

금감원은 고금리 지속 등에 따른 해외 부동산 시장 위축이 장기화하면 금융회사 손실이 불어날 가능성이 있다고 내다봤다. 다만 금감원은 “국내 금융회사가 해외 부동산에 투자한 규모는 총자산 대비 1% 미만으로 손실이 나도 국내 금융시스템에 미치는 영향은 크지 않을 것”이라고 했다.

최한종 기자 onebell@hankyung.com

관련뉴스