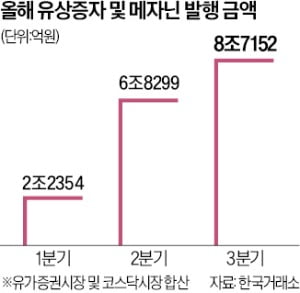

유상증자 규모와 CB, BW 발행액을 합친 금액은 △1분기 2조2354억원 △2분기 6조8299억원 △3분기 8조7152억원 등으로 추세적으로 늘고 있다. 한세원 신한투자증권 연구원은 “시장금리가 높아짐에 따라 상대적으로 낮은 비용으로 자본시장에서 자금을 조달하려는 기업이 많아졌다”며 “최근엔 크레디트 위험(리스크)이 높아지고 주가 상승 여력은 있다고 생각해 CB, BW 등 메자닌 채권을 택하는 기업도 많다”고 말했다.

유상증자 규모와 CB, BW 발행액을 합친 금액은 △1분기 2조2354억원 △2분기 6조8299억원 △3분기 8조7152억원 등으로 추세적으로 늘고 있다. 한세원 신한투자증권 연구원은 “시장금리가 높아짐에 따라 상대적으로 낮은 비용으로 자본시장에서 자금을 조달하려는 기업이 많아졌다”며 “최근엔 크레디트 위험(리스크)이 높아지고 주가 상승 여력은 있다고 생각해 CB, BW 등 메자닌 채권을 택하는 기업도 많다”고 말했다.기업이 직접금융시장에서 조달한 자금을 신규 사업이나 설비 투자 등에 활용하면 주가에 대체로 긍정적인 영향을 준다. 최근 기업들이 자본시장에서 조달한 자금은 상당액이 채무 상환이나 운영 자금 등에 쓰이고 있다. 이런 경우엔 주가에 부정적이다. 이수그룹 계열 바이오업체인 이수앱지스는 500억원 규모 CB 발행과 100억원 규모 유상증자 계획을 지난 12일 공시했다. 공시 직전 시가총액(2359억원)의 4분의 1에 해당하는 신주를 발행하는 셈인데, 용도는 전액 채무 상환용이다. 이날 이수앱지스 주가는 9.99% 하락했다.

오버행(대규모 잠재 매도 물량) 부담도 주가엔 부담이다. 통상 유상증자 시 신주의 보호예수(매도 제한) 기간은 1년이다. CB의 주식 전환 가능 기간은 대개 발행 1년 뒤, BW는 발행 1개월 뒤다. 한 사모펀드 운용사 임원은 “메자닌은 증시가 좋으면 해당 기업 주주에게 오버행 부담을 주고, 증시가 좋지 않아 채권으로 남겨놓으면 기업에 재무적인 부담을 줄 수 있다”고 말했다.

양병훈 기자 hun@hankyung.com

관련뉴스