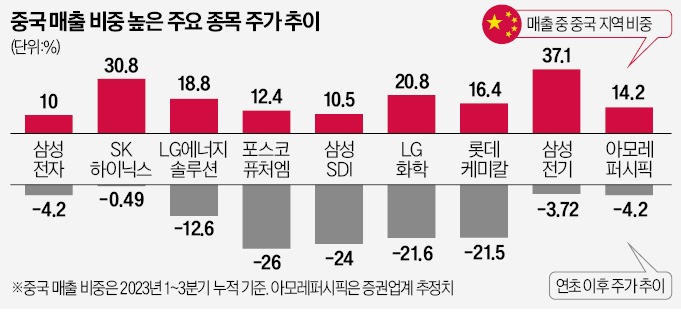

중국 비중이 높은 종목은 연초 주가 낙폭도 컸다. 한국경제신문이 코스피50지수 종목 중 지난해 1~3분기 누적 매출 기준으로 중국 비중이 10% 이상인 기업을 조사한 결과 이 중 포스코퓨처엠이 연초 26% 하락해 가장 낙폭이 큰 것으로 조사됐다. 포스코퓨처엠의 작년 1~3분기 매출 가운데 중국 법인 비중은 12.4%였다.

화학업체들도 연초 주가가 크게 빠졌다. LG화학은 연초 이후 주가가 21.6%, 롯데케미칼은 21.5% 하락했다. 두 업체의 작년 1~3분기 매출 중 중국 비중은 각각 20.8%, 16.4% 수준이다. 한국신용평가에 따르면 2022년 기준 한국 석유화학업체의 대중국 수출 비중은 38%로 반도체(40%) 다음으로 높다.

중국 수출 비중이 큰 철강업체들도 연초 주가 낙폭이 크다. 철강 대장주인 포스코홀딩스는 연초 19.3%, 동국제강은 16.2%, 현대제철은 9.8% 하락했다. 화장품주 중 중국 수출 비중이 큰 LG생활건강(-10.1%), 내수 업체지만 중국 관광객의 비중이 큰 신라호텔(-8.8%), 신세계(-9.4%)도 약세다.

정용택 IBK투자증권 수석연구원은 “현재 국내 증시가 일본, 미국에 비해 뒤처지고 있는 이유로는 중국 의존도가 높은 기업들의 실적 부진을 꼽을 수 있다”며 “특히 중국인 관광객 의존도가 높은 내수주는 국내 요인과 더불어 중국 소비 둔화까지 겹쳐 더욱 고난을 겪을 것”이라고 했다.

전문가들은 중국이 대대적인 경기부양책을 발표하지 않는다면 중국 의존도가 높은 기업들의 약세가 이어질 것으로 봤다. 정명지 삼성증권 투자전략팀장은 “현재로서는 중국이 대대적인 경기부양책을 발표할 것으로 보이지 않는다”며 “홍콩 증시 안정책은 추가 하락 방어 수준에 그칠 것”이라고 말했다.

배태웅 기자 btu104@hankyung.com

관련뉴스