주의할 점은 신용카드와 체크카드의 소득공제율 모두 연간 총급여의 25%를 넘는 카드사용액에 대해서만 적용된다는 것이다. 예를 들어 올해 총급여액이 4000만원인 직장인이 카드 사용과 관련한 소득공제를 받기 위해선 올해 신용·체크카드 사용액이 1000만원(4000만원×25%)을 초과해야 한다.

이처럼 소득공제를 받기 위한 최소 소비 요건으로 인해 환급세액과 카드결제 혜택을 함께 극대화하는 전략으로 ‘신용카드 25%’ 전략이 쓰인다. 연간 신용카드 사용액이 총급여의 25%에 도달하는 순간 신용카드 사용을 멈추고 체크카드만 쓰는 전략이다. 카드사에서 제공하는 결제 혜택은 체크카드보다 신용카드가 큰 만큼 소득공제와 무관한 소비구간(총급여의 0~25%)에선 신용카드를 우선 쓰는 게 좋다.

이 같은 전략이 가능한 이유는 국세청이 소득공제액을 산출하기 위해 총급여의 25%에 해당하는 소비액을 집계할 때 결제 순서와 무관하게 신용카드 사용액부터 우선 차감하기 때문이다.

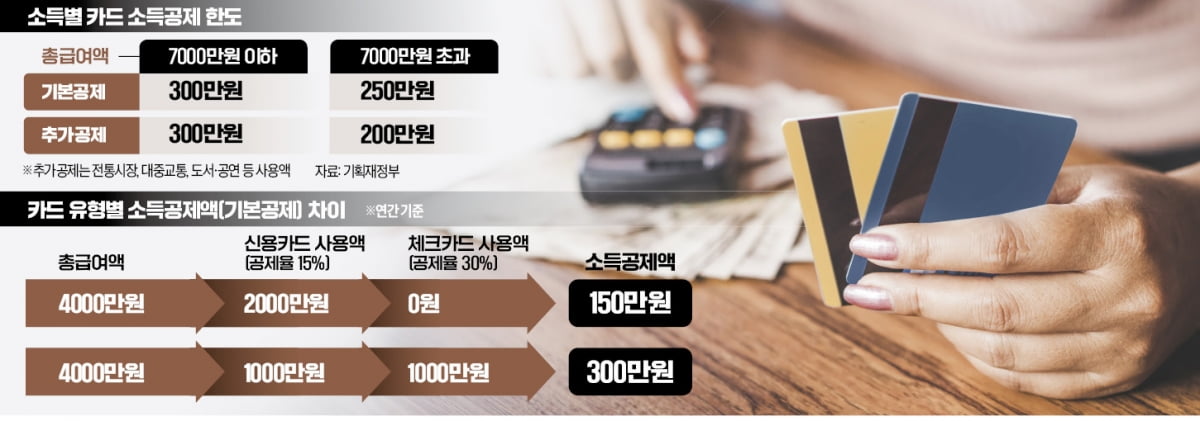

예를 들어 연간 총급여가 4000만원인 직장인이 올해 1~6월 체크카드로만 1000만원을 소비했고, 7~12월엔 신용카드로만 1000만원을 결제한다고 가정해보자. 이 직장인은 체크카드를 먼저 썼지만 총급여 25%에 해당하는 신용카드 사용액 1000만원이 먼저 차감되고 초과분인 1000만원에 대해 체크카드 소득공제율(30%)을 적용받는다. 결과적으로 소득공제 규모는 300만원(1000만원×30%)이다.

동일한 직장인이 체크카드만 2000만원 사용하면 이 직장인의 소득공제액은 300만원((2000만원-4000만원×25%)×30%)으로 앞선 예시와 동일하다. 하지만 앞선 사례에 비해 카드사에서 제공하는 신용카드 결제혜택을 누리지 못할 가능성이 높다.

반면 체크카드를 전혀 사용하지 않고 신용카드만 2000만원 사용했다면 소득공제액이 150만원((2000만원-4000만원×25%)×15%)에 불과하다. 월급의 4분의 1만 신용카드로 결제하는 원칙을 지키지 못해 이미 총급여의 25% 이상을 신용카드로 결제했다면 연말까지 체크카드만 쓰라는 조언이 나오는 이유다.

정의진 기자 justjin@hankyung.com

관련뉴스