17일 한국거래소에 따르면 유가증권시장 상장사가 올해 공시한 유상증자 규모는 4조5807억원으로 집계됐다. 연간 기준으로 2012년(3조2234억원) 후 12년 만에 최저치를 나타낼 것이 확실시된다. 유상증자 규모는 증시 흐름과 밀접하게 맞닿아 있다. 유상증자는 상승장에서 활용하기 좋은 조달 수단이다. 지수가 상승 곡선을 그린 2017년과 2020년에 유가증권시장 유상증자 규모는 각각 13조777억원, 17조1249억원에 달했다. 각각 역대 1, 2위였다.

17일 한국거래소에 따르면 유가증권시장 상장사가 올해 공시한 유상증자 규모는 4조5807억원으로 집계됐다. 연간 기준으로 2012년(3조2234억원) 후 12년 만에 최저치를 나타낼 것이 확실시된다. 유상증자 규모는 증시 흐름과 밀접하게 맞닿아 있다. 유상증자는 상승장에서 활용하기 좋은 조달 수단이다. 지수가 상승 곡선을 그린 2017년과 2020년에 유가증권시장 유상증자 규모는 각각 13조777억원, 17조1249억원에 달했다. 각각 역대 1, 2위였다.하지만 최근 하락장이 이어지면서 기업들이 자금 조달에 차질을 빚고 있다. 지난 15일 코스피지수는 0.08% 내린 2416.88에 마감했다. 올 들어 이날까지 9.0% 빠졌다. 코스닥지수와 함께 세계 주요 증시 중 가장 저조한 성적을 냈다. 코스피지수 주가순자산비율(PBR)은 0.85배로 올 들어 최저를 기록했다. 상장사 저평가가 극심한 상황이다. 한 중견 상장사 재무팀장은 “달러 가치가 치솟는 데다 주력 기업들의 실적 부진으로 한국 증시가 ‘살얼음판’ 분위기”라며 “상장사들이 기업가치 유지와 자금조달을 위해 깊은 고민에 빠졌다”고 말했다.

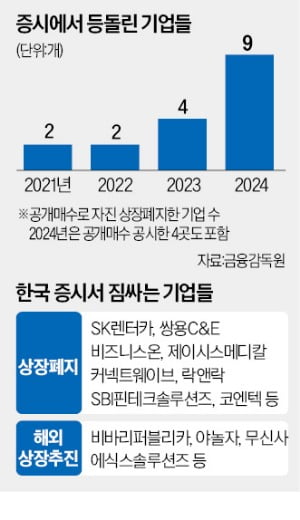

상장에 따른 실익이 확 줄어들자 자진 상장폐지를 하거나 이를 위해 공개매수를 추진하는 기업도 늘고 있다. 올해 들어 SK렌터카 쌍용C&E 비즈니스온 제이시스메디칼 커넥트웨이브 락앤락 SBI핀테크솔루션즈 코엔텍 신세계건설 등 9곳이 상장폐지에 나섰다. 지난해(4곳)보다 2배로 늘어난 규모다. 상장사가 자진 상장폐지를 하려면 대주주가 지분 95%(자사주 제외) 이상을 공개매수 등으로 확보해야 한다. 이달 15일부터 자진 상장폐지를 위한 공개매수에 착수한 SBI핀테크솔루션즈 관계자는 “상장을 유지하기 위해 필요한 각종 비용을 절감할 수 있을 것”이라며 “공모시장에서 자금조달 필요성도 크지 않았다”고 설명했다.

증시 침체와 금융당국의 규제 강화로 기업공개(IPO) 시장도 얼어붙고 있다. 올해 코스닥시장에 상장한 기업은 60곳으로 집계됐다. 다음달 상장을 준비 중인 기업을 고려하더라도 지난해(77곳)보다 감소할 전망이다. 인수합병(M&A)과 세컨더리(기관투자가 간 장외 지분 거래) 시장이 발달하지 않은 국내 특성상 자금 조달 시장에서 IPO 비중은 절대적이다. 한 벤처캐피털업계 관계자는 “공모주 시장 침체가 스타트업 생태계에도 영향을 줄 것”이라고 말했다.

김익환/배정철 기자 lovepen@hankyung.com

관련뉴스