비용을 줄일 수 있으니 투자자에게는 반가운 소식이다. 전문가들은 자산운용사가 내세우는 ETF 총보수뿐만 아니라 숨은 비용까지 따져봐야 한다고 조언한다. 숨은 비용을 포함하면 수수료율이 뒤바뀌는 경우가 있는 데다 장기투자 시 적은 비용 차이가 큰 수익률 차이로 이어질 수 있기 때문이다.

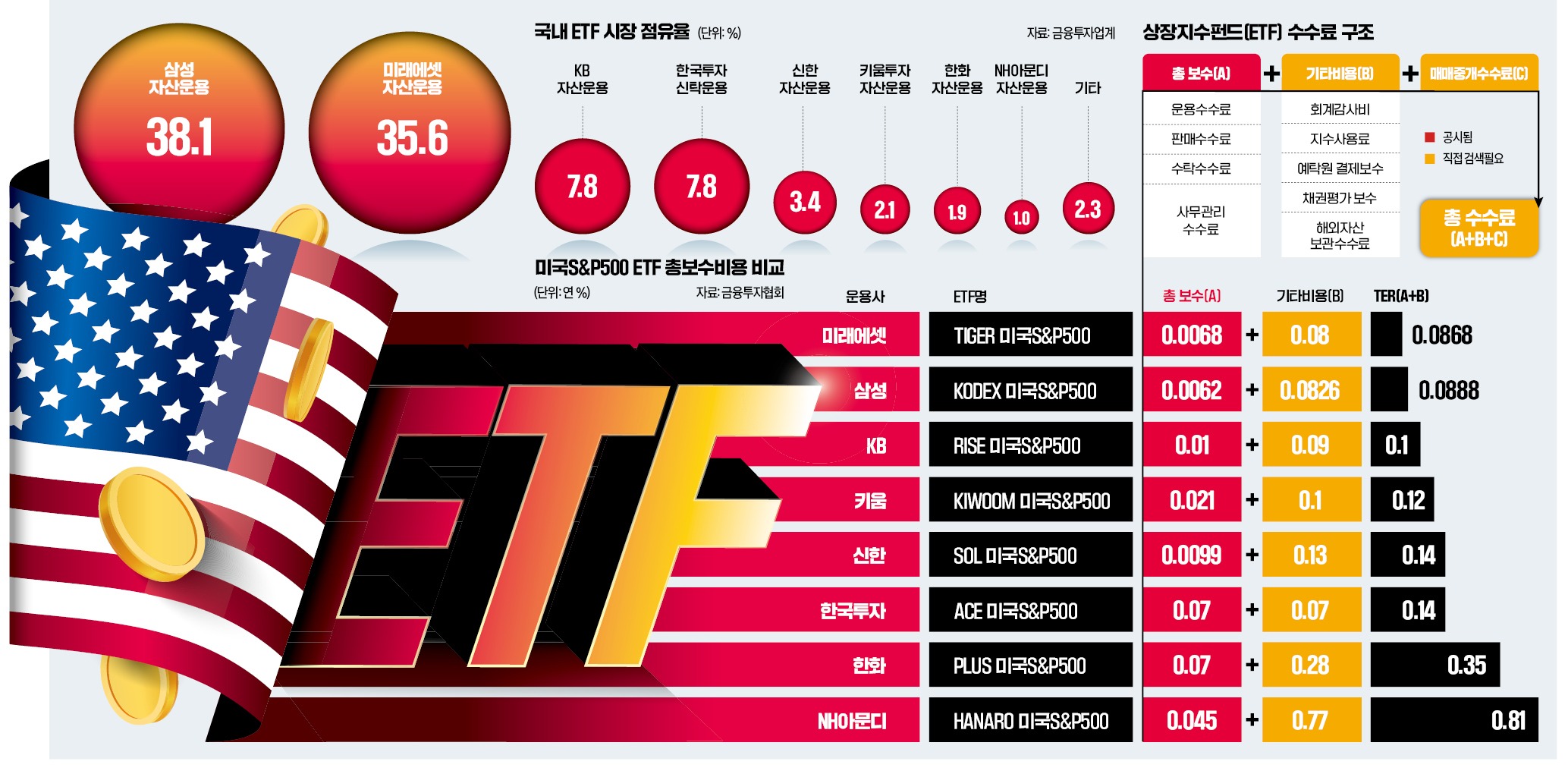

ETF 시장 점유율 1, 2위인 삼성자산운용(점유율 38.1%)과 미래에셋자산운용(35.6%)의 수수료 싸움은 이번이 처음이 아니다. 미래에셋자산운용은 지난해 3월에도 월배당형 리츠(REITs·부동산투자회사) ETF인 ‘TIGER 리츠부동산인프라’의 연간 총보수를 0.29%에서 0.08%로 내렸다. 삼성자산운용이 구조가 비슷한 상품인 ‘KODEX 한국부동산리츠인프라’를 총보수 연 0.09%에 내놓으면서다. 2023년에는 미래에셋자산운용이 2차전지 레버리지 ETF의 총보수를 삼성자산운용보다 낮은 수준으로 조정했다.

대형 자산운용사가 ‘업계 최저 수수료’ 타이틀을 내걸며 엎치락뒤치락하는 것은 ETF 시장에서 치열한 점유율 선두 다툼을 벌이고 있기 때문이다. 총보수 연 0.0068%는 ETF를 1억원어치 팔았을 때 연간 6800원 정도만 수익으로 들어온다는 뜻이다. 운용비용과 인건비 등을 고려하면 남는 게 없는 수준이다. 공모펀드 시장이 쪼그라드는 상황에서 매년 두 자릿수대 성장률을 보이는 ETF 시장에 사활을 걸 수밖에 없다는 게 업계의 시각이다.

ETF에 투자할 때 자산운용사들이 홍보하는 총보수뿐 아니라 총보수와 기타비용을 더한 ‘총보수비용(TER)’을 비교해봐야 한다. 총보수는 낮지만 기타비용이 높아 오히려 총수수료가 더 높아지는 사례가 있기 때문이다. 예를 들어 ‘SOL 미국S&P500’의 총보수는 0.0099%이고, ‘ACE 미국S&P500’의 총보수는 0.07%다. 총보수만 보면 ‘SOL 미국S&P500’의 수수료가 더 낮아 보이지만, 이 둘의 TER은 0.14%로 동일하다.

ETF 상품 간의 수수료 차이는 소수점 단위지만, 시간이 지날수록 이 간극은 크게 벌어진다. 같은 지수를 추종하는 상품이더라도 어떤 자산운용사의 상품을 선택하느냐에 따라 수수료가 10년에 수십만원씩 차이가 날 수 있다는 의미다. S&P500을 추종하는 ETF에 1000만원을 10년간 투자한다고 가정할 때, TER이 가장 낮은 ‘TIGER 미국S&P500’은 총 10만8000원의 수수료가 부과된다. 반면 TER이 가장 높은 ‘HANARO 미국S&P500’의 수수료는 ‘TIGER 미국S&P500’보다 76만원 많은 86만8000원을 내야 한다.

정률제인 총보수와 달리 기타비용과 매매·중개수수료는 사후에 확정되기 때문에 투자 전에 정확한 수수료율을 알기는 어렵다. 다만 수수료를 최소화하려면 규모가 큰 ETF를 고르는 게 유리하다. TER 비율을 ETF 순자산으로 나눠 계산하기 때문이다. 일반적으로 상장 초기에 기타비용과 매매·중개수수료가 많이 드는 만큼 상장된 지 1년이 넘은 ETF에 투자하는 것도 수수료를 절약하는 방법 중 하나다.

최근에는 달러가 강세를 보이면서 환노출형과 환헤지형 ETF의 수익률 차이가 두 자릿수에 달했다. 환노출형인 ‘KODEX 미국S&500’은 최근 1년간 34.96% 상승했다. 같은 기간 21.08% 오른 ‘KODEX 미국S&500(H)’보다 수익률이 13.88%포인트 높았다. 달러 가치 변화가 반영된 덕분이다.

전문가들은 미국 대표지수형 ETF의 경우 장기투자 상품이기 때문에 환노출형에 투자하는 게 유리하다고 조언했다. 한 자산운용사 관계자는 “미국 대표지수형 ETF에 투자하는 것은 미국 경제의 장기 성장성에 투자하는 셈이기 때문에 장기적으로 환노출형에 투자하는 게 낫다”며 “환헤지 비용 역시 양국 간 기준금리 차이만큼 나기 때문에 무시할 수 없는 수준”이라고 말했다.

양지윤/맹진규 기자 maeng@hankyung.com

관련뉴스