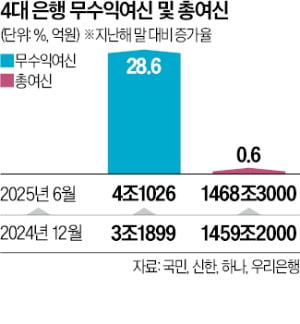

25일 4대 은행이 공시한 올해 반기보고서에 따르면 이들 은행의 무수익여신 잔액은 지난 6월 말 기준 4조1026억원이었다. 지난해 말(3조1899억원) 대비 28.6% 증가했다. 4대 은행 무수익여신 잔액이 4조원을 넘어선 것은 이번이 처음이다.

25일 4대 은행이 공시한 올해 반기보고서에 따르면 이들 은행의 무수익여신 잔액은 지난 6월 말 기준 4조1026억원이었다. 지난해 말(3조1899억원) 대비 28.6% 증가했다. 4대 은행 무수익여신 잔액이 4조원을 넘어선 것은 이번이 처음이다.반면 4대 은행 총여신 잔액은 같은 기간 1459조2000억원에서 1468조3000억원으로 0.6% 늘어나는 데 그쳤다. 무수익여신 증가 속도가 전체 대출자산과 비교해 더 가파르다는 뜻이다. 총여신에서 무수익여신이 차지하는 비율도 0.22%에서 0.28%로 높아졌다.

가계대출보다 기업대출 부실이 더 심각했다. 기업 무수익여신 잔액은 지난해 말 2조1465억원에서 올해 6월 말 2조8288억원으로 31.8% 급증했다. 가계 무수익여신 잔액은 같은 기간 1조321억원에서 1조2628억원으로 22.4% 늘어났다.

일반적으로 은행은 90일 이상 원금을 못 갚고 이자도 상환하지 못한 대출을 무수익여신으로 분류한다. 은행권에서는 고정이하여신(부실채권)보다 손실 우려가 큰 악성 채권으로 본다.

경기 침체 장기화로 건설업, 도소매업 등에 종사하는 소상공인과 중소기업의 대출 부실이 가속화하고 있다는 게 은행권의 설명이다. 금융감독원에 따르면 4대 은행의 건설업 연체율(산술 평균 기준)은 2분기 말 기준 0.79%로 집계됐다. 관련 통계 집계를 시작한 2018년 1분기 이후 가장 높은 수준이다. 도소매업 연체율도 지난해 말 0.52%에서 올 2분기 말 0.63%로 뛰었다.

대출 부실 확대에 따라 은행들의 고민도 깊어지고 있다. 우리은행은 이달 들어 소상공인 연체율 관리 등을 위한 채무조정 전담 조직을 신설했다. 국민은행과 하나은행은 자산건전성 관리 태스크포스팀(TFT)과 연체 대출 관리 TFT를 통해 부실 위험 차주의 모니터링을 강화했다. 신한은행은 대출 부실 확대에 대비한 선제적 관리에 집중하겠다는 방침이다.

장현주 기자 blacksea@hankyung.com

관련뉴스