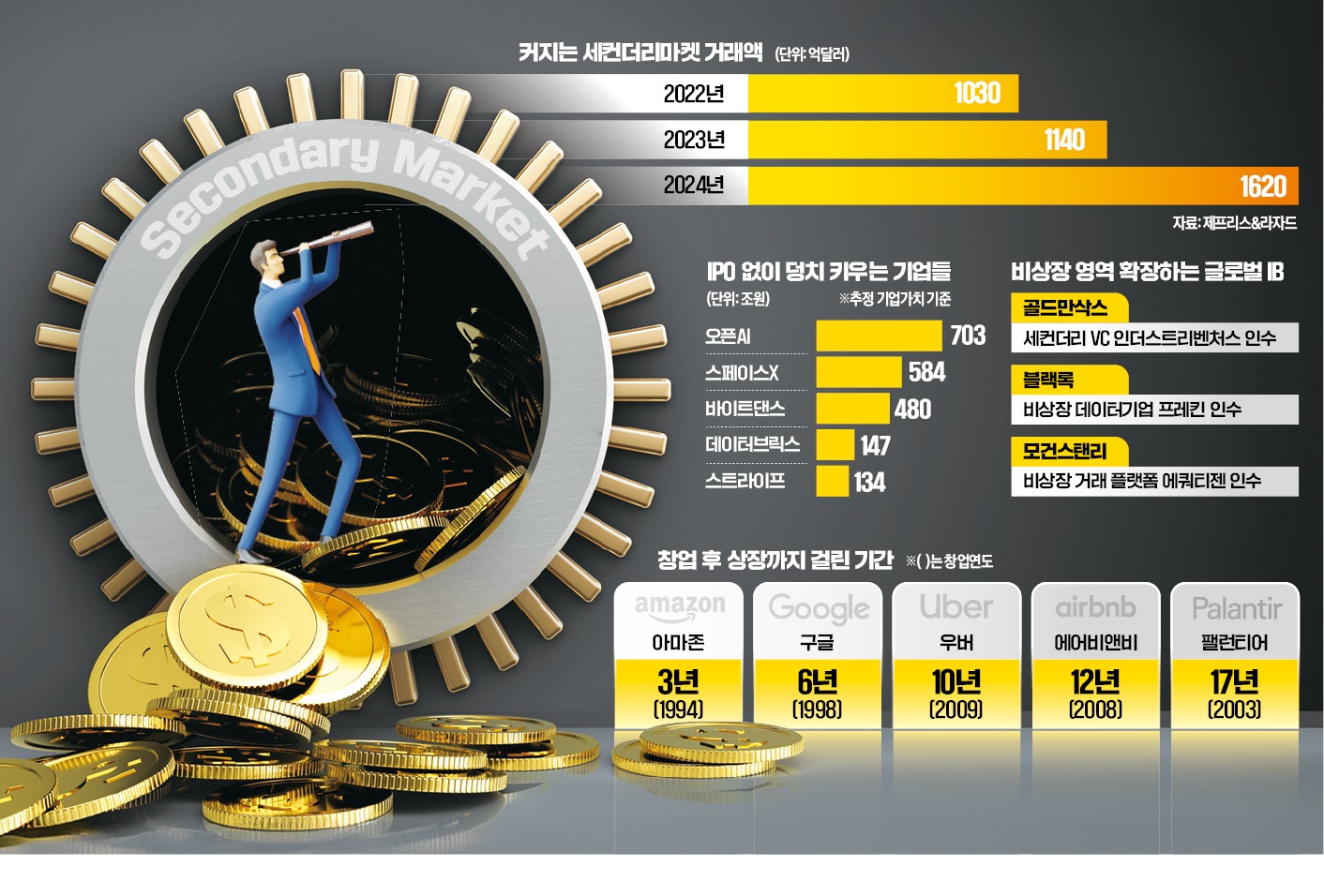

골드만삭스는 70억달러 규모의 벤처 주식 포트폴리오를 단숨에 확보하면서 구주를 펀드화해 시장에 판매할 계획인 것으로 알려졌다. 데이비드 솔로몬 골드만삭스 회장 겸 최고경영자(CEO)는 “유망 기업들의 비상장 상태가 길어지고 투자자들이 새로운 형태의 유동성을 찾으면서 벤처 세컨더리가 확대되고 있다”며 “고객에게 세계에서 가장 빠르게 성장하는 기업에 접근할 기회를 줄 것”이라고 인수 배경을 설명했다.

같은 달 모건스탠리도 비상장 주식 거래 플랫폼인 에쿼티젠을 사들였다. 에쿼티젠은 상장 전인 스타트업 직원들이 스톡옵션을 현금화하고 싶을 때 이를 쪼개 개인 투자자에게 파는 회사다. 또 다른 대형 금융사인 찰스슈와브가 지난달 6억6000만달러(약 9691억원)에 인수한 포지글로벌도 비상장 주식 공개 매수 프로그램을 운영하는 기업이다.

블랙록 역시 ‘비상장 시장의 블룸버그 단말기’로 불리는 영국 프레킨 인수를 지난 3월 마무리했다. 프레킨은 전 세계 비상장 펀드와 VC의 수익률, 펀드 모집 현황 정보를 보유하고 있다. 래리 핑크 블랙록 회장은 “비상장 시장을 ‘인덱싱’하려고 한다”며 “데이터와 분석이 결합하면 비상장 투자도 상장 주식처럼 명확해질 것”이라고 말했다.

IPO가 당연했던 과거와 달리 지금은 비상장으로도 충분한 자금 조달이 가능해지면서 적지 않은 유망 기업이 비상장 상태를 이어가고 있다. 블룸버그에 따르면 1999년 미국 테크 기업이 창업 후 상장에까지 걸리는 기간은 평균 4년이었다. 현재(2024년 기준)는 11년으로 늘었다. 1994년 설립된 아마존은 창업 3년 만에 나스닥에 입성했지만 2008년 창업한 에어비앤비는 12년이 지난 2000년에야 상장했다. 맥킨지에 따르면 기업 가치 창출의 80~95%는 상장 전 단계에서 일어난다. 일부 VC만 투자에 참여하는 단계를 이미 넘어섰다는 얘기다.

5년 전까지만 해도 비상장 벤처 주식은 시장이 불투명하고 거래 방식이 원시적이란 평가가 많았다. 브로커가 전화로 매수자를 찾고 엑셀로 주주명부를 정리하며 변호사가 계약서를 검토하는 데만 수 주가 걸렸다. 세컨더리 시장 역시 기관투자가(LP)가 돈이 급해 파는 ‘할인 매각’으로 여겨지는 게 보통이었다. 하지만 시장이 커지고 기술이 발전하면서 블록체인 기반의 주주명부 관리, 인공지능(AI)을 활용한 가격 매칭 등 첨단 시스템이 도입됐다. 세컨더리 시장 역시 운용사(GP)가 주도해 장기 보유를 위한 신규 펀드를 조성하는 방식으로 바뀌었다. 유명 VC인 럭스캐피털의 공동창업자 피터 헤버트는 월스트리트저널(WSJ)에 “이제 유동성은 IPO 벨이 울릴 때만 생기는 이벤트가 아니다. 비상장으로도 언제든 주식을 사고팔 수 있는 ‘상시 유동성’의 시대가 왔다”고 분석했다.

비상장 주식 거래 플랫폼 역시 주로 전문투자자로 투자 가능 범위가 제한돼 VC 중심 구주 거래 구조를 벗어나지 못하고 있다. 월가가 본격적으로 비상장 주식 거래를 기존 시스템에 통합해 가면서 기관은 물론 개인투자자를 대상으로 기회를 제공하기 시작한 것과는 대조적이다. 국내 투자사 관계자는 “미국은 앱 하나로 기존 자산은 물론 비상장 주식까지 거래할 수 있는 ‘투자의 아마존’을 만들고 있는데 한국은 제한적인 거래만 허용하고 있다”며 “과감한 인프라 투자와 세컨더리 시장 활성화 정책이 필요하다”고 말했다.

고은이 기자 koko@hankyung.com

관련뉴스