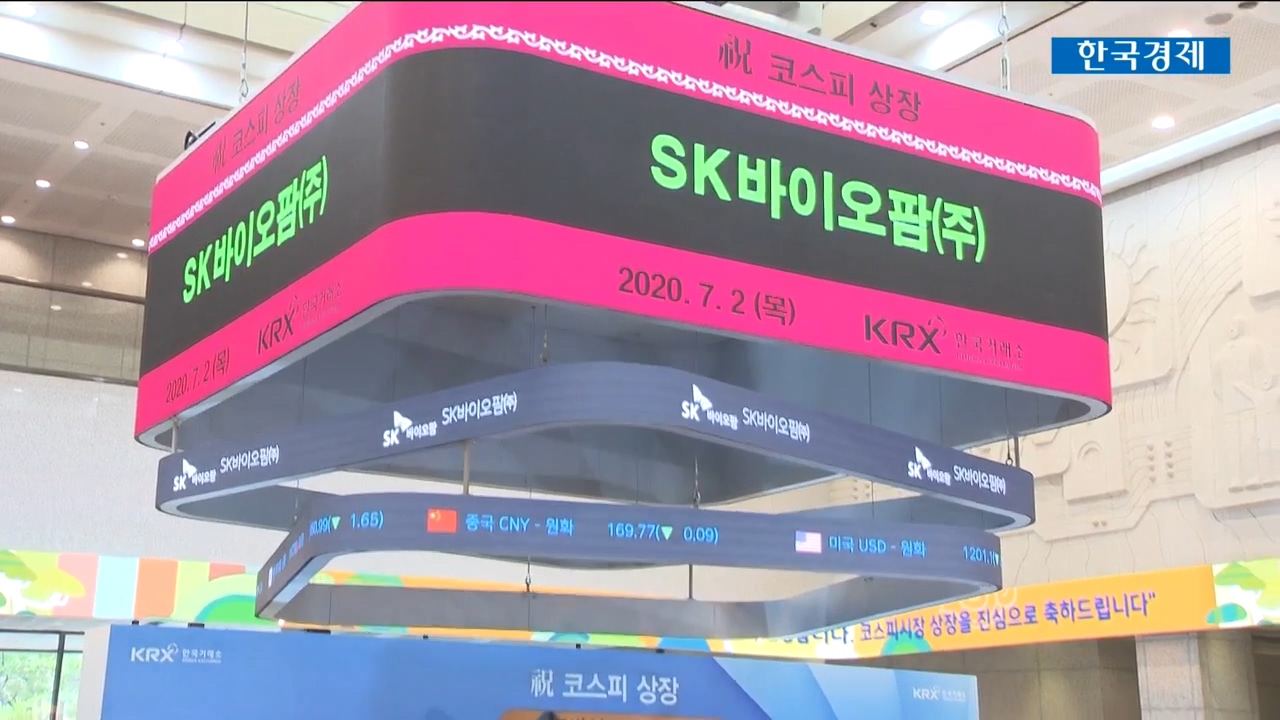

지난해 그야말로 IPO 광풍을 몰고 왔던 `SK바이오팜`

청약경쟁률 323대 1, 증거금만 31조원으로 당시기준 역대 청약증거금 1위 기록을 6년 만에 갈아치웠습니다.

이렇게 제약바이오 기업에 대한 관심이 높아지고 시중 유동성이 넘쳐나면서, 올해 제약바이오 업계에서는 제2의 기업공개(IPO) 흥행 신화가 탄생할 것이라는 기대감이 커지고 있습니다.

먼저 문형민 기자입니다.

<기자>

SK바이오팜은 지난해 상장 직후 3일 연속 상한가를 기록하며, 3조원으로 시작한 시가총액이 결국 20조원까지 늘기도 했습니다.

SK바이오사이언스, 이노엔, 바이젠셀 등 올해도 제2의 SK바이오팜으로 불리는 제약·바이오 기업공개(IPO)가 줄줄이 예정돼 있습니다.

이 가운데 `대어급`으로 꼽히는 기업은 SK케미칼의 자회사인 SK바이오사이언스입니다.

[SK바이오사이언스 관계자 : 3월 18일 정도가 상장이 예상되는 일정이에요. 신규 플랫폼을 개발하는 것이든 공장을 증설하는 것이든 공모 자금이 모이는 것을 통해서 투자해가는 것이죠.]

SK바이오사이언스는 아스트라제네카, 노바백스의 코로나19 백신 위탁생산은 물론, 자체적으로 백신까지 개발하며 몸값을 올리고 있습니다.

주관사를 선정할 당시 기업가치는 2조원 정도였지만, 증권업계는 최근 공모가 기준 기업가치를 최대 4조 9,800억원으로 전망했습니다.

한국콜마 자회사 이노엔도 한국투자증권과 JP모건 등을 주관사로 선정하며 연내 상장을 목표로 하고 있습니다.

이노엔은 국산 신약 30호인 `케이캡` 등 의약품은 물론 건강기능식품과 화장품까지 사업 다각화를 하고 있어 증권업계에서는 상장 직후 기업가치를 최대 2조원으로 전망했습니다.

보령제약의 자회사 바이젠셀은 하반기 기술특례상장을 목표로 하고 있고, 제넥신이 최대주주인 네오이뮨텍은 내달 중순 상장이 예정돼있습니다.

증권업계에서는 자회사의 상장으로 모기업의 가치 또한 극대화될 것이라고 평가했습니다.

[증권업계 관계자 : 지분을 가지고 있는 게, 지분율이 높으면 당연히 자회사의 가치가 높아지면 연결이잖아요. 당연히 총 연결 기준의 (모)기업가치는 높아지는 거죠.]

유한양행과 신약 공동 연구개발(R&D)을 진행하고 있는 지아이이노베이션, 휴온스와 동구바이오제약이 투자한 노바셀테크놀로지도 연내 상장을 앞두고 있습니다.

진단키트 분야에서는 4월 상장을 앞두고 있는 SD바이오센서가 대어로 꼽힙니다.

증권업계에서는 SD바이오센서가 현재 진단키트 대장주인 씨젠보다 실적이 월등하다며, SD바이오센서의 기업가치를 씨젠(4조 5,000억원대)보다 높은 5조원으로 평가했습니다.

지난해부터 계속된 제약·바이오 기업들의 상장 열기는 올해에도 이어질 것으로 보입니다.

한국경제TV 문형민입니다.

관련뉴스