주식 열풍에 지난해 기업공개(IPO) 규모가 전년보다 40% 넘게 급증했다. 주식 열풍이 공모주 열풍으로 이어지면서 일반투자자의 청약경쟁률도 전년 대비 2배 증가한 것으로 나타났다.

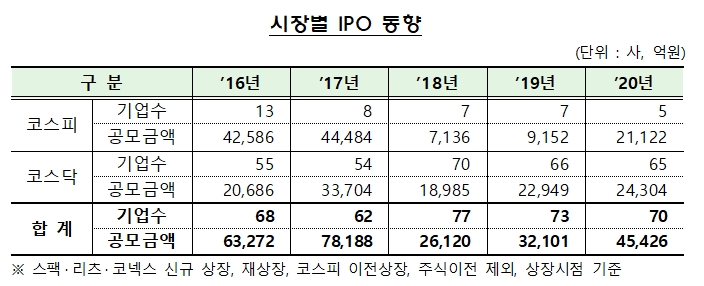

18일 금융감독원에 따르면 지난해 기업인수목적회사(스팩)와 리츠를 제외한 IPO 기업은 총 70개사로, 전년(73개사) 보다는 수는 소폭 줄었지만, 공모 규모는 3조2,101억원에서 4조5,426억원으로 40.6% 급증했다.

특히 일반투자자의 평균 청약경쟁률은 956:1로, 2019년(509:1)보다 약 2배 증가했다. 개별 기업 가운데선 이루다가 청약경쟁률 3,039:1로 가장 높았고, 그 뒤를 영림원소프트랩(2,493:1), 한국파마(2,035:1), 포인트모바일(1,843:1), 하나기술(1,802:1) 등이 이었다.

지난해 하반기 증시 회복과 함께 투자심리가 살아나면서 일반투자자의 공모주에 대한 관심이 크게 높아졌다는 게 금감원의 분석이다.

수요예측에 참여하는 기관투자자 역시 늘면서 기관투자자의 수요예측 경쟁률도 상승했다. 실제 지난해 공모가격이 밴드 상단 이상에서 결정된 기업은 전체 IPO기업의 80%에 달했다.

코스닥 상장 4개사를 제외한 나머지 66개사에 투자한 기관투자자가 일정 기간 의무보유를 확약했다. 지난해 기관투자자 의무보유 확약 비중은 평균 19.5%로 전년(16.6%)보다 소폭 상승했다.

코스닥 시장에서는 이익이 발생하지 않거나 기술평가기관의 평가 등급 없이도 상장할 수 있는 특례제도를 이용한 벤처기업의 상장이 두드러졌다. 지난해 특례제도를 이용해 상장한 기업은 28개사로, 전체 IPO 기업의 43.0%를 차지했다. 이 가운데 의료기기나 치료제 등 바이오 업종을 중심의 기술평가 특례상장 기업의 비중이 60.7%(17개사)로 가장 높았다.

금감원 관계자는 "공모주 배정방식 개선으로 기업별로 일반청약자에게 공모주 배정시 적용하는 균등방식과 배정물량 범위가 상이할 수 있다"며 "다양해진 특례상장 제도, 상장 후 주가 변동 가능성 등에 대해 이해하고, 기관투자자의 의무보유 확약 여부도 잘 살펴봐야 한다"고 말했다.

관련뉴스