"주식 비중 줄이고 하이일드 늘리는 포트폴리오 효과적"

"하반기 금리인하 가능성 50%...아예 없을 가능성도 30%"

"뒤늦게 대응하는 투자자 잠재 수익률

"하이일드 투자를 통해 채권 쪽의 리스크를 높이기 위한 전략이 아닌 포트폴리오 내 주식에 대한 배분을 하이일드로 옮기는 것이 효과적이라고 생각한다"

AB자산운용은 12일 여의도 전경련회관에서 글로벌 하이일드 채권 전망 간담회를 개최했다고 밝혔다. 이날 간담회는 '하이일드의 기회'를 주제로 진행됐다.

이날 감담회는 이창현 AB자산운용 대표이사의 인사말로 시작됐다. 이 대표이사는 "하이일드펀드는 최근 들어 투자자들의 관심을 더욱 받고 있다"며 "1억을 투자한다고 가정하면 매달 60만 원을 받을 수 있는 만큼 매력적인 투자처가 됐다"고 설명했다.

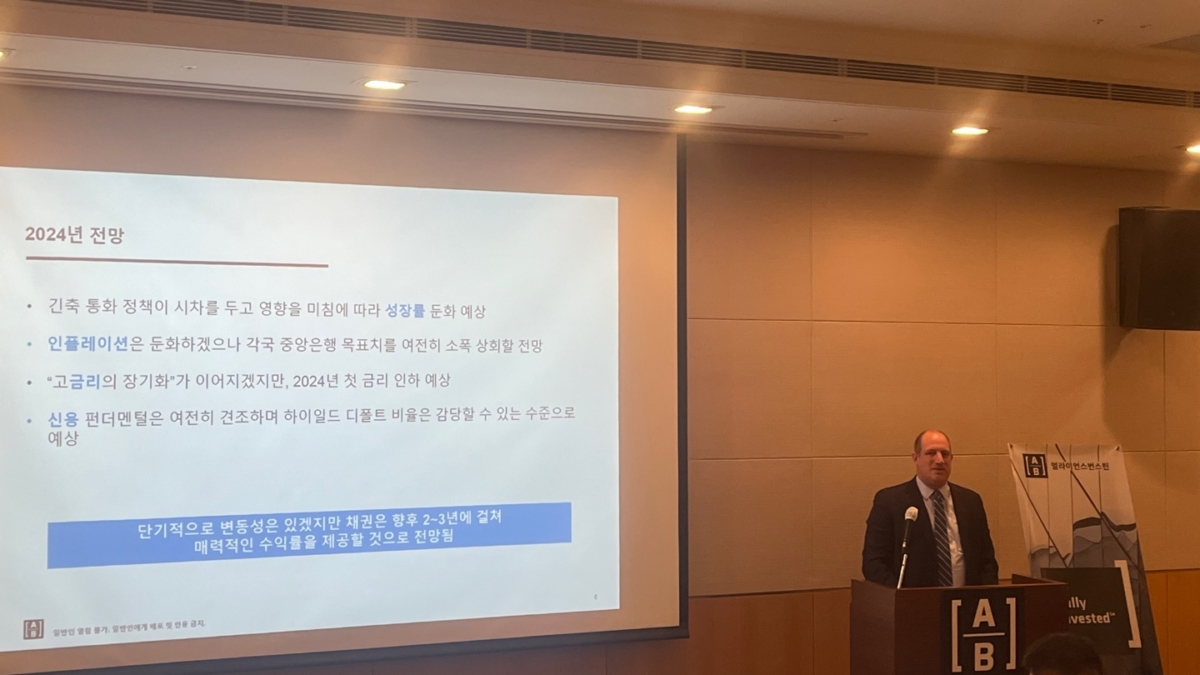

주제 발표자로 나선 거숀 디슨펠드 AB 인컴 전략 부문 이사는 올해 안에 연준의 금리 인하가 없을 수도 있다고 밝혔다. 미국 경제가 약한 조짐을 전혀 보이고 있지 않고 인플레이션도 원하는 선보다 높기 때문이다.

이어 거숀 이사는 "시장에서는 현재 첫 금리 인하를 2024년 9월로 예상하고 있지만 굳이 수치화를 하자면 올해 하반기 금리 인하 가능성은 50%, 아예 없을 가능성도 30% 존재한다"고 말했다.

이러한 가운데 하이일드펀드가 매력적인 투자처가 될 수 있다는 게 거숀 이사의 설명이다. 거숀 이사는 "하이일드 성과를 보면 결국은 예측한 수익률이 향후 5년 안에 나타났다"며 "부도율이 높다는 우려 역시 최저수익률을 확인해 보면 주식이 하이일드 채권보다 더 큰 낙폭을 보이는 만큼 과도한 부분이 있다"고 밝혔다,

거숀 이사는 "지난 몇 년 사이에 30년 미국 국채 금리가 2.75%에서 4.5%까지 상승했다"며 "채권의 평가 방식을 주식에 적용해 보면 주식 가격이 오히려 빠졌어야 하는데 오히려 그 기간 사이에 주식은 더 올랐다"고 설명했다.

이어 "하이일드가 20,30% 빠지면 주식은 더 많이 하락하는 전개가 일어나는 등 미국 주식 투자에서 더 이상 10%~11% 수익률을 기대하기는 어렵고 하방 압력은 하이일드보다 주식이 더 큰 만큼 주식보다 더욱 매력적인 투자처가 될 수 있다"고 덧붙였다.

결국 거숀 이사는 "포트폴리오 내 주식에 대한 배분을 하이일드로 옮기는 것이 효과적"이라고 설명했다.

그러면서 그는 "최초의 금리 인하 전 투자 시 더 높은 수익률을 달성할 수 있는 만큼 선제적인 투자를 통해 수익률을 확보하는 것이 중요하다"고 말했다.

실제로 첫 금리 인하 3개월 전 투자를 한다고 가정할 때 글로벌 하이일드 지수는 9.2%, 미국 하이일드 지수는 7.3%의 수익률을 가져올 수 있지만 금리 인하 당시에 투자하게 되면 각각 8.1%, 3.8%로 줄어든다는 설명이다.

한편, 중동리스크를 비롯해 최근 들어 하이일드 채권에 대한 위험성이 대두되고 있는 가운데 이러한 우려에 대해서 거숀 이사는 "현재 미국의 기업들의 상태가 이자 원리금 상환할 수 있는 현금흐름도 충분히 나오고 있다"며 "대부분의 디폴트는 CCC에 집중되는 경향이 높은데 글로벌 금융 위기 이후 CCC 등급이 20%에서 14%로 크게 감소했고 회사의 하이일드 펀드 역시 CCC 등급은 최소한으로 담으려고 노력하고 있다"고 설명했다.

관련뉴스