<앵커> 인사이트 브리핑입니다. 매주 금요일에는 심수현 캐스터와 IPO 소식들 짚어보고 있습니다. 먼저 다음주 어떤 기업들이 수요예측과 청약을 진행하나요?

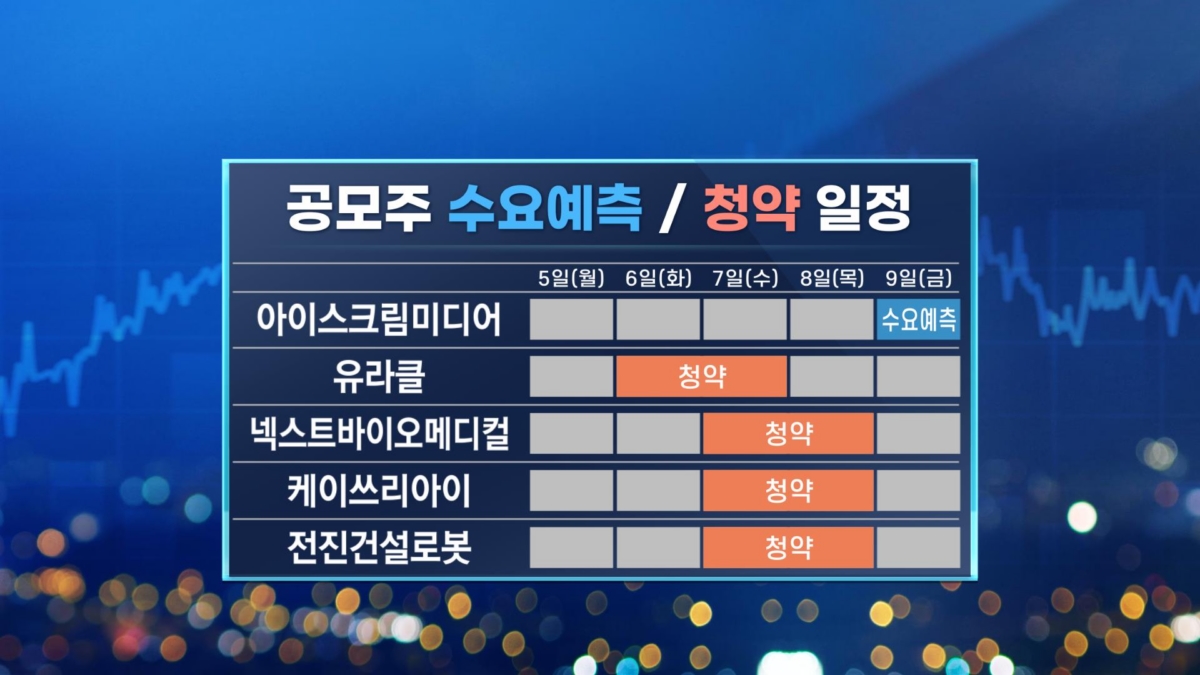

<캐스터> 네, 우선 AI 에듀테크 기업 아이스크림미디어에서 9일부터 수요예측에 들어가고요.

다음주에는 총 4곳의 기업에서 청약도 진행합니다. 그 중 '코스닥 삼수생'인 모바일 플랫폼 기업 유라클이 화요일인 8월 6일, 가장 먼저 청약에 들어가는데요.

2009년과 2016년 IPO에 도전 후 중도 포기했지만, 이번엔 실적 개선을 바탕으로 재도전에 나서게 됐습니다. '모피어스'라는 브랜드로 서비스를 제공하며, LG, SK, 현대차 등 대기업 그룹사들을 고객사로 두고 있는데요. 공모가 희망밴드는 1만8000원~2만1000원, 주관사는 키움증권입니다.

내시경용 지혈재를 생산하는 넥스트바이오메디컬은 8월 7일부터 이틀간 청약을 진행합니다. 주력 제품인 넥스파우더는 다른 지혈재와는 달리, 혈액 없이 물만으로 지혈이 가능하다는 게 특징인데요. 이번 상장은 기술특례상장으로 진행되고요. 공모가 희망밴드는 2만4000~2만9000원. 주간사는 한국투자증권입니다.

마찬가지로 7일부터 이틀간 청약에 들어가는 케이쓰리아이는 XR 콘텐츠 개발 및 실행을 위해 필요한 소프트웨어, 'XR 미들웨어 솔루션'을 개발한 기업입니다. 기술특례상장으로 코스닥 시장에 도전하지만, 흑자를 내고 있다는 점이 눈에 특징인데요. 공모가 희망밴드는 1만2500원~1만5500원, 주관사는 하나증권입니다.

코스닥 상장기업 모트렉스의 자회사인 전진건설로봇도 8월 7일에서 8일 청약을 진행하는데요. 주력제품은 건설현장의 필수장비인 '콘크리트 펌프카'로 수출 중심의 사업을 전개하고 있습니다. 이번 IPO 기자간담회에서 상장 후 3년간, 당기순이익의 50% 이상을 배당하겠다고 밝힌 바 있는데요. 공모가 희망밴드는 1만3800~1만5700원, 주관사는 미래에셋증권입니다.

<앵커> 상장 일정도 짚어봅니다. 상반기에도 의료기기 기업이 다수 상장했는데, 다음주에도 상장 예정된 기업이 있다고요?

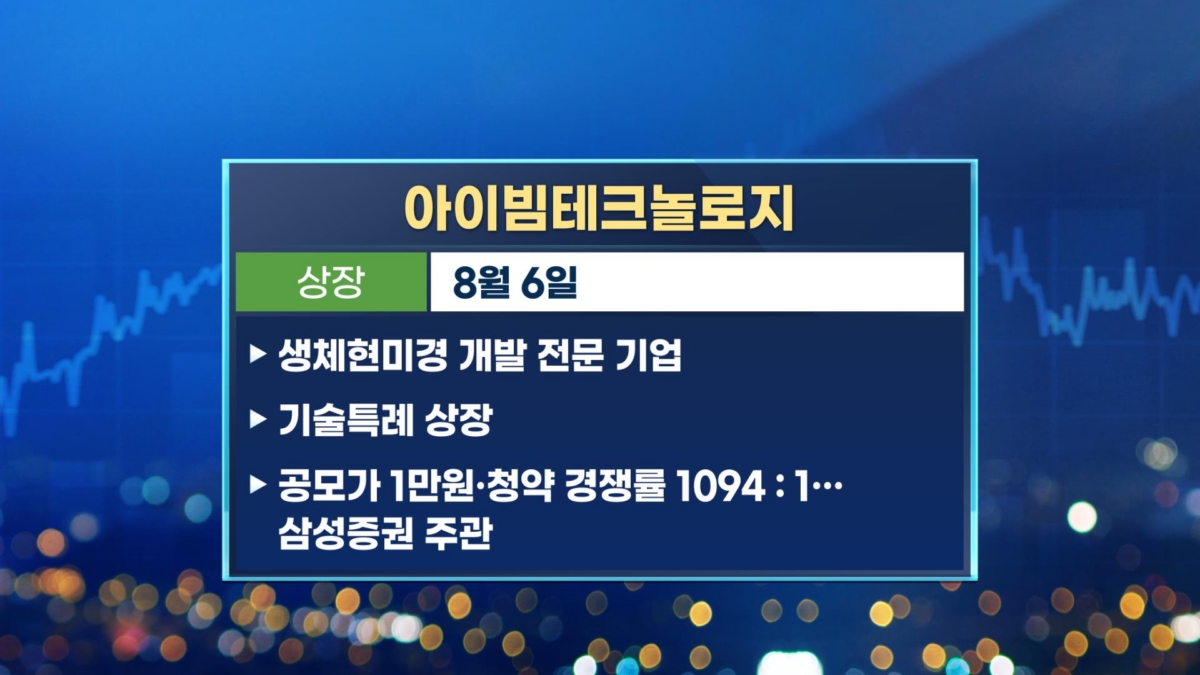

<캐스터> 다음주 화요일인 8월 6일 의료기기 기업인 아이빔테크놀로지가 상장합니다. 동물 대상으로 신약실험을 할 때 쓰이는 생체현미경을 개발하는 기업인데요. 수요예측과 청약에서 연달아 흥행했다는 평가가 나온 가운데, 1094:1의 청약경쟁률을 기록했고요.

공모가는 희망밴드 상단을 초과한 1만원으로 확정했는데요. 상장 3개월 이후 거래가능한 물량이 약 69%에 달하는 점은 우려되는 부분으로 꼽힙니다. 주관사는 삼성증권입니다.

<앵커> IPO 관련 이슈도 살펴보겠습니다. 지난 시간에 상장 소식 전해드렸던 특수 변압기 제조 업체 산일전기 전력기기 슈퍼 사이클 기대감에 이목이 많이 쏠렸었는데 상장 당일 결과는 조금 아쉬웠습니다.

<캐스터> 네, 지난 29일 상장한 산일전기의 경우 전력기기 산업이 호황기를 맞이한 상황인 만큼 상장 당일 주가가 대폭 오를 것이라는 전망이 나왔었는데요.

상장 첫날 주가 상승률이 40%대에 그치며, 1만 500원 오른 5만 200원에서 거래를 마쳤습니다. 당장 올 상반기만 생각해봐도 우진엔텍·현대힘스 등 상장 첫날 ‘따따블’을 기록한 종목이 나왔던 만큼, 상승폭이 아쉽다는 의견이 많았는데요. 이렇게 첫날 상승률이 기대에 미치지 못한 이유로, 올 하반기 들어 달라진 공모주 시장 분위기가 꼽힙니다.

하반기 새내기주들 첫날 흐름 되짚어보면요. 관심 쏠렸던 종목 마저도, 공모가에서 100% 상승률을 보이는 ‘따블’조차 한 건도 나오지 않았고요. 지난달 신규 상장한 이노스페이스와 엑셀세라퓨틱스는 상장 당일 공모가에 미치지 못하는 가격으로 마감했습니다.

그렇다면 이렇게 달라진 시장 분위기에, 기관 투자자들은 어떻게 반응하고 있을까요?

관련해 DS투자증권 조대형 연구원은 "상장 첫날 새내기주들이 장중 한 번은 공모가 이상을 터치하는 만큼, 아직은 기관 투자자들이 보수적으로 접근할 때가 아니라는 인식이 많다"고 언급했는데요. 다만 시초가부터 공모가를 하회하는 종목이 나타날 경우 수요예측 분위기가 급격히 얼어붙을 수 있다고 전망했습니다. 또 공모주 시장의 거품이 꺼져가는 만큼 수요예측에서도 '종목별 차별화'가 나타날 수밖에 없다는 의견을 내놨는데요. 시장 분위기가 한순간에 뒤집힐 수도 있는 만큼, 이번달 상장하는 기업들의 주가 흐름 잘 살펴봐야겠습니다.

<앵커> 다음 소식도 확인해봅니다. 티메프 사태가 지속되면서, 이커머스 기업들의 IPO에도 차질이 생기고 있다고요?

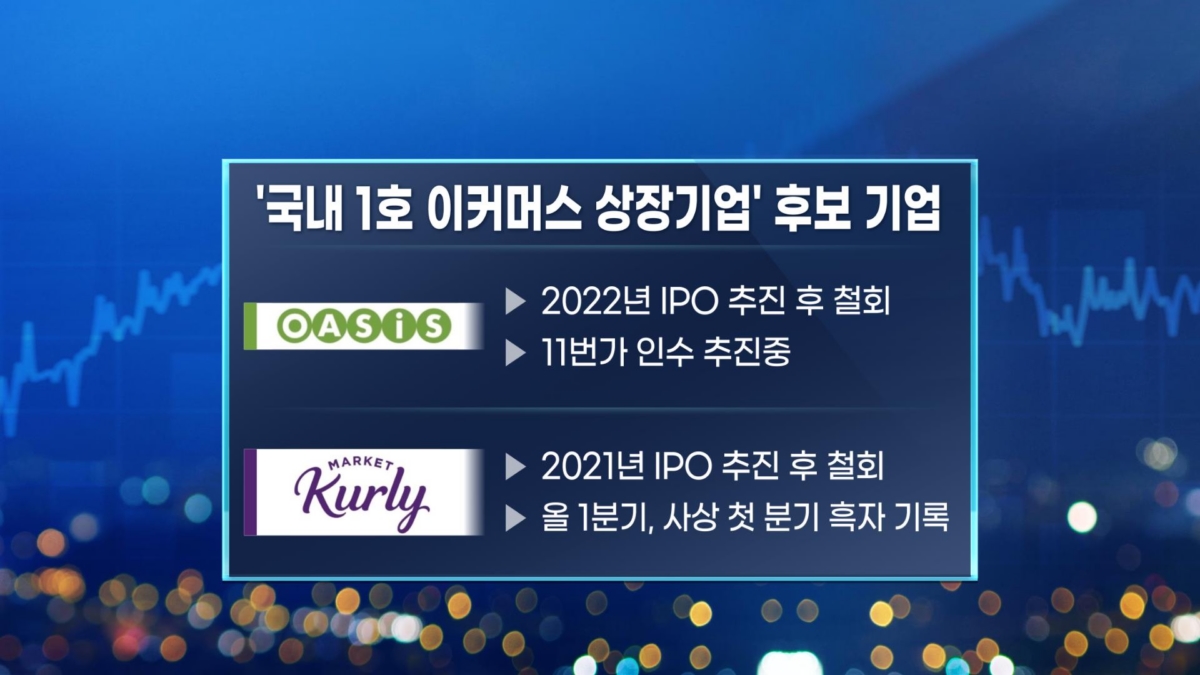

<캐스터> 이커머스 업계 전반에 투자심리 위축이 불가피해지면서, 상장 준비를 앞두고 있던 이커머스 기업들의 IPO 추진 전략에도 수정이 불가피해졌습니다.

우선, '국내 1호 이커머스 상장기업' 유력 후보였던 오아시스마켓은 앞서 IPO 재추진을 위해 11번가의 재무적 투자자인 나인홀딩스컨소시엄에 인수의향서를 전달한 바 있는데요. 11번가가 2022년부터 2년 연속 1000억원 이상의 적자를 내고 있는 만큼, 인수에 신중해질 수밖에 없게 됐습니다.

한편, 컬리는 지난해 말 처음으로 월간 영업전'상각이익 흑자를 낸 데다 올해 1분기에는 처음으로 분기 흑자를 기록했는데요. 이에 무기한 보류 선언을 했던 상장 작업에 다시 드라이브를 걸 것으로 기대됐지만, 이제는 IPO 재도전이 쉽지 않아졌습니다.

문제는 이커머스 기업들이 이번에도 IPO에서 고배를 마시게 되면 자금조달 문제를 해결하기 어려워질 수 있다는 점입니다. 경쟁이 치열한 이커머스 시장에서 살아남기 위해선 투자 자금을 확보하는 것이 필수적인데요. 새벽 배송이나 유료 멤버십 혜택 등을 제공하며 최대한 많은 이용자를 확보해 락인 효과를 강화하기 위해선 대규모 사업자금이 필요하기 때문입니다. 게다가 현재 중국 이커머스의 국내 시장 영향력이 커지면서 토종 이커머스 기업들의 입지가 한 차례 흔들린 만큼, 당분간은 이커머스 기업들이 높은 기업가치를 인정받기는 어려울 전망입니다.

<앵커> 인사이트브리핑, 심수현 캐스터와 함께했습니다.

[심수현 캐스터]

관련뉴스