한은 "은행권 가산금리 인상 영향"

은행채와 코픽스(COFIX) 등 지표금리가 전반적으로 떨어지면서 지난달 은행권 대출, 예금 평균 금리가 모두 낮아졌다.

다만, 금융당국의 가계대출 관리 압박에 은행들이 가산금리를 잇따라 올린 영향으로 주택담보대출 금리는 10개월 만에 상승했다.

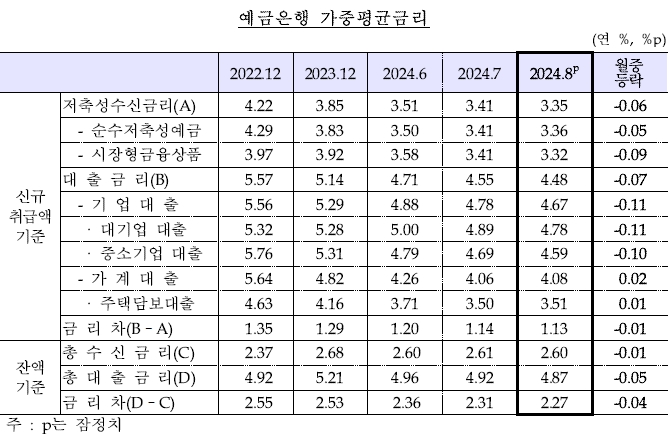

한국은행이 27일 발표한 '금융기관 가중평균 금리' 통계에 따르면, 예금은행의 8월 저축성 수신(예금) 금리(신규취급액 기준)는 연 3.35%로 7월(3.41%)보다 0.06%포인트(p) 떨어졌다.

정기예금 등 순수저축성예금 금리(3.36%)가 0.05%p, 금융채·양도성예금증서(CD) 등 시장형 금융상품 금리(3.32%)도 0.09%p 내렸다.

예금은행의 대출 금리(4.48%)는 전월(4.55%)보다 0.07%p 내려 세 달 연속 하락세를 이어갔다. 이는 가계대출 금리는 소폭 상승한 반면, 기업대출 금리가 더 큰 폭으로 하락한 영향이다.

세부적으로 기업대출 금리(4.67%)는 0.11%p 하락했다. 대기업(4.78%)과 중소기업(4.59%) 모두 CD, 은행채 등 지표금리가 하락한 영향으로 각각 0.11%p, 0.10%p씩 금리가 낮아졌다.

반면, 가계대출 금리(4.08%)는 0.20%p 상승하며 3개월 만에 상승전환했다. 은행채 5년물 등 주요 지표금리가 하락했으나 은행권의 가산금리 인상으로 주택담보대출(3.51%) 금리가 0.01%p 오른 영향이다. 주담대 금리는 2023년 11월 이후 10개월 만에 상승했다.

전세자금대출(3.82%)도 코픽스, 은행채 2년물 금리 하락 등 지표 금리 하락에도 가산금리가 인상되며 금리가 0.04%p 올랐다.

금리조건 별로 살펴보면, 주담대 고정금리는 0.01%p 상승한 반면, 변동형 금리는 0.08%p 하락했다.

김민수 한은 금융통계팀장은 "그동안은 은행권이 가계부채의 질적 개선을 위해 고정형 주담대를 위주로 가산금리를 하락해왔는데, 이번엔 가계대출 관리 측면에서 주로 고정형 주담대의 가산금리가 인상된 것으로 보인다"며 "변동형 금리는 코픽스 등 지표금리가 하락한 영향으로 하락했다"고 설명했다.

한편, 일반신용대출(5.65%)은 일부 은행의 고신용자에 대한 대출 취급 비중이 확대되며 0.14%p 내렸다.

고정금리 가계대출(신규취급액 기준)의 비중은 72.5%에서 68.0%로 4.5%p 줄었다. 변동 금리인 중도금대출 등의 비중이 늘어났기 때문이라는 게 한은의 설명이다.

은행 신규 취급액 기준 대출 금리와 저축성 수신 금리의 차이, 즉 예대금리차는 1.13%p로 전월(1.12%p)보다 0.01%p 소폭 축소됐다. 이는 대출금리 하락 폭이 더 컸기 때문이다.

신규 취급 기준이 아닌 잔액 기준 예대 금리차도 2.31%p에서 2.27%p로 0.04%p 축소됐다.

한편, 은행 외 금융기관들의 예금 금리(1년 만기 정기 예금·예탁금 기준)와 대출 금리도 모두 하락했다.

예금금리는 상호저축은행(3.64%), 신용협동조합(3.60%), 상호금융(3.44%), 새마을금고(3.62%)에서 각 0.03%p, 0.05%p, 0.06%p, 0.06%p 하락했다.

대출금리의 경우도, 상호저축은행(11.69%), 신용협동조합(5.45%), 상호금융(5.24%), 새마을금고(5.14%)에서 각 0.03%, 0.18%p, 0.20%%p, 0.38%p 내렸다.

관련뉴스