주담대 중 고정금리 비중 59.8%…한은 "혼합형 취급 증가"

가계대출 평균금리 3개월 만에 다시 4%대…신용대출 금리도 반년 만에 하락

(서울=연합뉴스) 한지훈 기자 = 은행채 금리가 하락하면서 은행권 주택담보대출 평균 금리가 17개월 만에 최저 수준으로 떨어졌다.

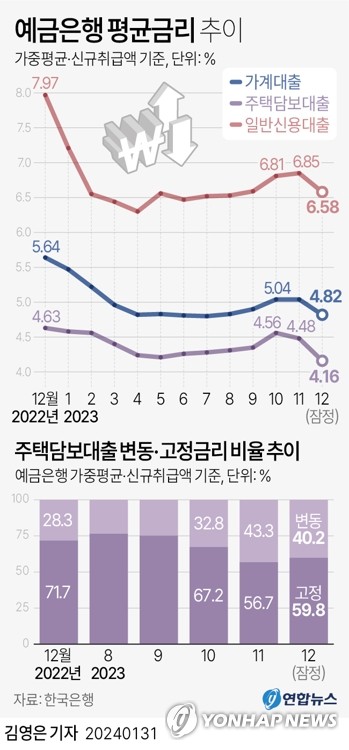

한국은행이 31일 발표한 '금융기관 가중평균 금리' 통계에 따르면 예금은행의 지난해 12월 가계대출 평균 금리(가중평균·신규취급액 기준)는 연 4.82%로 11월(5.04%)보다 0.22%포인트(p) 하락했다.

가계대출 금리는 지난해 9월 4.90%에서 10월과 11월 각 5.04%로 올라섰다가 3개월 만에 다시 4%대를 기록했다.

대출 종류별로는 주택담보대출이 4.16%로 전월보다 0.32%p 하락했다. 지난 2022년 7월(4.16%) 이후 가장 낮은 수준이다.

서정석 한은 금융통계팀장은 "코픽스 상승과 특례보금자리론 금리 인상에도 장기 지표금리인 은행채 5년물 금리 하락의 영향으로 주택담보대출 금리가 떨어졌다"고 설명했다.

주택담보대출 중에서는 고정형 금리가 4.47%에서 4.17%로, 변동형 금리가 4.49%에서 4.14%로 각각 하락했다.

이에 따라 변동금리가 고정금리보다 0.03%p 낮아졌다. 다만, 주택담보대출 가운데 고정금리 비중은 56.7%에서 59.8%로 3.1%p 확대됐다.

특례보금자리론 금리 상승분을 제외하면 고정금리 하락 폭이 변동금리보다 컸으며, 고정금리 비중 확대는 주로 혼합형 주택담보대출 취급 증가에 기인한 것이라고 서 팀장은 설명했다.

일반 신용대출 금리(6.58%)는 전월보다 0.27% 떨어져 지난해 6월(6.47%) 이후 6개월 만에 하락했다.

기업 대출금리(5.29%)도 0.07%p 내렸다. 대기업 금리(5.28%)는 0.01%p, 중소기업 금리(5.31%)는 0.11%p 각각 하락했다.

가계·기업 대출을 모두 반영한 전체 대출금리는 5.26%에서 5.14%로 떨어졌다.

예금은행의 저축성 수신(예금) 평균 금리(3.85%)도 순수 저축성 예금과 시장형 금융상품 금리가 모두 하락하면서 0.14%p 떨어졌다.

정기예금 등 순수 저축성 예금 금리(3.83%)는 0.13%p, 금융채와 양도성예금증서(CD) 등 시장형 금융상품 금리(3.92%)는 0.16%p 내렸다.

은행 신규취급액 기준 대출 금리와 저축성 수신 금리의 차이, 즉 예대금리차는 1.29%p로 전월(1.27%p)보다 0.02%p 확대됐다. 예금 금리가 대출 금리보다 더 크게 하락한 결과다.

잔액 기준 예대 금리차(2.53%p)도 0.05%p 늘었다. 총수신(예금) 금리(2.68%)가 0.05%p 하락했고 총대출 금리는 전월과 같았다.

은행 외 금융기관들의 예금 금리(1년 만기 정기예금·예탁금 기준)는 상호저축은행(4.08%), 신용협동조합(4.20%), 상호금융(4.02%), 새마을금고(4.37%)에서 각 0.11%p, 0.05%p, 0.07%p, 0.12%p 낮아졌다.

대출 금리는 저축은행(12.59%·0.81%p), 신협(6.22%·0.01%p), 새마을금고(6.14%·0.04%p)에서 오르고 상호금융(5.82%)은 전월과 같았다.

hanjh@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포, AI 학습 및 활용 금지>

관련뉴스