▶마켓인사이트 8월4일 오후 7시20분

대한해운 인수전에서 삼라마이더스(SM)그룹이 가장 높은 가격을 써내 우선협상대상자 선정이 유력한 것으로 확인됐다. 하지만 입찰 가격 평가 과정에서 법원과 매각주관사 삼일회계법인이 배점을 달리해야 할 유상증자 가격과 회사채 인수 가격을 같은 수준으로 평가해 공정성 시비가 일고 있다.

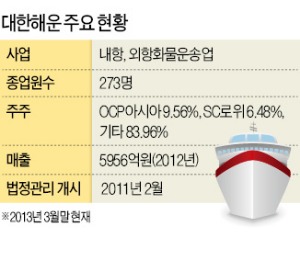

대한해운 인수전에서 삼라마이더스(SM)그룹이 가장 높은 가격을 써내 우선협상대상자 선정이 유력한 것으로 확인됐다. 하지만 입찰 가격 평가 과정에서 법원과 매각주관사 삼일회계법인이 배점을 달리해야 할 유상증자 가격과 회사채 인수 가격을 같은 수준으로 평가해 공정성 시비가 일고 있다. 4일 투자은행(IB) 업계에 따르면 기업회생절차가 진행 중인 대한해운이 지난 2일 본입찰을 실시한 결과, 중견 건설·제조업체인 SM그룹이 가장 높은 입찰가를 써냈다. SM그룹은 유상증자 1650억원과 회사채 인수 600억원 수준을 제시한 것으로 알려졌다.

2일 본입찰에 참여한 중견 해운사 폴라리스쉬핑은 유상증자 1650억원과 회사채 인수 500억원 수준을 제시했다. 대림산업 계열사인 대림코퍼레이션은 ‘유상증자 1650억원+회사채 인수 300억원’을 낸 것으로 전해졌다.

IB업계는 이변이 없는 한 법원과 삼일회계법인이 6일 SM그룹을 대한해운 인수 우선협상자로 선정할 것으로 보고 있다.

그러나 삼일회계법인이 순수 인수자금인 유상증자 금액과 부채로 떠안아야 할 회사채 인수 금액을 차등을 두지 않고 동일하게 입찰가격으로 평가해 논란이 일고 있다. IB업계 관계자는 “일반적인 법정관리 딜에서 회사채 인수 자금은 인수자가 아닌 피인수 회사가 부담하는 것이어서 입찰 가격에 반영할 때 10 대 1 혹은 5 대 1 정도로 가치를 깎았다”고 말했다.

대개 기업들은 인수합병(M&A) 후 기존 피인수회사에서 회사채를 인수한 것에 대해 곧바로 조기 상환을 요구하기 때문에 입찰 때 제시한 회사채 인수금액은 바로 피인수회사의 부채로 남는다. 이는 다시 인수회사의 부채비율을 높인다.

이 때문에 회사의 건전성과 발전 가능성을 위해 입찰 가격 평가 때 되도록 자본 투입금액(유상증자)만을 100% 인정해주는 것이 관례다. 하지만 이번에는 회사채 인수 가격이 유상증자금액과 동일하게 100% 반영돼 SM그룹 입찰 가격은 2250억원 수준, 폴라리스쉬핑 2150억원, 대림코퍼레이션은 1950억원대가 됐다.

안대규/이유정 기자 powerzanic@hankyung.com

▶[화제] 급등주 자동 검색기 '정식 버전' 드디어 배포 시작

▶막노동 인생10년, 돈벼락맞은 강씨 화제

▶[스토리텔링 수학 지도사 민간자격증 수여 !]

▶ 한혜진 사주 보니 "웬만한 남자로는 감당이…"

▶ 이효리, 결혼 겨우 두 달 앞두고…'왜 이럴까'

▶ 장윤정 "목욕탕서 나체 상태로…" 충격 고백

▶ 성재기, '1억' 때문에 자살한 줄 알았더니…

▶ 연봉 6천 직장인, 연말정산 따져보니…'충격'

[한국경제 구독신청] [온라인 기사구매] [한국경제 모바일 서비스]

ⓒ <성공을 부르는 습관> 한경닷컴, 무단 전재 및 재배포 금지

<한국온라인신문협회의 디지털뉴스이용규칙에 따른 저작권을 행사합니다> �

관련뉴스