공모금액 당초 계획했던 2조원대의 절반도 안돼

[ 이태호 기자 ]

소형 건설장비업계 세계 1위인 두산밥캣이 공모 주식 수와 희망 가격을 대폭 줄여 유가증권시장 상장을 다시 추진한다.

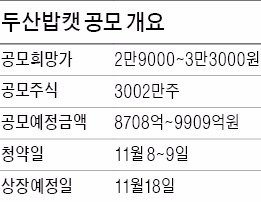

소형 건설장비업계 세계 1위인 두산밥캣이 공모 주식 수와 희망 가격을 대폭 줄여 유가증권시장 상장을 다시 추진한다.두산밥캣은 13일 증권신고서를 제출하고 기업공개(IPO)를 통해 약 3002만주를 주당 2만9000~3만3000원에 공모할 계획이라고 공시했다. 지난 8일 처음 증권신고서를 제출한 때보다 공모 주식 수는 38% 줄고, 공모 희망 가격은 하단 기준 29% 낮췄다.

전체 공모금액은 8708억~9909억원으로 당초 계획한 2조~2조4500억원의 절반에 못 미치는 규모로 쪼그라들었다.

새 주식 발행 없이 기존 주주들의 주식만 공모하는 ‘100% 구주매출’ 방식은 종전 계획대로 유지했다. 대신 두산그룹 계열사 물량을 대폭 줄였다. 최대주주인 두산인프라코어는 보유 지분 6661만주(지분율 66%) 가운데 11%인 713만주만 내놓기로 했다. 공모가 하단 기준 2069억원어치다. 보유 주식의 3분의 1을 팔아 약 1조원을 조달하려던 당초 계획에 크게 못 미친다. 두산엔진도 1184만주 중 126만주만 내놓는다.

갤럭시제일차 등 발행 주식의 22%를 보유한 재무적투자자(FI)들은 보유 지분을 전량 팔고 나간다는 기존 계획을 관철했다. 두산밥캣은 북미와 유럽을 중심으로 세계 20개국, 31개 자회사, 1400여개 딜러망을 갖춘 밥캣의 서울 본사로 오는 21일 상장할 예정이었다. 하지만 지난 7일까지 이틀간 시행한 수요예측 결과 공모 가격이 희망 수준에 크게 못 미쳐 상장 계획을 변경했다.

올 상반기엔 매출 2조1501억원, 영업이익 2348억원을 올렸다. 다음달 18일 상장 후 예상 시가총액은 3조원 안팎이다. 11월3~4일 이틀간 기관투자가 수요예측을 해 공모 가격을 확정하고 8~9일 일반투자자 대상 청약을 접수한다. 대표주관사는 한국투자증권과 JP모간, 공동주관사는 신영증권 한화투자증권 크레디트스위스(CS) HSBC증권이다.

이태호 기자 thlee@hankyung.com

[한경닷컴 바로가기] [스내커] [모바일한경 구독신청] [한 경 스 탁 론 1 6 4 4 - 0 9 4 0]

ⓒ 한국경제 & hankyung.com, 무단전재 및 재배포 금지

관련뉴스