[ 이지훈/정소람/김익환 기자 ] ▶마켓인사이트 7월20일 오후 3시41분

SK증권 인수전에 호반건설과 케이프투자증권, 사모펀드(PEF) 운용사 큐캐피탈파트너스 세 곳이 최종 도전장을 냈다.

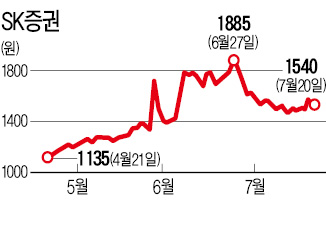

SK증권 인수전에 호반건설과 케이프투자증권, 사모펀드(PEF) 운용사 큐캐피탈파트너스 세 곳이 최종 도전장을 냈다.20일 투자은행(IB)업계에 따르면 SK증권 매각주관사인 삼정KPMG가 이날 시행한 본입찰에 호반건설, 케이프투자증권, 큐캐피탈파트너스 세 곳이 인수제안서를 제출했다. 이들은 지난달 적격인수후보(쇼트리스트)로 선정된 이후 최근까지 SK증권 예비실사를 진행했다. 매각 측은 25일께 우선협상대상자를 선정할 계획이다. 매각 대상은 SK그룹 지주회사인 SK(주)가 보유한 SK증권 지분 10.04%다.

인수후보 간 경쟁이 치열해지면서 매각가는 당초 예상됐던 600억원보다 비싸질 것이란 전망이 나온다. 특히 시공능력 순위 13위의 중견 건설업체 호반건설의 인수의지가 강하다. 사업 다각화를 꾀하고 있는 이 회사는 탄탄한 현금성 자산을 보유하고 있어 인수합병(M&A) 시장의 단골손님으로 꼽힌다. SK증권을 인수하면 부동산 관련 금융사업을 강화할 것이란 게 증권업계의 예상이다.

리딩증권 인수전에 참여하는 등 증권사 인수에 관심을 보여 온 큐캐피탈파트너스도 적극적이다. 큐캐피탈파트너스는 SK증권이 PEF와 채권(DCM) 부문에서 경쟁력이 있어 시너지를 낼 수 있을 것으로 보고 있다. 케이프투자증권은 비교적 싼 가격에 자기자본 4000억원이 넘는 증권사 경영권을 획득할 수 있다는 점에서 SK증권 인수에 매력을 느끼고 있다.

SK그룹은 인수후보들에 SK브랜드 사용과 유상증자, 직원 고용승계 등을 요구하고 있다. 인수후보들은 연 10억원 이상의 사용료를 지불하고 SK브랜드를 유지하는 데 동의한 것으로 알려졌다.

또 금융당국의 대주주적격성 심사 통과를 위해 유상증자가 필요하다는 데 공감대를 형성하고 있다. 인수제안서에 포함된 인수후보별 유상증자 계획도 우선협상대상자 선정에 영향을 미칠 요소로 꼽힌다.

이지훈/정소람/김익환 기자 lizi@hankyung.com

기업의 환율관리 필수 아이템! 실시간 환율/금융서비스 한경Money

[ 무료 카카오톡 채팅방 ] 국내 최초, 카톡방 신청자수 30만명 돌파 < 업계 최대 카톡방 > --> 카톡방 입장하기!!

관련뉴스