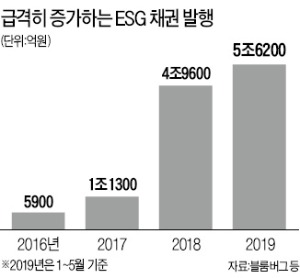

5개월 만에 작년 금액 넘어서

[ 김진성 기자 ]

정부가 미세먼지 추가경정예산 편성에 나서는 등 친환경 정책을 강력하게 밀어붙이자 자본시장에서 환경·사회·지배구조(ESG) 관련 채권 발행이 쏟아지고 있다. 국내 기업들의 ESG 채권 발행금액은 올 들어서만 5조원을 넘어섰다. 연간 기준 사상 최대 기록을 새로 썼다. ESG 채권은 자금 사용 목적이 사회문제 해결이나 친환경 사업을 위한 투자로만 제한된 채권이다.

정부가 미세먼지 추가경정예산 편성에 나서는 등 친환경 정책을 강력하게 밀어붙이자 자본시장에서 환경·사회·지배구조(ESG) 관련 채권 발행이 쏟아지고 있다. 국내 기업들의 ESG 채권 발행금액은 올 들어서만 5조원을 넘어섰다. 연간 기준 사상 최대 기록을 새로 썼다. ESG 채권은 자금 사용 목적이 사회문제 해결이나 친환경 사업을 위한 투자로만 제한된 채권이다.22일 블룸버그 등에 따르면 올해 1~5월 미래에셋대우 KEB하나은행 LG화학 등 아홉 곳이 국내외에서 5조6200억원 규모의 ESG 채권을 발행했다. 5개월 만에 지난해 발행금액(약 4조9600억원)을 넘어서며 연간 기준 사상 최대치를 갈아치웠다.

각종 신기록도 쏟아지고 있다. LG화학이 지난달 해외 투자자를 상대로 15억6000만달러(약 1조8600억원) 규모의 그린본드를 발행하며 국내 기업 사상 최대 ESG 채권 발행 기록을 썼다.

종전 최대 금액은 지난해 한국수력원자력(그린본드)과 올해 1월 KEB하나은행(지속가능채권)의 6억달러다. 우리카드는 지난달 여신전문금융사 최초로 소셜본드(1000억원)를, 미래에셋대우는 지난 7일 증권사 최초로 사회책임투자 채권(6억달러)을 발행했다.

그린본드는 친환경 투자, 소셜본드는 사회문제 해결을 위한 투자로만 자금 사용 목적이 한정된 채권이다. 이 두 가지 채권이 결합된 성격이 지속가능 채권이며, 사회책임투자 채권은 이보다 더 폭넓은 범위에서 조달한 자금을 공익을 위해 쓸 수 있다.

정부가 친환경 정책을 공격적으로 추진하면서 ESG 채권시장이 급격하게 확대되고 있다는 분석이다. 산업통상자원부는 신재생에너지 발전 비중을 2030년까지 20%로 끌어올리는 내용을 담은 ‘재생에너지 3020 이행계획’을 진행하고 있다.

정부는 최근 미세먼지를 줄이기 위한 추경도 추진하고 있다. 6조원대로 예상되는 이번 추경으로 마련한 자금 중 적잖은 금액을 △미세먼지 저감시설 설치 △노후 경유차 조기 폐차 지원 △마스크 지급 등에 사용할 계획이다. IB업계 관계자는 “최근 공기업과 은행들이 적극적으로 ESG 채권을 발행한 데는 정부 정책에 발맞추려는 뜻도 어느 정도 작용했다”고 말했다.

김진성 기자 jskim1028@hankyung.com

관련뉴스