아마존, 마이크로소프트, 구글의 공통점은 무엇일까요? 디지털 트랜스포메이션 시대 대표 기업이다? ‘MAGA’에 속한다? 뭐 여러 가지를 꼽을 수 있겠지만, 바로 클라우드 서비스 빅 3 기업이라는 점입니다.

그런데 이런 빅 3에 도전하는 신생 스타트업이 있습니다. 9월16일 미국 뉴욕증시에 상장한 스노우플레이크(Snowflake)라는 기업입니다. 심볼은 SNOW입니다.

스노우플레이크는 클라우드 업계에서 가장 빠르게 성장하는 기업으로 꼽힙니다. 오라클 출신 개발자들이 2012년 미국 캘리포니아주 샌 마태오에서 설립한 회사입니다.

겨울스포츠를 좋아해서 ‘눈송이’라는 뜻의 회사 이름을 지었다고 하네요. 직원 1400명에 불과한 스타트업이 어떻게 이들 빅3 기업에 도전장을 내밀었는지 지금부터 살펴보실까요?

스노우플레이크의 상장 전 기업평가가치는 지난 2월 기준 124억달러, 우리 돈으로 14조7000억원 규모입니다. 기업공개(IPO) 전 비상장기업들은 벤처캐피탈로부터 투자금을 유치할 때마다 기업가치를 평가 받는데요. 2018년 1월 15억달러에서 같은 해 10월 35억달러로 기업평가가치가 급증했는데, 이번엔 1년4개월만에 3배 수준인 124억달러로 증가했습니다. 덕분에 “세계에서 가장 빠르게 성장한 비상장사”라는 외신의 평가를 받았습니다.

주요 투자자로는 세쿼이아 캐피탈, 아이코닉, 알티미터, 캐피탈원 그로쓰 벤처, 셔터힐 등 쟁쟁한 벤처캐피탈들이 나섰습니다. 지금까지 벤처캐피탈로부터 투자 받은 총 금액은 14억달러에 이릅니다.

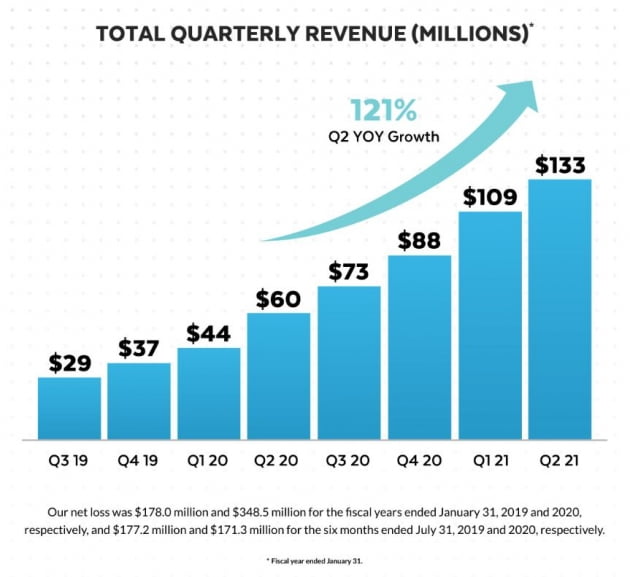

투자자들은 스노우플레이크의 매출 성장세에 주목하고 있습니다. 5,6,7월 2분기 매출은 1억3300만달러로 전년 대비 121% 크게 증가하면서 경쟁사보다 가파른 매출 성장세를 보였습니다. 경쟁사인 데이터독(Datadog)의 최근 분기 매출은 전년 대비 68% 증가했습니다.

아직 순적자 기업이지만 상반기 순손실은 1억7130만달러로 전년 대비 600만달러 줄었습니다.

그럼 지금부터 스노우플레이크의 핵심 사업모델(BM)을 구체적으로 살펴보겠습니다.

스노우플레이크는 2014년부터 클라우드 기반 데이터 웨어하우스 즉, 데이터 창고 서비스를 시작했습니다. 클라우드 공급자와 기업의 프로그램이나 애플리케이션 중간에서 가상의 데이터 레이크(Data Lake)에 데이터를 저장해주는 역할입니다.

기업이 각 사업부문에서 수집된 모든 자료를 클라우드에 저장할 때 스노우플레이크가 ‘데이터 웨어하우스’ 기술을 제공해 고객이 전사적으로 방대한 양의 데이터를 빠르게 접근하고 분석하고 또 값싸게 이용할 수 있게 해주고 있습니다.

아마존웹서비스, 마이크로소프트, 구글 모두 자체 클라우드 DW 서비스를 제공하고 있거든요. 스노우플레이크는 이들 빅3 기업과 경쟁하고 있지만 성장세를 이어가고 있습니다. 어느 기업하나 독점하고 있지 않고 시장을 나눠먹고 있는 상황이 스노우플레이크에도 기회가 되고 있는 셈이죠.

데이터 웨어하우스 서비스시장은 매년 29.2% 성장할 전망입니다. P&S인텔리전스에 따르면 2019년 14억달러 규모 시장은 2030년까지 238억달러로 성장할 전망입니다.

대세는 클라우드 방식이고요. 현재 데이터분석의 30%만 클라우드에서 이뤄지고 있고 나머지는 전통적인 온프레미스(on-premise)에서 이뤄지고 있거든요. 온프레미스는 사내 데이터 저장장치에 별도로 저장하는 방식을 말합니다.

데이터량이 많고 관련된 조직이 복잡할 수록 클라우드에서 모든 데이터를 통합 관리하기가 편리하기 때문에, 온프레이미스에서 클라우드로 시장이 옮겨올 여지가 많습니다. 이번 코로나 팬데믹 상황이 이 추세를 가속화했습니다.

이렇게 클라우드 데이터웨어하우스 시장이 성장한 덕분에 스노우플레이크의 신규 고객도 급증하고 있습니다. 스타트업 고객이 늘어난 영향도 있지만 온프레미스에서 클라우드로 전환하는 기업들이 크게 늘고 있어섭니다.

하지만 매출이 급증하면서 마케팅 비용 지출 역시 크게 증가해 적자를 벗어나지 못하고 있습니다. 대기업들까지 경쟁하고 있다는 점이 부담으로 작용하고 있는 거죠.

스노우플레이크는 22개국 아마존, MS, 구글 빅3 기업의 퍼블릭 클라우드에서 모두 사용 가능하거든요. (모던 데이터 아키텍처 사진) 따라서 고객이 쉽게 데이터를 저장하고 여러 클라우드 서비스간 데이터를 한번에 연결해주는 플랫폼 역할을 하고 있습니다.

이때 고객 데이터를 안전하고 효율적으로 저장하기 위해 적절한 크기로 나누어 저장하고, 여러 개 웨어하우스가 같은 데이터에 동시에 접근하게 하는 방식으로 막대한 양의 데이터를 빠르고 효율적으로 처리하게 하고 있습니다.

이런 클라우드 데이터 플랫폼 시장은 빠르게 성장하고 있는데요. 2020년 1월말 기준 클라우드 데이터 플랫폼의 총 진입시장 규모는 810억달러 규모로 추정됩니다.

클라우드 서비스는 IaaS 인프라서비스, PaaS 플랫폼서비스, SaaS 소프트웨어서비스 3가지로 나뉩니다.

IaaS는 스토리지, 서버 등 컴퓨팅 인프라 구축에 필요한 가상 하드웨어 자원을 제공하는 인프라서비스로 아마존, 마이크로소프트, 구글 등 빅3기업이 장악하고 있습니다.

PaaS 즉 플랫폼 서비스는 프로그램이나 앱 개발에 필요한 툴을 제공하는 것인데, 빅3기업도 하고 있지만, 스노우플레이크가 과감하게 도전장을 내밀고 있는 분야죠.

마지막으로 SaaS는 소프트웨어나 앱을 엔드유저에게 제공하는 소프트웨어서비스인데요, 세일즈포스가 앱 클라우드 시장의 대표주자입니다. 최근 주가가 많이 오른 워크데이, 서비스나우도 대표적인 기업용 SaaS 업체입니다.

스노우플레이크는 자사 플랫폼을 통해 ‘데이터 클라우드’를 구현할 수 있다고 강조하고 있습니다. 데이터 클라우드는 전통적인 사내 온프레미스, 인프라 클라우드, 앱 클라우드간 어떤 장벽 없이 데이터를 접근하고 공유하고 추출할 수 있게 하는 것을 말합니다.

스노우플레이크는 데이터 클라우드 분야에서 선두를 꿈꾸고 있습니다. 스노우플레이크 아키텍처의 가장 큰 특징은 이용자끼리 매우 손쉽게 데이터를 교환할 수 있다는 점이거든요. 스노우플레이크는 아마존웹서비스, 마이크로소프트 애저, 구글 클라우드 플랫폼간 데이터를 손쉽게 이동할 수 있게 함으로써 ‘네트워크 효과’를 만들어내고 있습니다. 다시 말해 더 많은 사람들이 더 많은 데이터를 플랫폼에서 가져오게 하는 네트워크 효과를 유발하는 것이죠.

이런 점 때문에 테크크런치 포브스 같은 외신들은 스노우플레이크를 빅3 기업과 어깨를 견줄만한 기업이라는 과감한 평가를 하고 있습니다.

세일즈포스는 CRM(고객관계관리) 업계의 1등 기업으로 시가총액이 2503억 달러에 달합니다. 8월31일 다우지수에 신규 편입됐거든요. 팬데믹 이후 각 기업들이 디지털 트랜스포메이션의 속도를 내고 있는 상황을 반영하고 있는 것 같습니다.

세일즈포스는 벤처투자 자회사를 통해 지난 2월 스노우플레이크 투자에도 참여했습니다. 6월에는 데이터 클라우드 분야에서 협력을 확장했고요. 세일즈포스의 데이터를 스노우플레이크의 클라우드 데이터 웨어하우스에 저장하고, 이를 다시 세일즈포스의 아인슈타인이나 태블로를 이용해 분석할 수 있도록 하겠다는 것입니다.

스노우플레이크는 지난 2월 기준으로 3400개의 비즈니스 고객을 갖고 있습니다.공격적인 마케팅 비용을 쓴 덕분에 지난해 4분기에만 500개 신규고객이 증가했고요. 도어대시, 넷플릭스, 오피스 디포, 어도비 등이 스노우플레이크 서비스를 쓰고 있습니다.

2017년에는 빅3를 제치고 미국의 5대 카드 회사 중 하나인 캐피털원에 자사 기술을 이전하며 주목을 받았습니다. 그럼 스노우플레이크의 잠재적인 최대 고객은 어디일까요? 회사는 페이스북을 꼽고 있습니다. 그런 조짐이라도 보이면 주가엔 엄청난 호재가 되겠죠?

지금까지 IPO 새내기주 데이터 클라우드 기업 스노우플레이크의 기업가치와 핵심 사업모델을 살펴봤습니다. 스노우플레이크의 강력한 경영진은 기회요인으로 꼽힙니다.

바로 2019년 5월 이후 최고 경영자를 맡고 있는 프랭크 슬루트만(Frank Slootman)인데요. 슬루트만은 이미 두 번이나 IPO를 성사시킨 인물입니다. 2007년 데이터도메인을 상장시킨 뒤 2009년 EMC에 24억달러에 매각했습니다. 이후 서비스나우 CEO를 맡으며 2012년 IPO도 이끌었습니다. 슬루트만은 현재 스노우플레이크 지분 5.9%를 갖고 있습니다. 최대주주는 벤처캐피탈 서터힐로 지분 20%를 들고 있습니다. 공동창업자인 오라클 출신의 베노이트 데이지빌은 최고기술책임자를 맡고 있고요.

최근 IPO주에 대한 기대감이 높아지고 있는 점도 호재로 작용하고 있습니다. 스노우플레이크가 IPO 서류를 제출한 날 유니티(Unity), 제이프로그(JFrog), 서모로직(Sumo Logic) 그리고 아사나(Asana) 등 유니콘 IT 기업들이 줄줄이 기업공개를 신청했거든요.

유니티는 실시간 3D 게임엔진 개발업체로 최근 애플과 앱스토어 수수료 문제를 놓고 갈등을 빚고 있는 에픽게임즈의 경쟁업체입니다. 페이스북의 공동 창업자였던 더스틴 모스코비츠가 이끄는 아사나는 신주를 발행하지 않고 바로 증시에 상장하는 직상장을 추진합니다.

증시가 상승세를 띠고 시장에 돈이 몰릴 때가 IPO 하기 좋은 때거든요. 그만큼 새내기주에 대한 시장의 관심이 뜨겁고 상장 이후 주가 상승 분위기도 강하고요. 게다가 11월 미국 대선을 앞두고 증시 변동성이 커지기 전에 상장을 서두르는 측면도 있다는 관측이 나오고 있습니다. 이런 주식들에도 관심을 가져보시면 좋을 것 같습니다.

상장 이후 6개월이 지나면 내부 관계자나 기존 주주들은 시장에 주식을 내다 팔수 있게 됩니다. 됩니다. 많은 물량이 나오게 되면 주가 하락 요인으로 작용할 수 있습니다.

허란 기자 why@hankyung.com

관련뉴스