한진중공업 매각이 내달 예비입찰을 시작으로 본격화된다. 산업은행 계열 자산관리회사 KDB인베스트먼트가 인수 의지를 밝힌 가운데, 복수의 전략적투자자(SI)와 PEF운용사들이 검토에 나섰다.

산업은행은 28일 국내 및 필리핀 금융기관 등 채권단이 보유 중인 한진중공업 지분 전량(83.45%) 혹은 일부를 매각하겠다고 공고했다. 공개 경쟁입찰로 진행하며, 매각 주관사는 삼일회계법인과 산업은행 M&A 컨설팅실이 담당한다. 다음 달 26일까지 예비입찰을 진행하고 인수의향서(LOI)를 받는다.

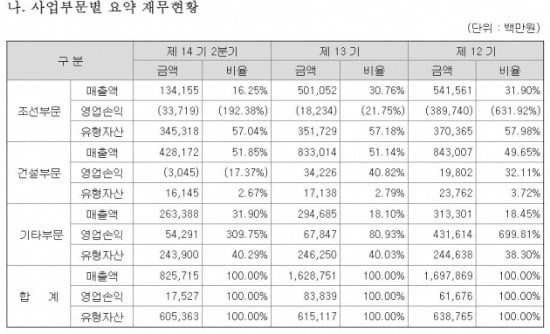

인수 후보들은 주로 이 회사가 보유한 우량한 부동산과 건설 사업에 관심을 보이고 있다. 건설 부문만 따로 인수할 수 없고 군함 등 특수선을 짓는 조선 부문을 함께 인수해야 해서, 양 사업부를 안정적으로 운영할 방법을 찾느라 고심하는 분위기다.

채권단 보유 지분 전량에 대한 예상 매각가격은 약 4000억~5000억원 수준이다. 다만 최근 회사의 주가가 꾸준히 상승해 시가총액이 6000억원 후반까지 오른 점은 인수 후보들에 부담이 될 수 있다. 인수 후보들이 희망할 경우 일부 경영권 지분만 인수하는 것도 가능하다. 일부 인수시 국내 채권단 지분과 함께 동반매도청구권(태그얼롱)을 갖고 있는 필리핀 채권단 지분을 일정 비율로 섞어 인수해야 한다.

유력한 인수 후보로는 산업은행 구조조정 자회사 KDB인베스트먼트(KDB인베)가 거론된다. KDB인베는 지난달부터 EY한영회계법인을 자문사로 선정해 인수를 준비하고 있다. 건설 사업 부문과 회사가 보유한 부동산에 관심을 보인 한국토지신탁도 시장에서 인수 후보로 거론된다. 일부 PEF운용사도 인수전을 검토 중이지만, 군함 등 특수선을 제작해야 하는 부담 때문에 섣불리 참여하기 어렵다는 평가도 나온다. 인수한다면 조선업을 담당할 전략적 투자자(SI)와 컨소시엄을 꾸려야 하는데, 특수선 사업부가 큰 이익이 나지 않아 후보를 찾기가 쉽지 않아서다.

한진중공업의 최대 매력 포인트는 부산 영도조선소다. 다른 지역으로 조선소를 옮긴 후 상업지역으로 재개발할 여지가 있어서다. 인천 북항 배후의 율도부지에 약 30만㎡를 가지고 있는 점, 서울 동서울터미널 부지 매각 잔금을 조만간 받을 수 있는 점 등도 인수 후보들의 구미를 당기게 하는 요소다.

차준호/이상은 기자 chacha@hankyung.com

관련뉴스