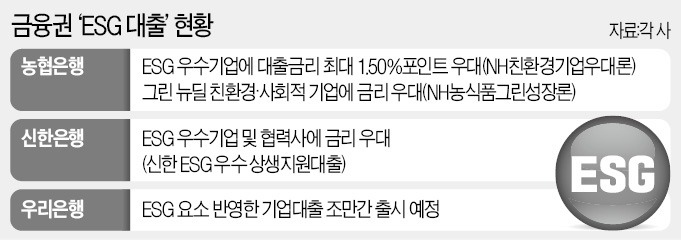

농협은행이 ‘친환경 우대론’을 만든 건 지난해 10월 선보인 ‘NH농식품그린성장론’의 성공 때문이다. 이 상품은 정부의 그린뉴딜 정책에 발맞춘 은행권 최초의 ‘ESG 대출’로 꼽힌다. 대출을 신청한 농업, 농식품 기업의 ESG 요소를 지수화해 최대 0.6%포인트(기존 우대금리를 더하면 1.5%포인트까지)의 대출 금리를 감면해준다. 이 상품 판매액(신규대출액)은 출시 4개월여 만에 5000억원을 넘어섰다. 대출 건별 금액이 2억원 안팎이라는 점을 감안하면 매우 빠른 속도라는 게 농협은행의 설명이다.

신한은행도 첫 ESG 대출인 ‘ESG우수상생지원대출’을 지난 12일 출시했다. 은행이 자체적으로 측정한 ESG 경영 기준에 부합하는 기업에 0.2~0.3%포인트의 금리를 감면해주는 게 특징이다. 신한은행 관계자는 “대상 기업의 ESG 공시 수준과 친환경 실천 노력 등 비재무적 요소를 반영하는 대출”이라며 “ESG에 뛰어난 대기업뿐 아니라 그 기업의 협력사도 우대하는 상품으로 출시 20여 일 만에 대출 잔액이 2200억원을 넘어섰다”고 했다.

국내에서 ESG 대출이 활성화하지 못한 이유는 정성적으로 평가되는 ESG를 정량적인 신용평가모형과 융합하기 어려운 탓이 크다. 농협은행이 ESG 대출을 위해 ‘그린성장지수’를 만들었고, 신한은행도 자체적인 ESG 측정 및 평가 모형을 내놓은 이유다.

그럼에도 향후 ESG 대출은 더욱 활성화될 것이라는 전망이 많다. 대형 금융지주사들이 ESG 요소를 측정하는 체계를 도입하고, 관련 상품을 준비하고 있다. 국민은행은 ESG 요소를 평가한 기업대출을 다음달 선보일 예정이다. 우리은행도 관련 상품을 준비 중이다. 시중은행의 한 임원은 “은행 ESG 경영의 핵심 축 가운데 하나가 기업 여신 정책”이라며 “앞으로 ESG 경영에 뒤처진 기업이 대출에 불이익을 받게 되고 기업가치 및 신용도에도 타격을 받을 수밖에 없을 것”이라고 말했다.

김대훈 기자 daepun@hankyung.com

관련뉴스