트럼프 당선인이 공약한 보편적 관세 부과와 대규모 감세는 물가 상승 압력을 높이는 요소로 작용하고, Fed의 금리 인하 속도를 떨어트릴 수밖에 없다는 전망이 많다.

장기채는 금리 민감도가 높아 투자 시점을 분산해 평균 매입 단가를 낮추는 전략이 필요하다는 분석이 나온다. 전문가들은 시장금리가 상승할 때를 장기채 저가 매수 기회로 삼으라고 조언한다. 기준금리 인상에서 인하로 주요국 중앙은행의 피벗(통화정책 전환)이 본격화할 것이란 이유에서다. 김기만 삼성증권 연구원은 “10년 만기 미국 국채 금리가 계속해서 오를 경우 매입 단가를 낮출 수 있는 기회”라면서 “최소 연 4.3% 이상에서 분할 매수에 나설 것을 추천한다”고 말했다.

반면 채권 투자 비중을 줄여야 할 시기라는 의견도 있다. 글로벌 투자은행(IB) 블랙록과 JP모간체이스, 올스프링글로벌인베스트먼트 등 금융사들은 채권시장의 불확실성이 아직 끝나지 않았다고 봤다.

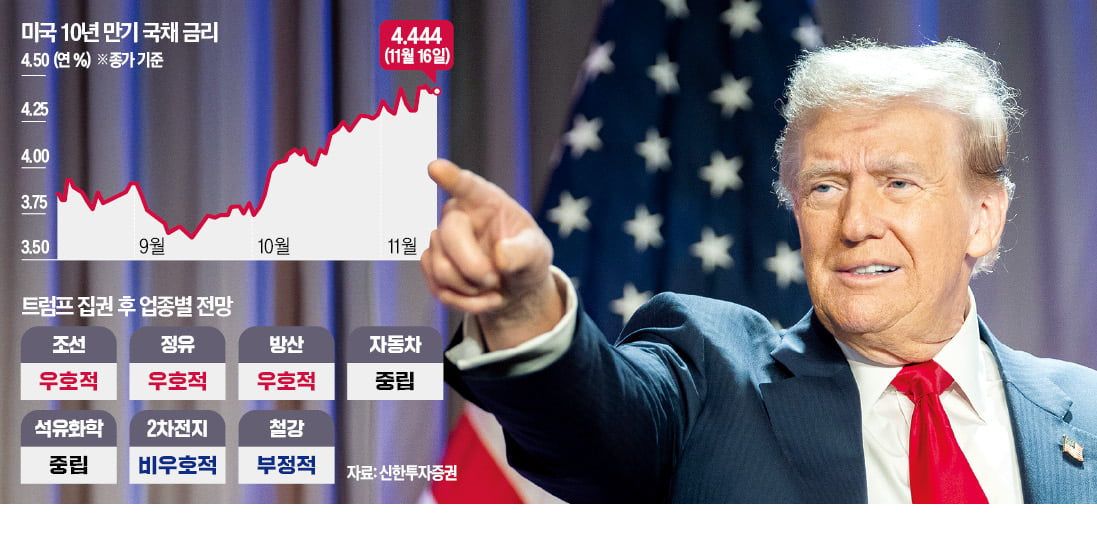

올스프링글로벌인베스트먼트는 “10년 만기 미국 국채 수익률이 다시 연 5%까지 상승할 수 있다”며 “국채 가격이 계속 하락하면서 손실폭도 더욱 커질 것”이라고 내다봤다. 트럼프가 구상 중인 정책은 재정적자를 불러오고 이에 따라 신규 국채 공급 증가와 금리 상승세가 계속될 것이란 얘기다.

트럼프 2기 행정부에선 전기차 관련 보조금과 장려 정책이 폐지되거나 축소 수순을 밟을 가능성이 크다는 관측이 나온다. 철강산업은 관세 인상 및 쿼터 축소 등 전통적인 무역장벽을 강화하는 과정에서 수익이 악화할 전망이다. 미국 시장의 수출 마진이 감소하고 중국 철강 제품의 국내 유입까지 더해지며 실적은 더 나빠질 수 있다.

정혜진 신한투자증권 연구원은 “미국 공화당이 행정부와 입법부를 모두 장악하는 ‘레드 스윕’이 사실상 확정된 가운데 트럼프가 공약한 정책의 이행 강도와 속도가 빨라질 것”이라며 “업종별로 신용등급 영향을 점검할 단계”라고 말했다.

류은혁 기자 ehryu@hankyung.com

관련뉴스