이 기사는 09월 02일 17:26 마켓인사이트에 게재된 기사입니다.

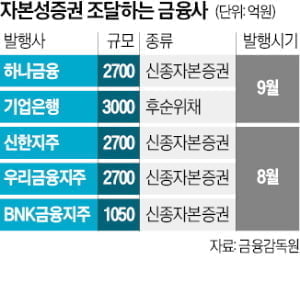

금융지주사들이 하반기 들어 신종자본증권 발행에 속도를 내고 있다. 금리 인하 기조에 따라 발행금리가 낮아진 점을 활용해 자금 조달에 나선 것이다.

2일 신한금융지주는 최대 4000억원 규모의 신종자본증권(AA-) 발행을 위한 수요예측을 진행해 총 7810억원의 주문을 확보했다. 대표주관은 한양증권이 맡았다. 희망금리 범위(3.00~3.50%) 중 3.26%로 금리가 확정됐다. 이는 국고채 5년물 대비 0.065%포인트 높은 수준이다.

앞서 하나금융지주는 지난 20일 2700억원 규모 신종자본증권 발행 수요예측에서 7200억원의 주문을 모으며 흥행했다. 최종 발행금리는 3.29%다.

다른 금융지주들도 신종자본증권 발행에 나설 예정이다. 한국투자금융지주(2500억원)와 iM금융지주(1000억원), 메리츠금융지주(1000억원), 우리금융지주(2700억원), BNK금융지주(1050억원) 등이 신종자본증권 발행을 계획하고 있다.

이번 조달 자금은 증권사 자기자본 확충, 보험사 지급여력(RBC) 비율 개선 등 계열사 재무건전성 제고에 활용된다. 신용도가 높은 금융지주사가 대규모로 자금을 조달한 뒤 계열사에 투입해 전반적인 재무건전성을 높이는 구조다.

다만 신용도에 따라 발행 금리는 차이가 있다. 메리츠금융지주는 희망금리 범위를 4.0~4.5%로 제시했고, 한국투자금융지주는 4.3~4.8%로 상대적으로 높은 수준을 제시했다.

배정철 기자 bjc@hankyung.com

관련뉴스