국내 회사채 시장이 급속히 얼어붙고 있습니다.

연말 미국 금리인상 가능성이 커지자 투자자들이 A급 회사채도 외면하고 있는 건데요.

신선미 기자입니다.

<기자>

비교적 안정적으로 여겨졌던 A 등급 회사채도 수요예측에서 번번이 쓴맛을 보고 있습니다.

지난 9월 A등급인 현대로템이 발행물량 1000억 원 중 400억 원이 미매각을 기록한데 이어

A-인 휴비스와 풀무원도 회사채 수요예측에서 매각이 불발됐습니다.

심지어 우량채인 AA등급 연합자산관리도 1000억 원 규모 회사채 발행을 위한 수요예측에서 절반이 넘는 700억 원이 미매각을 기록했습니다.

며칠 전에는, BBB+등급인 대한항공의 1500억 원 회사채가 전량 매각 불발됐습니다.

만기 1년, 연 4%에 달하는 금리에도 불구하고 기관투자가들이 단 한 곳도 수요예측에 참여하지 않아 충격을 줬습니다.

<인터뷰> 김태형 하나금융투자 연구원

“미 금리인상 가능성이 굉장히 높아진 상황이고 우리나라의 경우 금리인하 가능성이 낮아진 상황이기 때문에 크레딧 시장이 침체기에 빠졌습니다. 회사채 전반적으로 거래와 발행이 활발하지 않은 상황인 건데요. 이른 북클로징(투자종료) 상황이 나타나고 있는 모습입니다.”

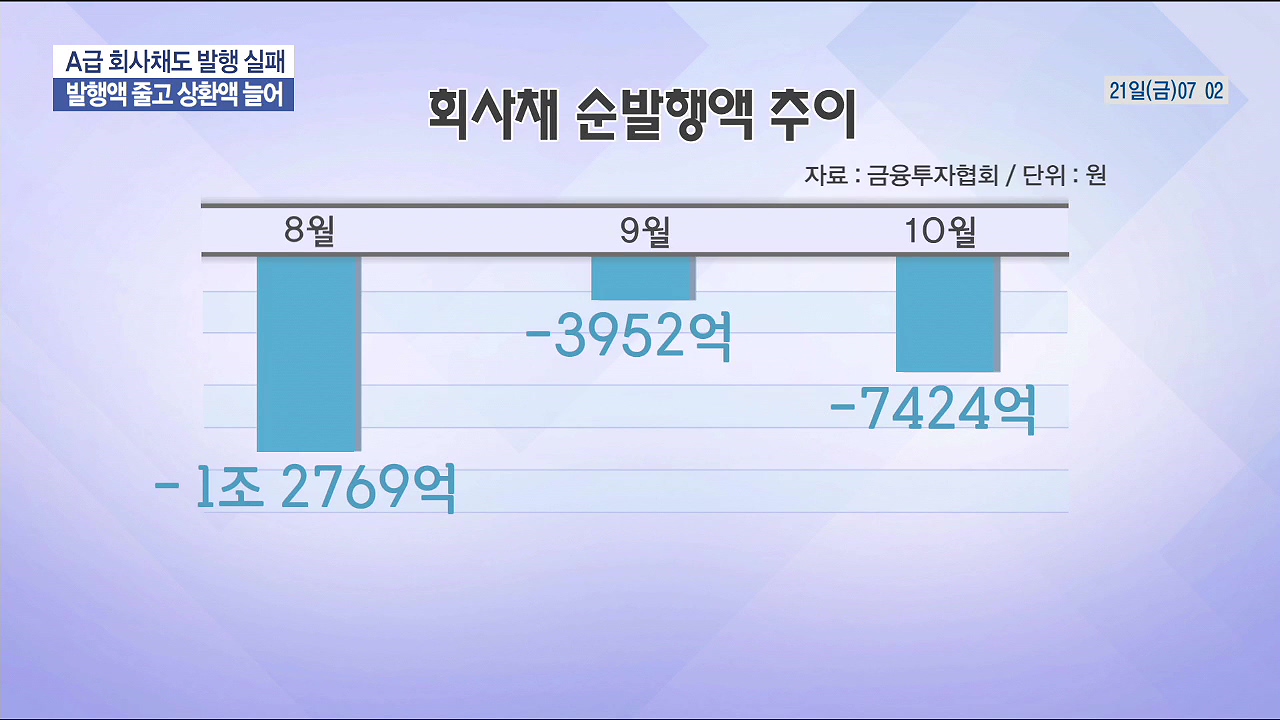

이처럼 회사채 발행규모가 급감한 가운데 연말 채권 만기가 돌아오자 기업은 빚을 갚고 있는 모습입니다.

실제로 지난 8월에 이어 3개월 연속 빌린 돈보다 갚은 돈이 많은 ‘순상환 기조’가 이어지고 있습니다.

이에 전문가들은 빚을 갚은 기업이 많았다기 보다는 시장접근성이 떨어지는 취약업종 기업들의 회사채 상환규모가 컸다는 분석입니다.

<인터뷰> 김수연 현대증권 수석연구원

“단순하게 빚을 갚았다기 보다는 순상환 기조 배경에는 취약업종 기업들의 자금조달 상황이 그 영향을 미치고 있다고 보여집니다. 현재 회사채 시장이 선호하는 발행사들 위주로 형성되고 있는데 이들 발행사들 중심으로 나오는 회사채 물량대비 회사채 발행이 원활하지 않은 건설이나 운송관련 등 취약업종 기업들의 만기물량이 크기 때문에”

특히 취약업종 기업들은 보유 현금을 소진하거나 자산을 매각하는 등 만기도래하는 회사채 상환을 위해 상당한 어려움을 겪었을 것이라며 순상환 기조를 긍정적으로 볼 수 없다는 설명입니다.

한국경제 TV 신선미입니다.

관련뉴스