(자료: 노르디아뱅크 보고서)

멕시코에 대한 기습적인 관세부과 발언으로 이제 미국은 그 어느 국가에 별다른 이유 없이(?) 공격적인 성향을 보이며 세계 경제를 뒤흔들고 있다고 직격탄을 날린 셈이다.

내년 말 미국 대통령 선거를 앞두고 트럼프의 행보는 그야말로 좌충우돌이다. 정치,경제,외교,군사 분야에서 그의 결정은 기존에 볼 수 없었던 신선한(?) 것이지만, 기존의 세계질서는 크게 흔들리고 있다.

고속도로를 달리는 대형 트레일러 운전사가 갈짓자로 차를 몰면서 무슨 생각을 하는지 알 수 없다면 차도의 운전자들은 공포에 휩쌓일 수 밖에 없다. 그리고 그 공포는 고속도로가 제 역할을 할 수 없게 만들고 있다.

(자료: 톱다운차트닷컴)

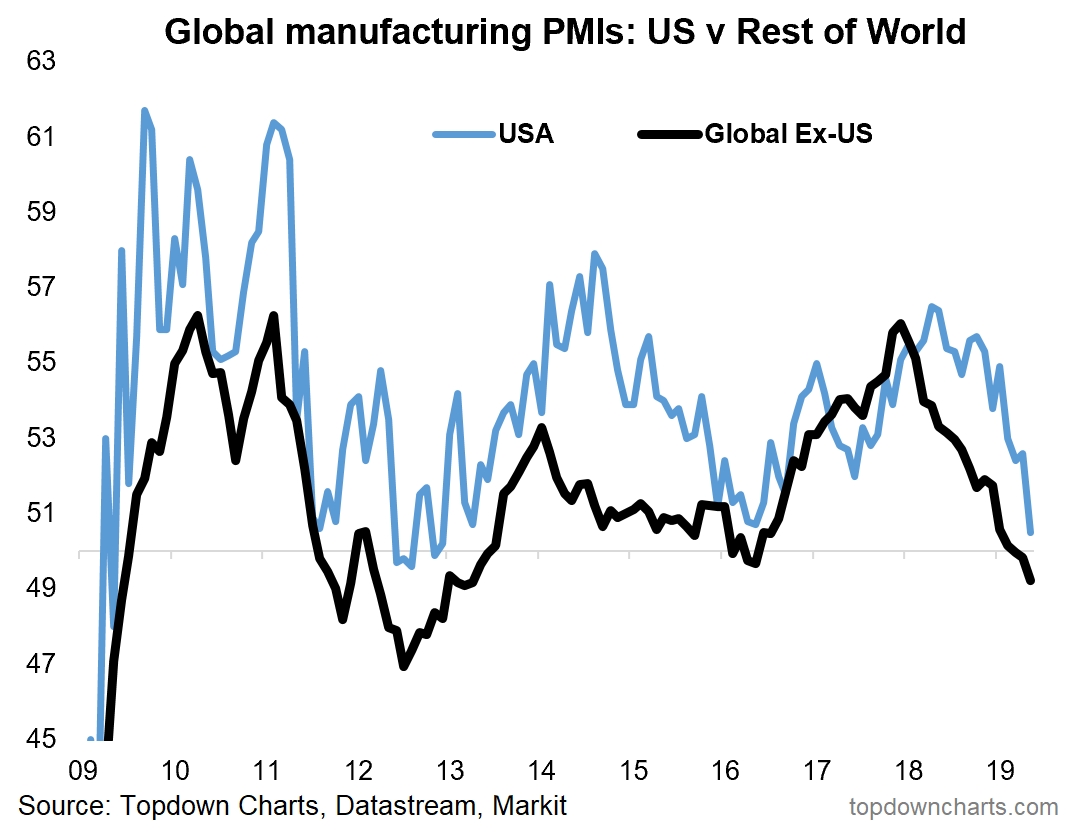

미국과 나머지 국가의 구매관리자지수(PMI INDEX)를 비교한 차트인데, 제조업 경기의 선행지표라고 할 수 있는 PMI지수는 미국을 제외한 나머지 국가는 이미 기준선인 50 이하로 떨어졌고, 미국도 그 뒤를 따르고 있음을 보여준다. 지난밤 발표된 미국 5월 ISM 제조업지수는 예상치(53.0)를 밑도는 52.1로 트럼프 행정부 출범 이후 가장 낮은 수준으로 추락했다.

(자료:미국 10년물-3개월 국채수익률 차이/매크로본드)

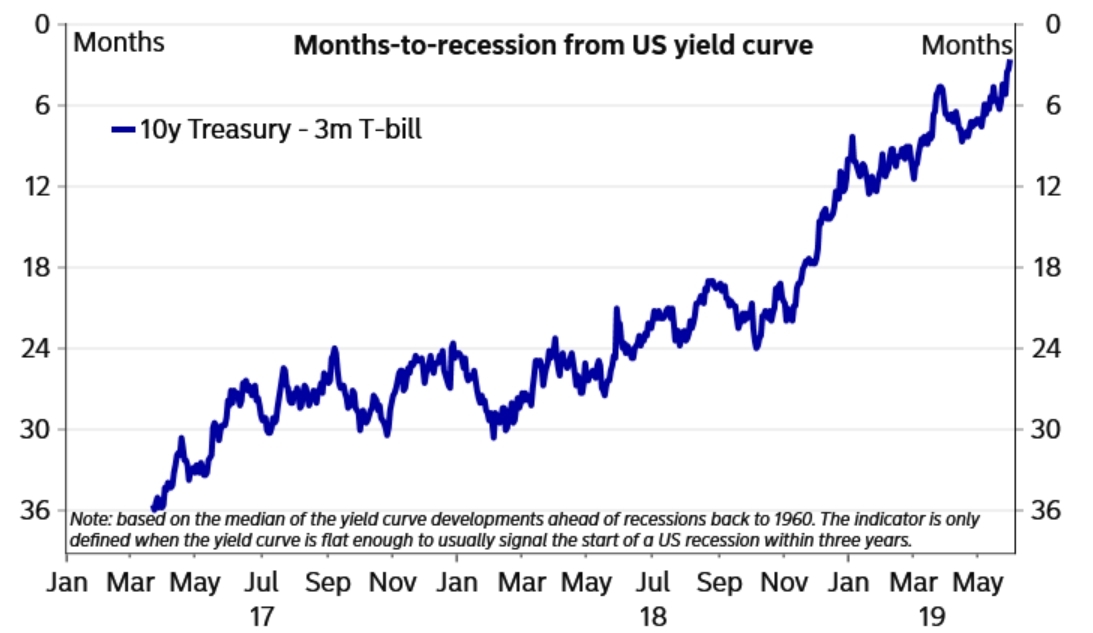

미국 국채기준물인 10년만기 국채수익률과 단기물인 3개월 국채수익률의 차이로 본 미국이 불황진입까지 남은 시간을 보여주는 차트다. 과거 설명력이 높았던 이 차트가 미래에도 맞는다면 미국이 불황으로 진입하기까지는 대략 3~4개월이 남았다. 연내에 미국 경기가 본격적인 침체로 진입한다는 신호인 셈이다.

오늘 발표된 우리나라의 1분기 GDP 수정치는 속보치(-0.3%) 보다 하향된 -0.4%로 나타났다. 설비투자가 소폭 상향된 반면 수출이 당초보다 0.7%포인트 줄어든 영향으로 보인다.

내수경기는 특히 체감경기는 이미 오래전부터 `불황`이지만 밖에서 불어오는 바람까지 심상치 않은 조짐이다. 국내외 금융시장에서는 `위험자산`을 팔고 `안전자산`을 사는 경향이 이미 뚜렷하게 보인다. (오늘 새벽 선물시장에서 연방기금금리 선물가격은 올해 9월 금리인하를, 국채금리 선물가격은 2020년 9월까지 기준금리가 네 차례(1.00%포인트) 인하될 것이라는데 베팅하는 매물까지 등장했다.)

트럼프 미국 대통령이 재선 이후를 노리고 벌이는 `큰 그림(Big Picture)`이 있다면 그나마 안심할 수 있겠지만, 노르디아 뱅크의 지적처럼 정치적 목적만을 위한 행동이라면 정말 큰 일이 아닐 수 없다.

대형 트레일러 기사의 행보에 우리경제의 운명을 걸어야 하는걸까? 과거에 비해 거시경제지표가 건전하고, 외국인이 한국물 채권을 계속 매수한다고 우리경제는 무풍지대일까?

거대한 불황의 파도가 이제는 눈앞에 다가오고 있다. 우리 정부와 기업은 무엇을 준비해야할까?

관련뉴스