섹터별로 살펴보면 반도체주, 특히 반도체 장비주들이 좋지 않은 흐름을 보였습니다. 어플라이드 머티리얼즈는 전날보다 3.48%, NXP반도체는 3.61% 하락했습니다. 기술주들의 경우는 흐름이 종목별로 엇갈렸습니다. `MAGA`, `FAANG`으로 묶이는 대형 기술주들 사이에서도 마이크로소프트와 애플은 상승, 구글과 페이스북은 하락했습니다. 단순히 어제와 같은 요인으로 움직인 장은 아니라는 뜻이 되겠고요.

장 초반부터 복기해보면 미 국채수익률이 어느정도 진정세를 보이면서 3대지수가 모두 상승 출발했었죠. 시장에는 여러 불안 요인들이 있는데, 우선 부채한도 문제로 인한 미국 정부의 셧다운 가능성이 뉴스로 들려오고 있습니다. 다만 채권 투자자들이라든지 실제 월가 사람들은 아직 이 셧다운 가능성 자체는 낮게 보고 있다는 점은 참고하셔야겠습니다.

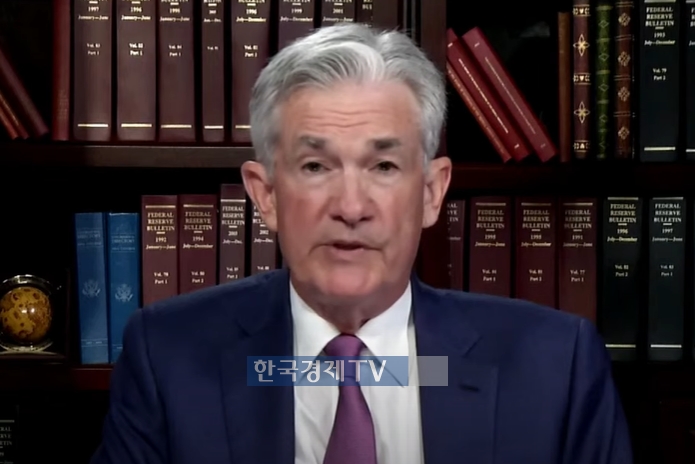

또다른 불안요인을 찾아보려면, 아마 지수들의 실시간 흐름을 살펴보면 힌트가 좀 나올겁니다. 현지시간으로 장마감을 한 시간 남겨놓은 오후 3시부터 3대지수 모두 매수 흐름이 꺾이기 시작했습니다. 공교롭게도 이 때는 유럽중앙은행 포럼에 참석한 제롬 파월 미국 연방준비제도 의장의 발언이 시장에 알려진 시점이었습니다.

제롬 파월 의장의 발언, 어떤 내용이었는지 간단히 정리를 해 볼까요. 파월 의장은 사실 그동안 상당히 시장을 잘 안심시켜온 인물입니다. 다만 최근에는 인플레가 예상보다 오래 지속될 수 있는 위험성이 있고, 그럴 경우에 인플레이션을 관리할 도구를 사용할 수 있다는 발언을 하면서 금리 인상 시점이 빨라질 수 있다는 시장의 불안감이 커졌었죠.

오늘 발언도 톤이나 내용 자체는 기존의 수준을 크게 벗어나지는 않았습니다. 다만 최근 상황을 고려하면 인플레이션을 관리하면서도 고용 문제를 해결하기가 점차 어려워지고 있다. 이 정도의 이야기가 있었는데요. 외신 보도는 이 내용을 다루면서 인플레 위험성에 방점을 두었습니다. 로이터는 현재의 높은 인플레이션이 지속된다면 그동안 연준이 테이퍼링이라든지 금리 인상 등의 선행 조건인 고용지표, 그러니까 `최대 고용 달성`이 이뤄지기 전에도 연준이 통화 정책을 시작할 수 있다는 것이라고 풀이했습니다.

그런데 정말 시장이 걱정하는대로 연준이 금리 인상 시기를 내후년보다 더 이른 시점으로 당길 수 있을까요. 월가에서는 그렇지 않을 것이라고 보는 시각도 많습니다. 파월 의장의 발언만큼 주목을 받지는 못했지만, 오늘 매리 댈리 샌프란시스코 연은 총재가 내년 금리 인상은 없을 것이라고 말한 것도 체크포인트가 될 수 있겠습니다.

특히 연준에서 나오는 말과 글을 살펴보면, 즉 인플레이션을 이유로 연준이 통화정책을 조정하겠다고 한다면 지금의 우려보다는 그 시점이라든가 속도가 빠르지 않을 수도 있다는 점도 따져봐야겠습니다.

연준은 일관적으로 인플레이션이 `일시적`이라고 이야기하고 있습니다. 그렇다면 시장은 언제까지 인플레이션 상승이 `일시적`이란 설명을 받아들일 수 있을지, 혹은 연준이 언제까지 인플레이션이 일시적이라는 `변명`을 할 수 있을지를 살펴봐야하지 않을까요.

올해 하반기까지도 시장에 충격을 준 코로나 델타변이는 내년 하반기의 전년 대비 기준이 될 겁니다. 그래서 인플레이션 상승 기간이 길어지더라도 연준이 `예상보다 길어진 코로나가 남긴 기저효과 때문에 테이퍼링은 몰라도 아직까지 금리 인상을 할 때는 아니다, 그것이 오히려 더 위험하다.` 내년에도 이렇게 말할 가능성이 아직 더 크게 남아있다는 뜻입니다.

관련뉴스