Chapter1. 선납과 이연. 도대체 뭐길래

약정한 금액을 매달 불입해야 하는 적금에는 ‘선납 일수’와 ‘이연 일수’라는 것이 있다.

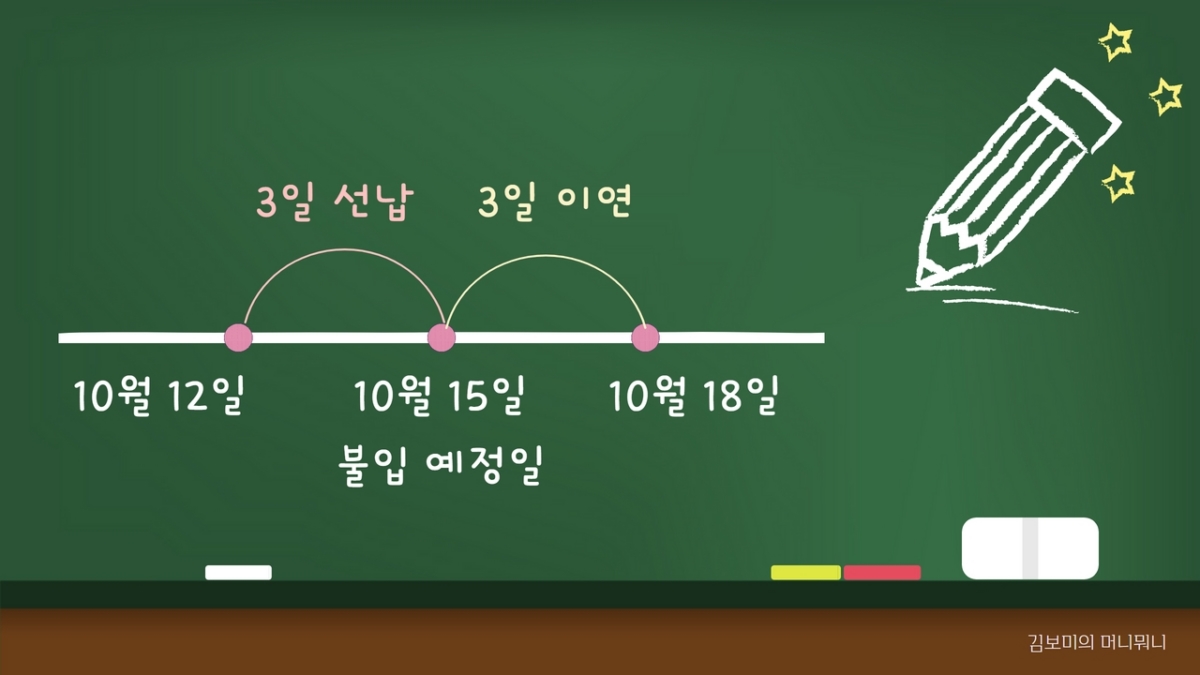

예를 들어 9월 15일에 정기적금(1년)에 가입했다면, 다음 불입날짜는 일반적으로 10월 15일이 될 것이다. 그런데 여기에서 만약 10월 12일에 불입했다면 3일이라는 ‘선납 일수’가 생긴다. 예정 불입일보다 3일 빨리 넣었다는 의미다. 반대로 10월 18일에 불입했다면 어떨까. 3일이라는 ‘이연 일수’가 생긴다. 이연 일수가 늘어날수록 적금 만기일은 그만큼 뒤로 밀리게 된다. 다만 선납 일수와 이연 일수 합이 서로 상쇄돼 0이 되면 적금 만기일은 바뀌지 않는다.

예를 들어, 9월 15일에 정기적금에 가입한 사람이 2회차에는 10월 18일에 불입했다고 가정해 보자. 이연일수가 3일 생겼다. 이때 3회차 불입 예정일인 11월 15일보다 3일 빠른 11월 12일에 불입하게 되면 선납일수가 3일 생기면서, 적금 만기 예정일은 동일하게 유지된다. 예정일보다 늦게 불입한 일수만큼 다음 회차때 일찍 불입하면 된다는 의미다.

Chapter2. 그래서 선납이연 방식은?

선납이연은 선납과 이연을 활용해 불입 시기와 불입액을 조절하는 재테크 노하우이다. 방법은 [6-1-5] 또는 [1-11], [6-6] 등 여러 가지가 있는데, 선납과 이연 일수 총합을 0으로 만들면 된다.

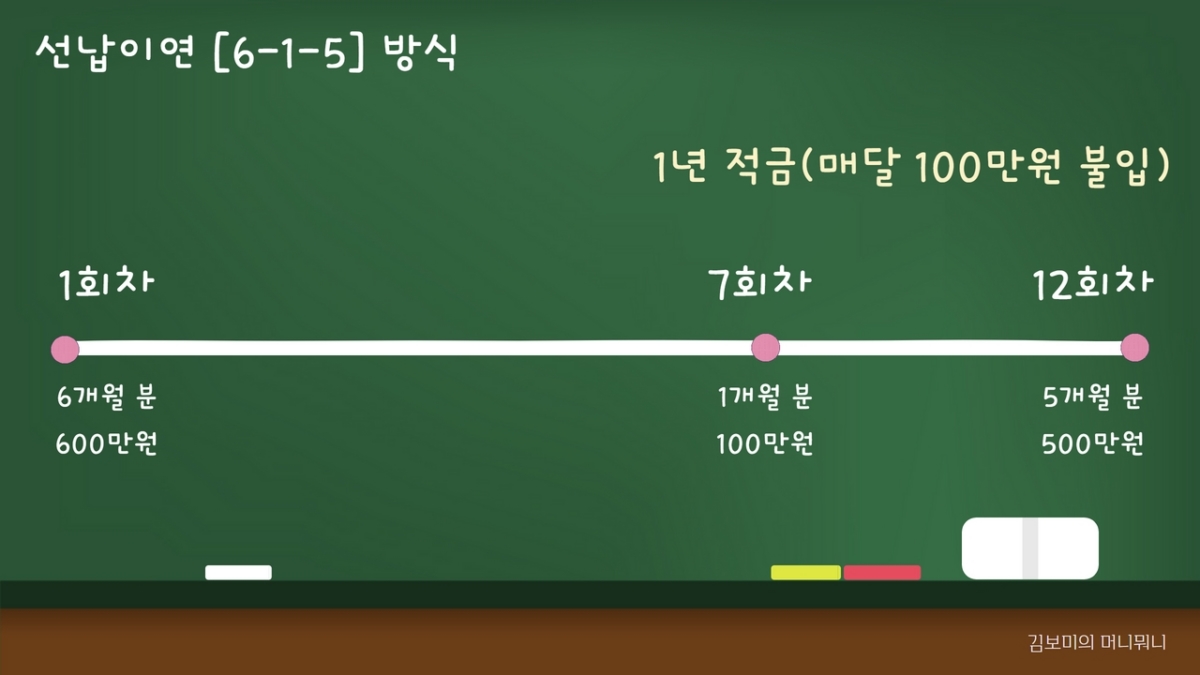

선납이연에 주로 쓰이는 [6-1-5] 방식은 다음과 같다. 매달 100만원씩 불입하는 1년짜리 적금에 가입했다고 가정했을 때, 첫 달에는 6개월치인 600만원을 선납한다. 그리고 일곱 번째달에는 한 달치인 100만원만, 마지막 달(만기 전)에는 5개월 치인 500만원을 한꺼번에 넣으면 된다.

같은 조건으로 [1-11] 방식을 적용했을 때에는 첫 달에 100만원, 일곱번째 달에 11개월치인 1,100만원을 한꺼번에 불입한다. [6-6] 방식의 경우에는 첫 달에 6개월치 600만원을, 마지막달에 남은 6개월치 600만원을 불입하면 된다.

이렇게 하면 매달 100만원씩 12개월간 불입해서 만기를 채운 것과 동일한 이자를 받아갈 수 있다.

Chapter3. 그런데 이게 왜?

물론 선납이연 그 자체로는 이자를 더 받을 수 없다. 선납이연에서 중요한 포인트는 첫 달 불입후 남은 돈을 다음 회차 불입 전까지 얼마나 효율적으로 굴릴 수 있느냐다. 바로 여기에서 이자이익을 키울 수 있는 것이다.

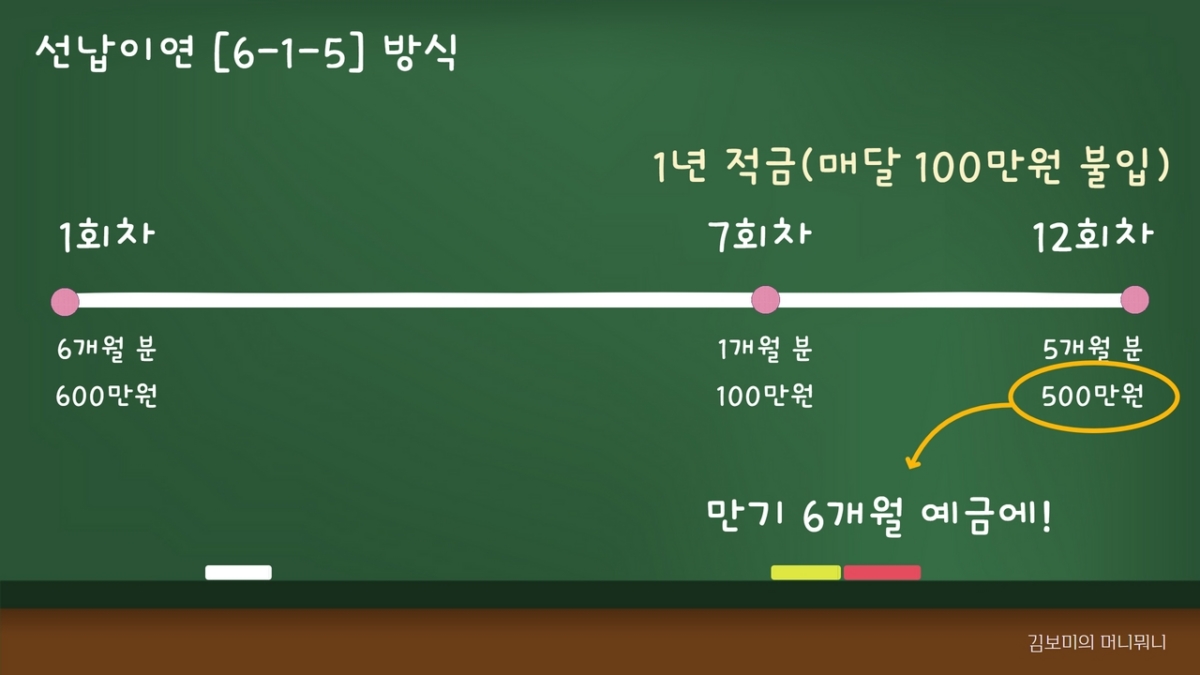

목돈 1,200만원을 갖고 있는 사람이 매달 100만원씩 불입하는 1년짜리 적금에 가입해 [6-1-5] 방식으로 선납이연한다고 가정해 보자. 첫 달에는 6개월치인 600만원을 불입, 일곱 번째달에는 1개월치인 100만원, 그리고 마지막 달(만기 전)에는 5개월치인 500만원을 불입한다. 이때 첫달 6개월 치인 600만원을 불입하고서 남은 돈을 6개월 만기 예금에 넣어두면 어떨까. 어차피 마지막 달에 불입할 500만원은 상당 기간 놀고 있을 테니 말이다. 예금 만기가 도래하면 해당 금액을 인출해 마지막 달에 5개월치인 500만원을 불입하면 된다. 예금 이자도 받고 적금 이자도 받고, 같은 금액으로 예적금을 동시에 든 효과를 누릴 수 있는 것이다.

Chapter4. 그래서 얼마나 이자 버는데?

선납이연 활용방식은 매우 다양하다. 현재 선납이연 적용이 가능한 한 저축은행 적금 사례를 보자.

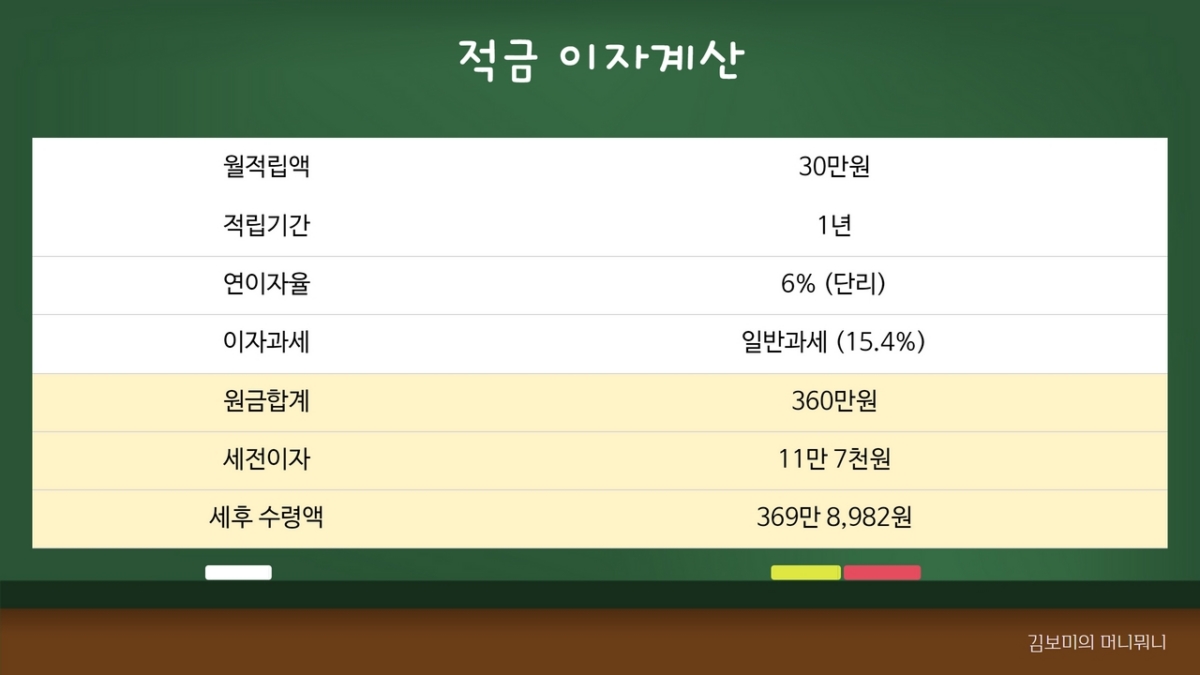

1년에 연 6%, 매월 최대 30만원까지 불입이 가능한 상품이다. 매달 30만원씩 12개월 간 불입했을 때 세전 이자는 11만 7천원이다.

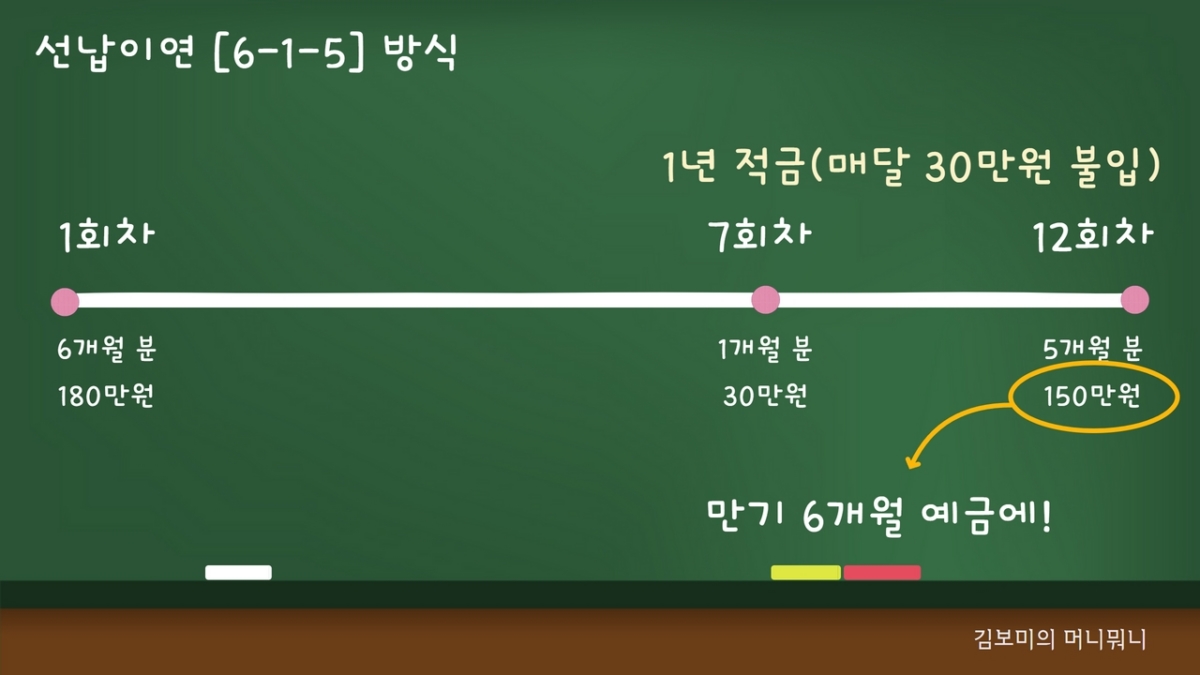

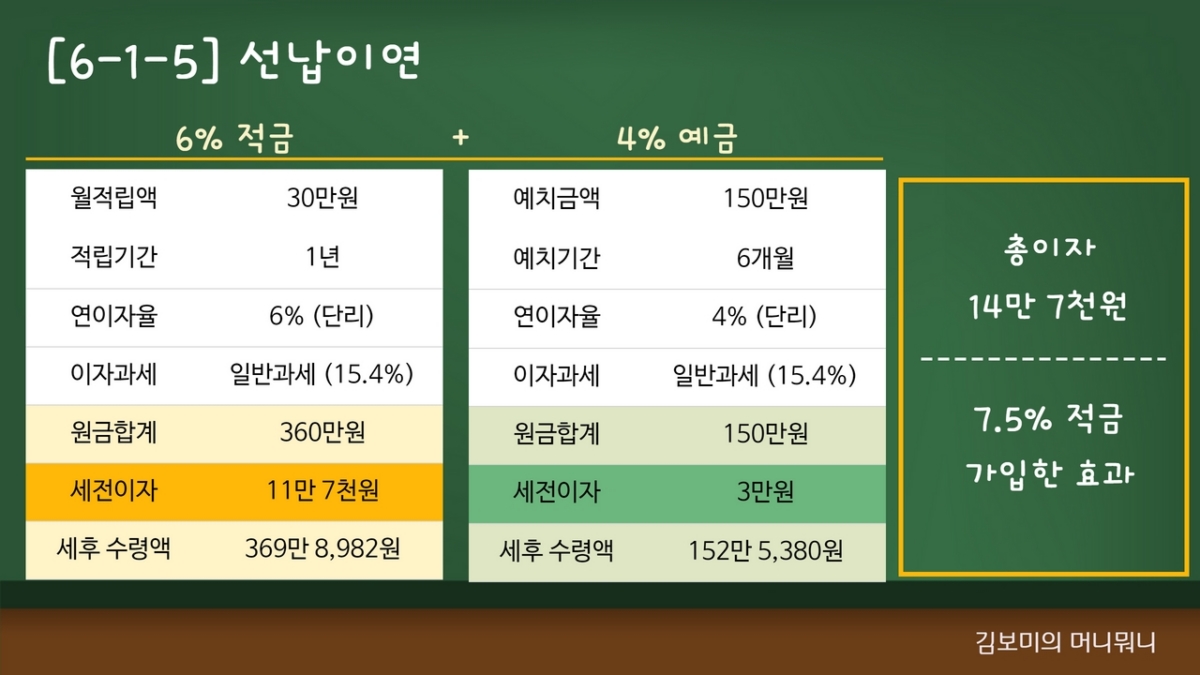

이때 [6-1-5] 선납이연 방식을 이용해보자. 목돈 360만원이 있는 사람이라면, 적금 가입(금리 연 6%, 매달 30만원 불입, 기간 1년)과 동시에 만기 6개월 예금(금리 4% 가정)에 가입할 수 있다. 첫달과 일곱 번째달에 불입해야 할 금액을 제외한 나머지 돈(150만원, 30x5개월)을 예금에 예치해두는 것이다.

6개월 만기 예금에서 발생하는 세전 이자는 3만원이다. 1년간 360만원으로 적금이자 11만 7천원, 예금 이자 3만원 총 14만 7천원 이자가 발생한다. 6% 적금을 선납이연 방식을 활용해 7.5% 적금을 드는 것과 비슷한 결과를 만들어낼 수 있는 것이다. 물론 적금 불입액과 예금 예치금액이 늘어난다면 손에 들어오는 이자 증가액은 더 늘어난다.

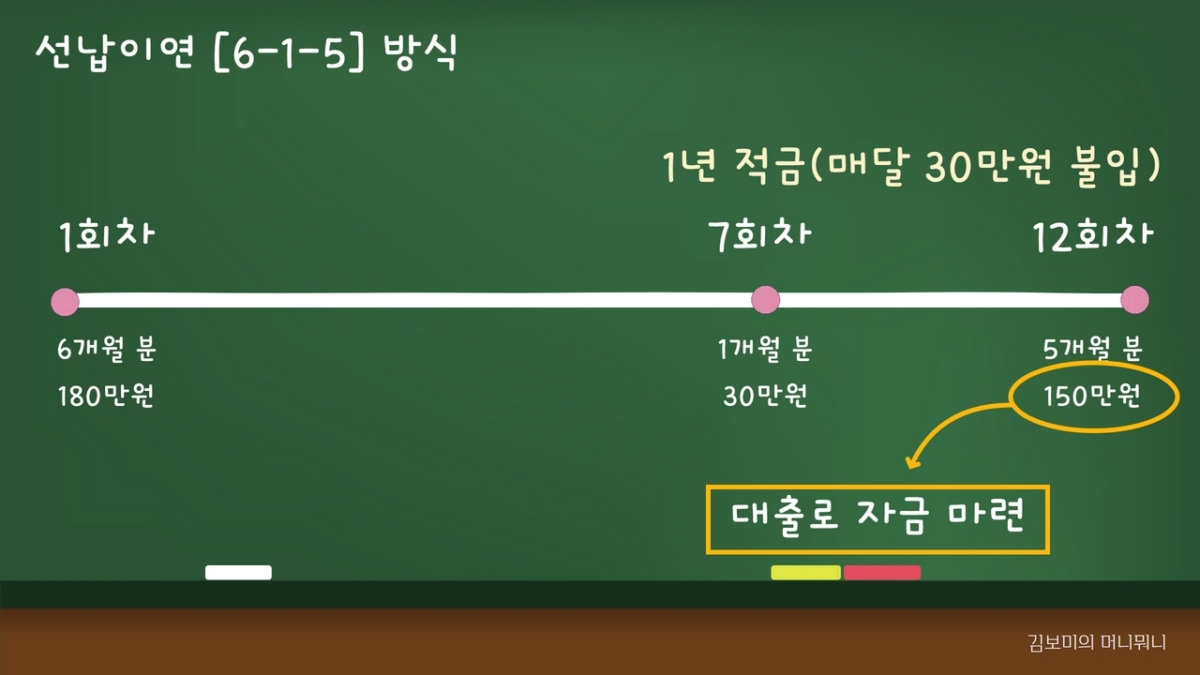

목돈이 많지 않은 사람들도 선납이연 방식을 충분히 활용할 수 있다. 예적금담보대출이나 마이너스통장 등을 활용해 210만원으로 360만원 적금을 든 효과를 낼 수 있기 때문이다. 첫달에 180만원, 일곱번째달에 30만원을 불입하고서 마지막 달 150만원은 대출을 받아 넣는 것이다. 만기를 앞둔 상황에서는 이미 불입해놓은 210만원을 담보로 예적금 담보대출을 받을 수 있다. 일반적으로 예적금담보대출은 적금 금리보다 1~1.5%p 높은 금리로, 적금 총액의 90~100% 한도 내에서 가능하다. 즉 불입해야 하는 나머지 5개월치 150만원 대출이 가능하다는 의미이다. 예적금담보대출, 마이너스통장 이자는 모두 1일 단위로 계산되는데, 금리 7%로 가정했을 때 하루 이자는 약 287원. 넉넉하게 잡아 한 달간 대출받았다고 해도 약 8,750원이다.

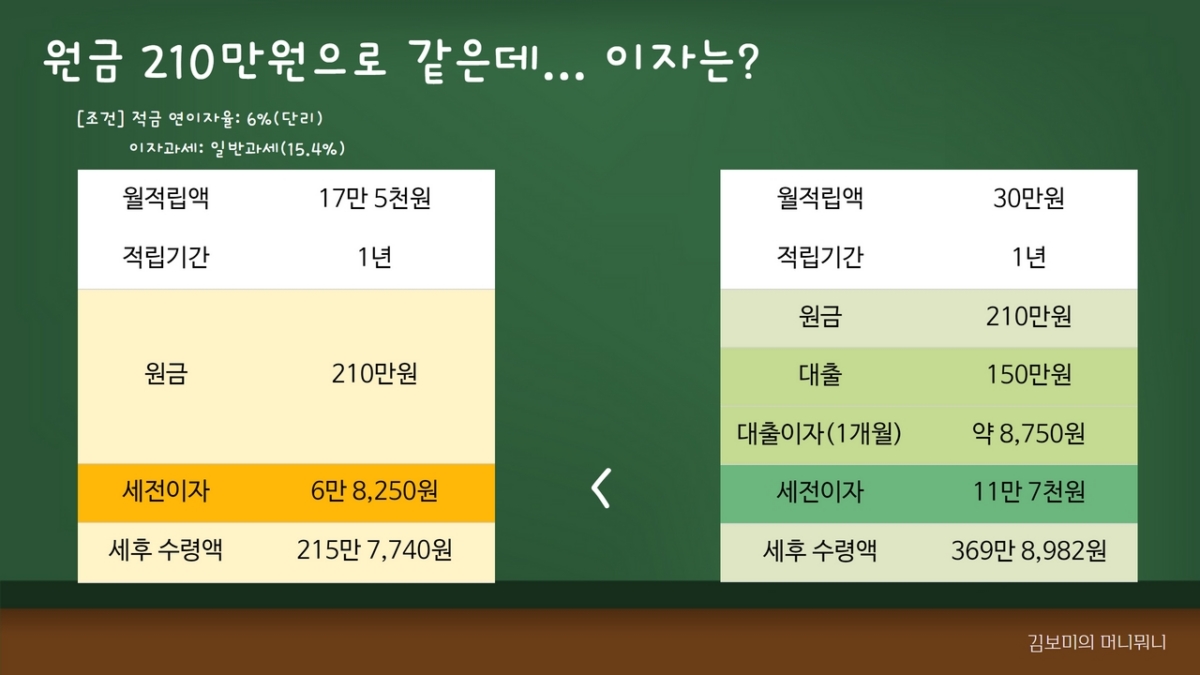

이 경우 얻는 이자이익은 쏠쏠하다. 210만원으로 매월 17만5천원씩 1년 만기 6% 적금에 가입한다고 했을 때 세전이자는 6만 8,250원이다. 반면 같은 자금을 가지고 선납이연 방식과 대출을 활용하면 세전 이자로 11만 7천원, 순이자(세전이자-대출이자) 10만 8,250원을 받을 수 있다.

Chapter5. 가입은 어디서?

적금에 선납이연 방식을 적용할 수 있는 곳은 저축은행, 상호금융(단위농협, 수협, 신협, 새마을금고 등) 등과 같은 2금융권이다. 단, 해당 금융사에서 취급하는 모든 적금 상품이 선납이연 방식을 적용할 수 있는 것은 아니다.

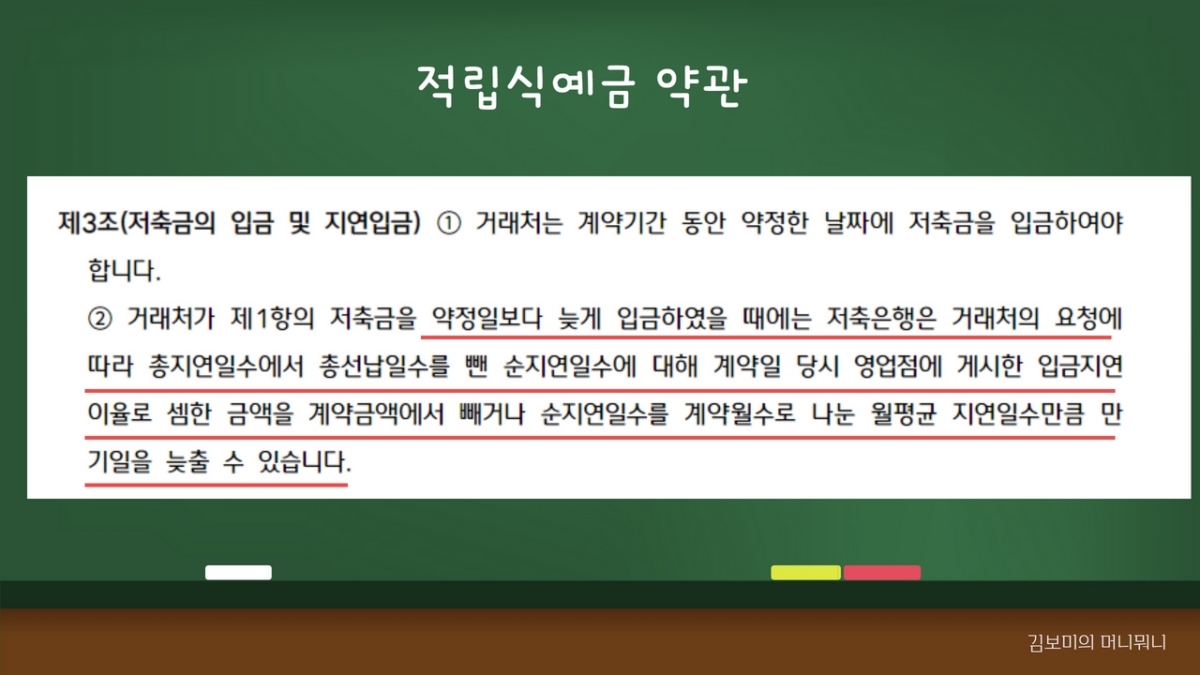

정기적금이어야 하며, 적립식예금 약관에 ‘거래처가 저축금을 약정일보다 늦게 입금하였을 때에는 총지연일수에서 총선납일수를 뺀 순지연일수에 대해 계약일 당시 영업점에 게시한 입금지연이율로 셈한 금액을 계약금액에서 빼거나 순지연일수를 계약월수로 나눈 월평균 지연일수만큼 만기일을 늦출 수 있습니다’와 같은 내용이 포함되어 있어야 한다. 만약 내용이 복잡하고 어려워서 상품마다 약관을 확인하기 어렵다면, 금융사 창구나 고객센터 상담을 통해 문의해보는 것이 정확하다.

Chapter6. 주의할 점 있다면?

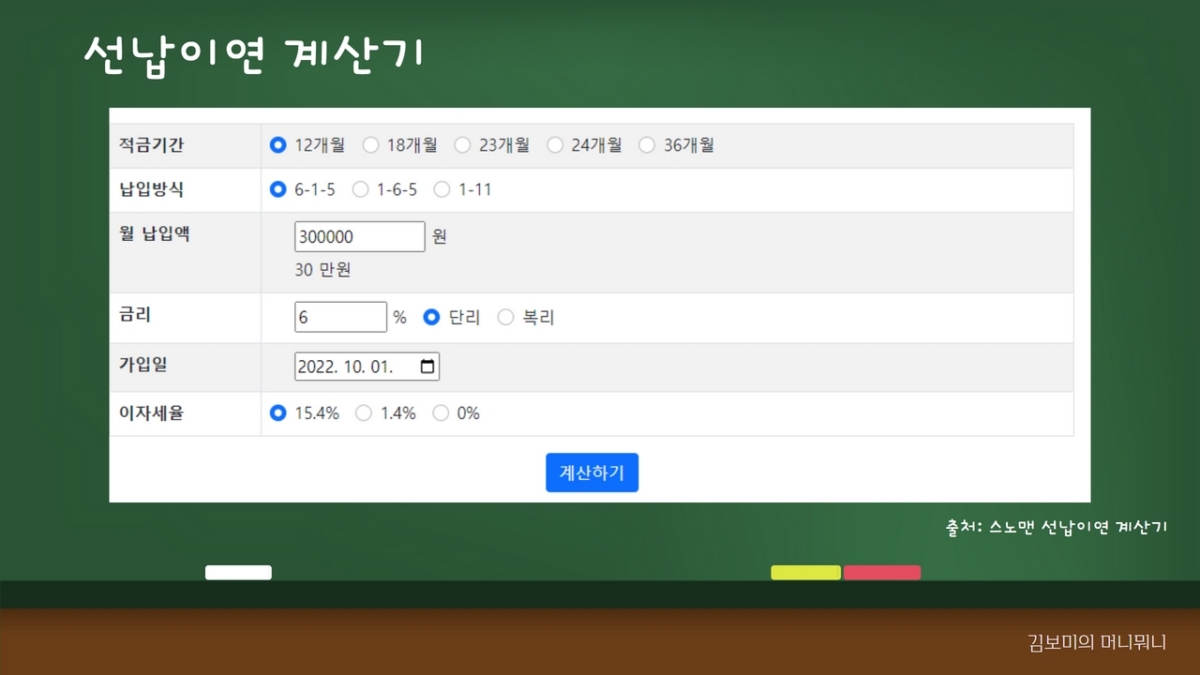

불입일을 계산할 때에는 이왕이면 ‘선납이연 계산기’를 활용하는 것이 좋다. 각 달마다 말일이 28일, 30일, 31일로 일정하지 않아 선납 일수와 이연일수의 합이 0으로 딱 떨어지지 않을 수 있기 때문이다. 선납이연 계산기는 온라인 상에서 검색을 통해 어렵지 않게 찾을 수 있다.

2022년 10월 1일에 1년짜리 적금에 가입하고 [6-1-5] 방식으로 불입한다고 가정해 보자. 가입일인 2022년 10월 1일에 6개월 치인 600만원을 불입하고, 7개월 차인 2023년 4월 1일에 100만원, 그리고 마지막 달인 2023년 9월 1일에 500만원을 불입했다. 선납 일수와 이연 일수는 0이 되었을까. 그렇지 않다. 오히려 선납한 일수가 150일로 더 많았다. 비록 만기가 예정일보다 뒤로 밀리지는 않았지만, 계획했던 것보다 더 오랜 기간 돈을 묶어뒀기에 일종의 손해를 본 셈이다. 매달 말일을 30일로 가정하고 계획을 세웠기에 나타난 문제다.

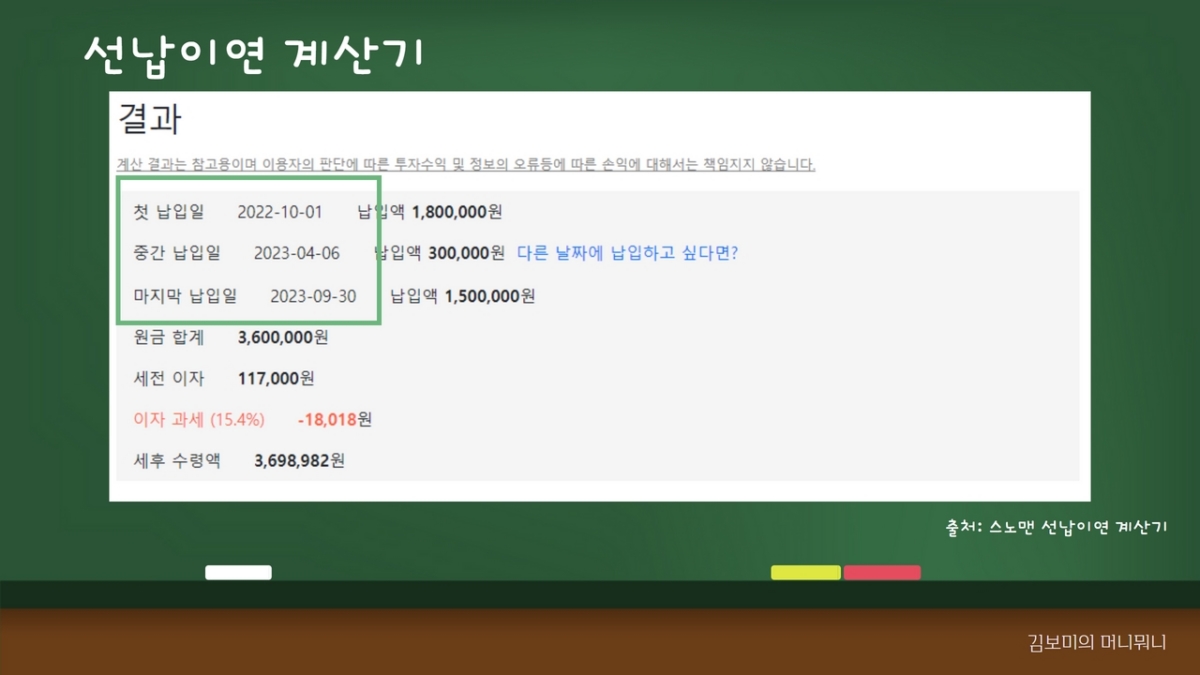

그렇다면 선납이연 계산기를 활용하면 어떻게 될까. 2022년 10월 1일에 600만원, 2023년 4월 6일에 100만원, 2023년 9월 30일에 500만원 불입해야 한다는 일정이 나온다. 적금기간, 납입방식, 월납입액, 금리, 가입일, 이자세율만 입력하면 바로 불입 일정을 확인할 수 있다.

관련뉴스