주담대 금리 다시 7% '눈앞'…채권금리 급등 탓

은행권 "빅스텝 포함 기준금리 연내 0.75∼1.00%p 추가인상…주담대 8% 가능성"

금리 1.00%p 오르면 대출자 이자 13.7조원 '눈덩이'

(서울=연합뉴스) 신호경 민선희 김유아 기자 = 주요 시중은행의 주택담보대출 금리가 최근 급등하면서 상단이 7%에 근접했다.

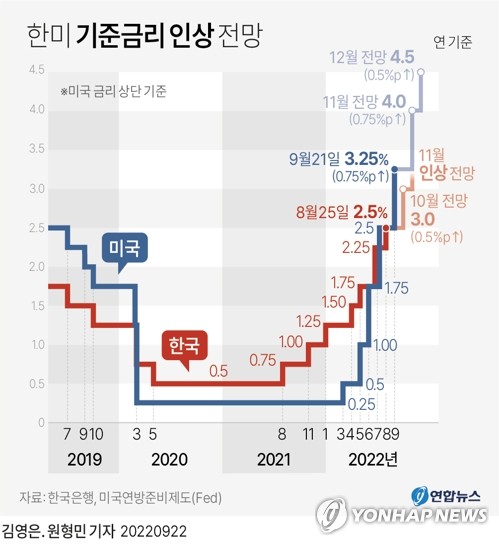

미국의 11월 초 4연속 자이언트 스텝(기준금리 0.75%포인트 인상)이 유력하고 한국은행도 당장 다음 달 빅 스텝(0.50%포인트 인상)으로 대응할 가능성이 커지면서, 대출금리의 지표금리 중 하나인 채권 금리가 치솟고 있기 때문이다.

은행권에서는 이처럼 예상보다 빠른 미국과 한국의 통화 긴축이 이어지면 금융위기 이후 처음으로 올해 연말께 대출금리가 8%를 넘어설 수 있다는 관측도 나오고 있다.

자산투자와 경영난 등으로 최근 수년간 대출을 많이 끌어쓴 영끌(영혼까지 끌어모음)족과 자영업자 등의 이자 부담도 빠르게 커질 것으로 우려된다.

◇ 2개월새 주담대 금리 최대 0.7%p '껑충'

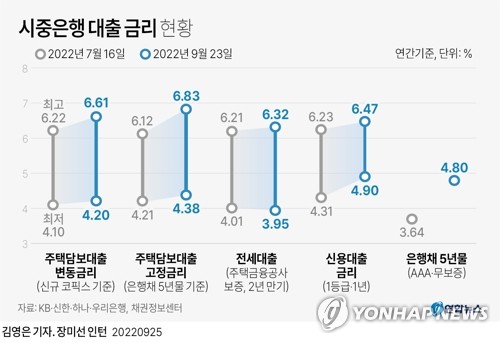

25일 금융권에 따르면 KB국민·신한·하나·우리은행의 주택담보대출 혼합형(고정형) 금리는 23일 기준 연 4.380∼6.829% 수준이다.

약 두 달 전인 7월 16일(4.210∼6.123%)과 비교해 상단이 0.706%포인트(p), 하단이 0.170%포인트 뛰었다.

주택담보대출 혼합형 금리의 지표로 주로 사용되는 은행채 5년물(AAA·무보증) 금리가 같은 기간 3.642%에서 4.795%로 1.153%포인트나 치솟았기 때문이다.

최근 은행채를 포함한 채권시장 금리는 미국과 한국의 예상보다 빠른 긴축 가능성 등의 영향으로 빠르게 오르고 있다.

주택담보대출 혼합형 금리는 일부 은행에서 지난 6월 중순 잠시 7%를 넘어섰다가 채권 금리 진정과 은행들의 예대금리차 축소 노력 등으로 6%대 초반까지 떨어졌지만 최근 1∼2주 사이 급등해 다시 7%에 다가섰다.

주택담보대출 변동금리(신규 코픽스 연동)는 현재 연 4.200∼6.608%다. 역시 두 달 전(4.100∼6.218%)과 비교해 상단이 0.390%포인트 높아졌다. 변동금리의 지표금리인 코픽스가 0.580%포인트 인상됐기 때문이다.

신용대출의 경우 4.903∼6.470%의 금리(1등급·1년)가 적용된다. 7월 16일(4.308∼6.230%)과 비교해 하단이 0.595%포인트, 상단이 0.240%포인트 올랐다.

[표] 시중은행 대출금리 추이

┌───────┬─────────┬────────┬──────────┐

│ │2022년 7월 16일 │2022년 9월 23일 │하단,상단 변동폭│

│ │ │││

├───────┼─────────┼────────┼──────────┤

│주택담보대출 │연 4.100∼6.218% │연 4.200∼6.608%│+0.100%p, +0.390%p │

│변동금리(신규 │ │││

│코픽스 기준) │ │││

├───────┼─────────┼────────┼──────────┤

│주택담보대출 │연 4.210∼6.123% │연 4.380∼6.829%│+0.170%p, +0.706%p │

│고정금리(은행 │ │││

│채 5년물 기준)│ │││

│ │ │││

├───────┼─────────┼────────┼──────────┤

│전세대출(주택 │연 4.010∼6.208% │연 3.950∼6.318%│-0.060%p, +0.110%p │

│금융공사 보증.│ │││

│2년만기) │ │││

├───────┼─────────┼────────┼──────────┤

│신용대출 금리(│연 4.308∼6.230% │연 4.903∼6.470%│+0.595%p, +0.240%p │

│1등급·1년) │ │││

├───────┼─────────┼────────┼──────────┤

│신규 코픽스 │2.380%│2.960% │+0.580%p│

├───────┼─────────┼────────┼──────────┤

│은행채 5년물(A│3.642%│4.795% │+1.153%p│

│AA·무보증) │ │││

├───────┼─────────┼────────┼──────────┤

│은행채 1년물(A│3.626%│4.214% │+0.588%p│

│AA·무보증) │ │││

└───────┴─────────┴────────┴──────────┘

※ KB·신한·하나·우리은행, 채권정보센터 자료 취합

◇ "빅 스텝 포함 연내 기준금리 0.75∼1.00%p 더 오른다"

더구나 대출 금리는 연말까지 더 오를 가능성이 크다.

은행권과 시장은 한은 금융통화위원회(이하 금통위)가 미국의 잇따른 자이언트 스텝에 대응해 10월 통화정책방향결정 회의에서 빅 스텝에 나설 가능성이 작지 않은 것으로 보고 있다.

베이비스텝(0.25%포인트 인상)으로만 대응할 경우, 연말께 미국과의 기준금리 격차가 1.50%포인트까지 벌어져 자금 유출과 환율·수입물가 상승 압력이 커지기 때문이다.

이창용 한은 총재도 "기준금리 0.25%포인트(p) 인상의 전제 조건이 많이 바뀌었다"며 빅 스텝 가능성을 시사했다.

10월만 빅 스텝을 밟고 11월 베이비스텝으로 돌아가면 올해 연말까지 기준금리는 0.75%포인트, 10월과 11월 연속 빅 스텝을 단행하면 1.00%포인트 더 오르게 된다.

기준금리가 빠르게 오르면 시장금리와 그에 연동한 대출금리도 함께 들썩일 수밖에 없고, 기준금리 상승 폭(0.75∼1.00%포인트)만큼만 높아져도 연말께 대출금리는 8%에 바짝 다가설 전망이다.

시중은행 여신 부문 관계자는 "무엇보다 미국의 긴축 속도가 몇 달 전까지 우리가 예상했던 것보다 훨씬 빠르다"며 "한은도 보조를 맞출 가능성이 크고, 그렇다면 대출금리도 1%포인트 안팎 추가 상승할 가능성이 있다"고 분석했다.

만약 시중은행의 주택담보대출 최고 금리가 8%대에 이르면, 2008년 금융위기 당시 이후 거의 14년 만의 일이다.

5대 시중은행(KB·신한·하나·우리·NH농협) 중 한 곳의 내부 주택담보대출 금리 통계를 보면, 혼합형(고정금리)의 경우 8%대 금리는 2008년 12월이 마지막이었다. 변동금리 기준으로도 2008년 10월 이후 금리가 한 번도 8%를 넘지 않았다.

◇ 금리 0.25%p만 올라도 영끌족 등 이자 3.4조↑…"젊은 대출자 처음 겪는 금융환경"

금리가 너무 빨리 오르면, 대출자들의 상환 부담이 급증해 전체 금융 시스템의 부실은 물론 소비 위축에 따른 경기 위축 가능성까지 커진다.

한은의 '가계신용(빚)' 통계에 따르면 올해 6월 말 기준 가계대출은 모두 1천757조9천억원에 이른다.

아울러 한은 경제통계시스템(ECOS)상 6월 기준 예금은행의 가계대출 잔액 가운데 기준금리 조정에 영향을 받는 변동금리 비중은 78.1%로 2014년 3월(78.6%) 이후 8년 3개월 만에 가장 높은 수준이다.

은행 외 금융기관의 변동금리 비중도 같다고 가정하면, 한은의 기준금리가 0.25%포인트 인상되고 대출금리가 그만큼만 올라도 산술적으로 가계대출자들의 이자 부담은 3조4천323억원(1천757조9천억원×78.1%×0.25%) 늘어난다.

연내 기준금리 인상 폭 전망(0.75∼1.00%p)을 고려하면, 올해 연말까지 추가로 이자액이 10조2천969억원(3조4천323억원×3)∼13조7천292억원(3조4천323억원×4)이나 더 불어날 수 있다는 뜻이다.

한 시중은행 관계자는 "7∼8%대 대출금리는 은행 직원 입장에서도 생소한 일인데, 특히 저금리 환경에 익숙한 젊은 대출자들로서는 처음 겪는 금융 환경인 만큼 은행 상담 등을 통해 원리금 상환 계획을 합리적으로 짜야 할 것"이라고 조언했다.

shk999@yna.co.kr, ssun@yna.co.kr, kua@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포 금지>

관련뉴스